S&P 500، دلار، CPI، بازدهی و سود نکات بحث:

- چشم انداز بازار: S&P 500 Eminis Bearish زیر 3900; USDCNH نزولی زیر 7.0000

- ایالات متحده تورم در دسامبر اندکی کاهش یافت که باعث شد شاخص قیمت مصرف کننده در سال به 6.5 درصد کاهش یابد. اما این برای هدایت S&P 500 به SMA 200 روزه کافی نبود

- با توجه به افزایش درآمد بانکهای ایالات متحده قبل از روز جمعه، شور و شوق یا هشدار میتواند به سوق دادن بازارها به «شکستن» یا سوق دادن آن به سمت «عوض» کمک کند.

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

شاخص قیمت مصرف کننده ایالات متحده (CPI) که در جلسه گذشته منتشر شد، توانایی آن در ایجاد نوسانات را ناامید نکرد. با این حال، سهم آن در توسعه روند واضح قطعا ناهموار بود. از یک سو، دلار ضربه آشکاری را جذب کرد که باعث افزایش بهره وری از کاهش نزولی آن در ماه های گذشته خواهد شد. از طرف دیگر، مزایای فرضی تورم ضعیفتر که به فدرال رزرو اجازه میدهد فشار بر بازارهای مالی را کاهش دهد، به دنبال پیشرفت چند روزه برای S&P 500 نبود. دادهها آن رشته خاص از حدس و گمان را تسهیل میکرد، اما شاید بازار خیلی از موارد را زودتر از موعد تعیین کرد. اگر اینطور باشد، ما به سادگی منتظر بروزرسانی بزرگ بعدی بلیط هستیم که بازارها بتوانند اشتیاق آنها را تامین کنند. در غیر این صورت، میتوانیم به نقطهای از تعادل برسیم که در آن شناسایی سقف فدرال رزرو در سیاست جنگطلبی، پتانسیل اشتهای صعودی اساسی را منعکس کند. اگر سناریوی دوم را درک کنیم، می تواند یک تغییر اساسی بزرگتر باشد که در آن «اخبار بد» کشش بیشتری ایجاد می کند.

همانطور که ما همچنان به ارزیابی تفسیر بازار از تحولات کلیدی در آینده و ارزیابی اولویت بندی موضوع اصلی ادامه می دهیم، من در حال بررسی دقیق تحول دیدگاه ها از طریق نمودار هستم. این جلسه گذشته یک روز بسیار پرنوسان اما در نهایت غیرمولد برای شاخص های اصلی ایالات متحده بود. میانگین صنعتی داوجونز با 0.6 درصد افزایش در نوسان روزانه بسیار کمتر، بهترین عملکرد را در بین سه شاخص اصلی ثبت کرد. از سوی دیگر، S&P 500 بسیار نوسان بود و کمترین پیشرفت را با 0.3 درصد حرکت به ثبت رساند. قابل توجه است که نوسانات درون روز ما را با “فتیلههای” بزرگی مواجه کرده است که منعکس کننده عدم تصمیم گیری هستند و همه اینها به وضوح نمی توانند میانگین متحرک ساده 200 روزه را پشت سر بگذارند (حتی ناب گرایان بنیادی تمایل دارند بدانند این سطح کجاست) و مقاومت خط روند که کشیده می شود. بازگشت به رکورد 2021. این موقعیت و حالت تشدید اضطراب میتواند تقریباً از هر خطر رویداد معنیداری یک «غذای سفتهبازی» ایجاد کند، اما درآمدهای بانکی آینده بهویژه دلچسب هستند.

نمودار S&P 500 با حجم، SMAهای 50 و 200 روزه و Wicks (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

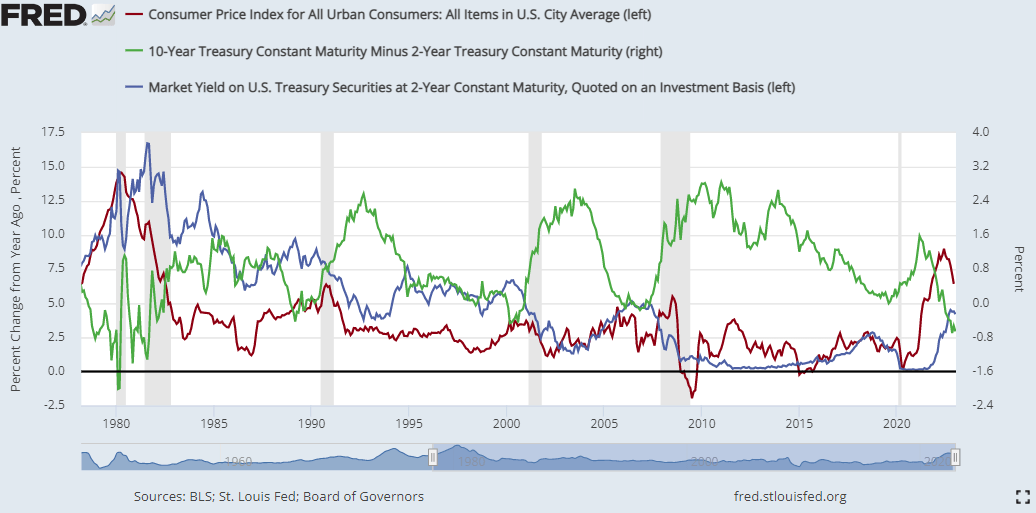

قبل از حرکت به سمت جرقه بنیادی فوری بعدی پیش رو، همانطور که اغلب نیاز به بازاری با بازه توجه بسیار کوتاه است، باید پیامدهای عمیق تری را برای این گزارش تورمی که به تازگی منتشر شده در نظر بگیریم. در حالی که 6.5 درصد خواندن سرفصل مطمئناً یک گام بزرگ دیگر در عقب نشینی قرائت سالانه از بالاترین سطح چهار دهه است، این معیار هنوز بسیار بالا است. هدف فدرال رزرو برای یک تورم سالانه 2 درصدی ثابت است که مدتی طول می کشد تا ما برگردیم. در این میان، خطر شعله ور شدن غیرمنتظره دیگر تورم از طریق نیروهای خارجی، جهان را به سمت رشد قیمت تعبیه شده (مثلاً رشد کنترل نشده دستمزدها) سوق می دهد، می تواند وضعیت اقتصادی را ایجاد کند که عبور از آن بسیار دشوار است. فدرال رزرو و سایرین متعهد شده اند که مسیر خود را حفظ کنند و از این تهدید جلوگیری کنند، چیزی که بازارها در مورد آن اختلاف نظر دارند و قیمت گذاری نمی کنند. البته ممکن است بانک مرکزی مجبور شود از طرح خود صرف نظر کند، اما این کار را نمی کند. به دلیل کاهش تورم مطابق با انتظارات است. این امر از یک فروپاشی مشکل ساز در فعالیت اقتصادی ناشی می شود – و این یک نتیجه صعودی برای بازارها نیست.

نمودار CPI سرفصل سال ایالات متحده، بازدهی خزانه داری 2 ساله ایالات متحده و گسترش بازدهی 2-10 (روزانه)

نمودار ایجاد شده در پایگاه داده اقتصادی فدرال رزرو سنت لوئیس

در جایی که سیر S&P 500 بیشتر عاملی برای روندهای احساسات گسترده تر و اولویت بندی کلی بازار از موضوعات اساسی انتزاعی است، تصویر دلار آمریکا در نقطه نرخ های بهره نسبی فوری تر و ظریف تر است. گرینبک با کمک جدی رژیم سیاستهای پولی پیشرفته و تهاجمی خود در کنار بهرهمندی از پیشبینی نسبی اقتصادی سلامت (در حالی که بسیاری از همتایان از کاهش رتبههای بزرگتر رنج میبرند)، گرینبک افزایش چشمگیری داشت. ما دوره گسترش «حق بیمه» را پشت سر موقعیت دلار پشت سر گذاشتهایم، و تعادلی که از طریق بازدهی و پتانسیل رشد با همتایان مشاهده میشود، به وضوح ارزش ارز را کاهش داده است. در نقطهای مشخص، بازارها نسبت به فلاتی که در تفاوتها به آن رسیدهایم، احساس تعادل در ارزش پیدا میکنند. در این جلسه گذشته، بازدهی خزانه داری 2 ساله ایالات متحده برای اولین بار در 375 روز معاملاتی به زیر میانگین متحرک ساده 100 روزه خود رسید. با این حال، هنوز در 4.13 درصد است. این بالاتر از بسیاری از همتایان خود است، و مسیر ایالات متحده معمولاً منعکس کننده بقیه جهان است. به عبارت دیگر، اگر فدرال رزرو نزدیک به تسطیح باشد (و قطعاً اگر مجبور به کاهش باشد)، احتمالاً همتایان مانند BOE، ECB و RBA از این روند پیروی خواهند کرد. این تفاوت بازدهی را حفظ می کند و در عین حال پناهگاه امن دلار را نیز تقویت می کند. با این وجود، با توجه به اینکه DXY در این جلسه گذشته پس از CPI کاهش یافت، هنوز به آن آستانه نرسیدهایم تا بالاترین سطح قبلی را از اوج «هور همهگیر» مارس 2020 کاهش دهیم.

توصیه شده توسط John Kicklighter

پیش بینی دلار رایگان خود را دریافت کنید

نمودار شاخص دلار DXY با SMAهای 50 و 100 روزه و بازدهی 2 ساله ایالات متحده (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

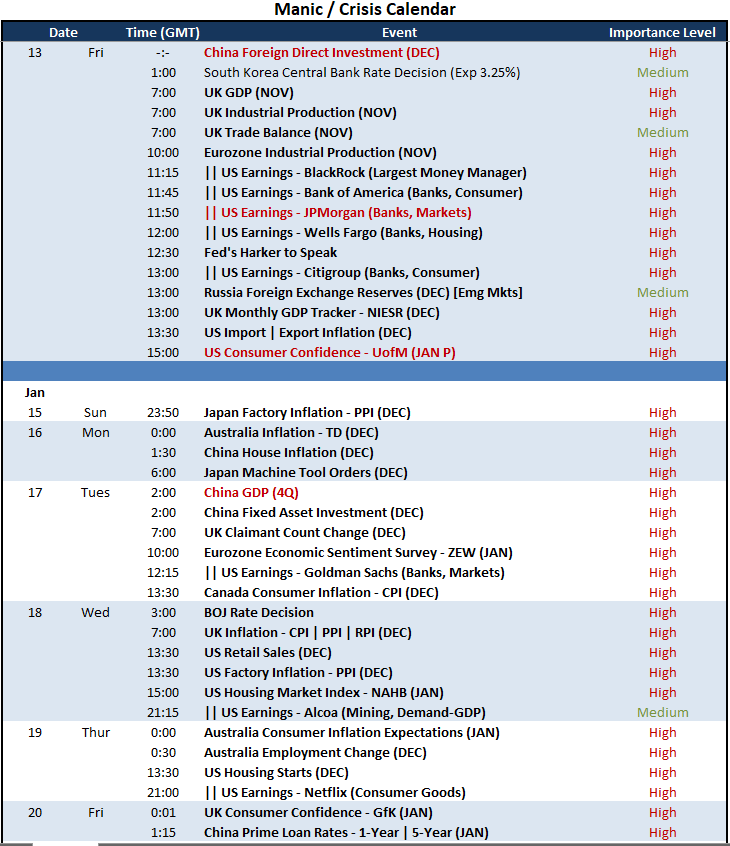

با ورود به آخرین روز معاملاتی هفته، من به دنبال حس تفکیک برای S&P 500 در آن SMA 200 روزه و با ظاهراً دلار در سمت عمل شکست خواهم بود. چند به روز رسانی اساسی با مشخصات بالا وجود دارد، اما من روی دو مورد تمرکز خواهم کرد. نظرسنجی اعتماد مصرفکننده دانشگاه میشیگان در ماه ژانویه با انتظارات تورمی همراه است، اما مهمتر از آن به ارزیابی پتانسیل اقتصادی میپردازد. با این حال، بازارهای سهام تمایل دارند که درآمد را بالاتر از ارقام اقتصادی رسمی مانند تولید ناخالص داخلی به عنوان بازتاب سلامت بنیادی قرار دهند. بیایید ببینیم که این ترکیب داده چه نوع خلق و خوی می تواند القا کند.

ریسک رویدادهای کلان اقتصادی برای جمعه و هفته آینده

تقویم ایجاد شده توسط John Kicklighter

کشف کنید که چه نوع معامله گر فارکس هستید