پیش بینی بنیادی شاخص ها: نزولی

توصیه شده توسط جیمز استنلی

پیش بینی سهام رایگان خود را دریافت کنید

هفته بزرگی در سهام بود زیرا گزارش سهشنبه CPI یک سناریوی معکوس را وارد معادله کرد که در روز چهارشنبه در تصمیمگیری نرخ FOMC ضربهای بهدست آورد. امیدها برای چرخش FOMC به سمت کاهش نرخها از بین رفت زیرا پاول لحن جنگطلبانه داشت و هشدار داد که فدرالرزرو راههایی برای مقابله با تورم دارد. و این واقعاً موضوعی را که در طول سال جاری سهام را تحت فشار قرار داده است، تقویت می کند: فدرال رزرو برای مقابله با تورم افزایش می یابد، بازارها امیدوار می شوند که فدرال رزرو به اندازه کافی انجام داده است، یا حداقل به سمت آن حرکت کرده است، و سپس با توجه به قوی ماندن داده های ایالات متحده، مسائل بازنشانی می شود. که نشان می دهد که فدرال رزرو، در واقع، هنوز انجام نشده است.

این منجر به تجمعات گسترده ضد روند در ژوئن و سپس دوباره در اکتبر شد. در این دوره اخیر، سهام به میانگین متحرک 200 روزه بازگشت، که در پنج هفته گذشته به طرق مختلف در جریان بوده است، با این که این هفته ظاهراً نشان دهنده شکست گاوها در نگه داشتن بالاتر از آن سطح با نشانه بازگشت خرسها بود. معادله.

پس زمینه بنیادی

در طول سال جاری، از آنجایی که فدرال رزرو پیامی بسیار تندخو ارائه داد و الگوی انقباضی را ارائه داد که بیش از 40 سال است دیده نشده بود، بازارها به خوبی این اخبار را مدیریت کردند. و به طرز عجیبی، دورههای متعددی وجود داشت که در آن به نظر میرسید که سهام واقعاً با نشان دادن روندهای صعودی قوی، حتی زمانی که فدرال رزرو هشدار داده بود که افزایشهای بیشتری در راه است، «با فدرال رزرو میجنگند».

به نظر من، بیشتر اینها به احساسات مربوط می شد، به ویژه پس از واکنش تند زانو ناشی از ضعف در Q1. فدرال رزرو با تصمیم سپتامبر 2021 راه را برای افزایش نرخ بهره در سال 2022 باز کرد و یک افزایش واحد را برای امسال پیش بینی کرد. در دسامبر، بانک این چشم انداز را به 2-3 افزایش تغییر داد و با ورود به سال جدید، آشکار شد که تغییر در راه است.

و سپس در ژانویه زمانی که روسیه شروع به پوشش تانک در مرز اوکراین کرد، عامل خطر دیگری به وجود آمد. این اوج عوامل خطر برای حتی خوشبینترین پیشبینیکنندگان بازار بسیار بزرگ بود و در دو ماه اول سال جاری یک واکنش نزولی بزرگ ایجاد شد که بهطور عجیبی در همان روزی که روسیه به اوکراین حمله کرد به پایینترین حد خود رسید.

توصیه شده توسط جیمز استنلی

معاملات فارکس نیوز: استراتژی

این پایین در 24 فوریه پایین ترین سطح را برای سه ماهه اول ایجاد کرد، حتی در حالی که فدرال رزرو اولین افزایش نرخ بهره خود را در ماه مارس اضافه کرد و در عین حال هشدار داد که تعداد بیشتری در راه هستند. حتی پس از این تصمیم نرخ، تا پایان سه ماهه، ارزش سهام افزایش یافت و ما در آن زمان نمیدانستیم که این پویایی باعث ایجاد لحن معاملات در سال 2022 خواهد شد.

فروشندگان در ماه آوریل، درست پس از باز شدن سه ماهه دوم، با انتقام بازگشتند و قیمت ها را تا پایان ماه ژوئن افزایش دادند که باز هم یک حرکت ضد روند گیج کننده ایجاد کرد. با این تصمیم، فدرال رزرو 75 واحد پایه افزایش یافت که باید برای بازارها شوک محسوب می شد. اما، یک گزارش وال استریت ژورنال که در روز دوشنبه قبل از تصمیم گیری نرخ بهره منتشر شد، زمانی که فدرال رزرو در پنجره خاموشی بود، فعالان بازار را برای اخبار آماده کرد تا زمانی که افزایش واقعاً اتفاق افتاد، عامل شوک کمی وجود داشت.

S&P 500 در روز بعد از افزایش نرخ بهره پایین آمد – و سپس برای دو ماه آینده افزایش یافت، حتی با افزایش 75 واحد پایه بانک مرکزی در تصمیم ماه جولای. این رالی در معاملات اوایل آگوست ادامه داشت تا اینکه در نهایت جروم پاول خواست نظر خود را به بازارها در سمپوزیوم اقتصادی جکسون هول برساند. در آن سخنرانی، او پیام کوتاهتر و مختصری را به بازارها رساند تا هشدار دهد که مبارزه با تورم تمام نشده است و افزایش نرخهای بیشتری در راه است.

بازارها دوباره شروع به فروش کردند و این ضعف تا ماه سپتامبر و تا معاملات اکتبر ادامه داشت. اما در 13 اکتبر بود که حرکت ضد روند دیگری شروع به نشان دادن کرد، این بار در پشت چاپ CPI قوی تر از حد انتظار، که تقریباً برعکس آن چیزی است که فکر می کنید.

اگر بازارها از انقباض بیش از حد فدرال رزرو هراس دارند و تورم همچنان سرسختانه بالاست، آیا این مساوی با تجاوزگری بیشتر فدرال رزرو نیست؟ با این وجود، سهام برای دو ماه آینده افزایش یافت، تا زمانی که چاپ دیگری از CPI منتشر شد، نسخه ای که این سه شنبه منتشر شد.

و این بار، دادههای تورم کمی مثبتتر از آنچه انتظار میرفت بود، با چاپ CPI اصلی و سرفصل پایینتر از حد انتظار بود. اما، درست مانند واکنش ضد روندی که در ماه اکتبر مشاهده شد، تصویر آینهای این هفته نشان داد که فروشندگان پس از انتشار آن دادههای تورم، یک فشار معکوس قوی انجام دادند. و سپس روز بعد، جروم پاول هشدار داد که فدرال رزرو هنوز “راهی برای رفتن” برای مبارزه با تورم دارد.

دلیل درس تاریخ در اینجا برجسته کردن این است که چگونه پسزمینه بنیادی سهام در سال جاری واقعاً بسیار نزولی و احتمالاً نزولیتر از آنچه در نمودار نشان داده شده است، بوده است. اما بازارها مکانیزمهای خطی نیستند – هم خریداران و هم فروشندگان وجود دارد و این پویایی در بسیاری از جدولهای زمانی وجود دارد، بنابراین وقتی چیزی ناگهان تغییر میکند، اثرات موجدار میتواند اعوجاج قابلتوجهی ایجاد کند، مانند آنچه امسال دیدیم.

این همچنین چشم انداز نزولی را برای سهام در سال 2023 ایجاد می کند زیرا فدرال رزرو تسلیم نشده است. آنها تا زمانی که تورم پایین بیاید، که مدتی طول می کشد، یا تا زمانی که چیزی شکسته شود، نرخ ها را بالا نگه می دارند. به نظر میرسد هیچ یک از این سناریوها یک عامل افزایشی بلندمدت برای سهام نیستند، و احتمالاً، ما حتی عواقب نرخهای بالاتر را هم ندیدهایم، زیرا این افزایشها هنوز نسبتاً جدید هستند. شاید برخی آسیبهای ناشی از آن قبلاً در کریپتو دیده شده باشد، اما شرکتها زمان سختتری برای فعالیت در این محیط با نرخ بالاتر خواهند داشت و این امر در گزارشهای درآمدی در نیمه اول سال آینده آشکارتر نشان داده خواهد شد.

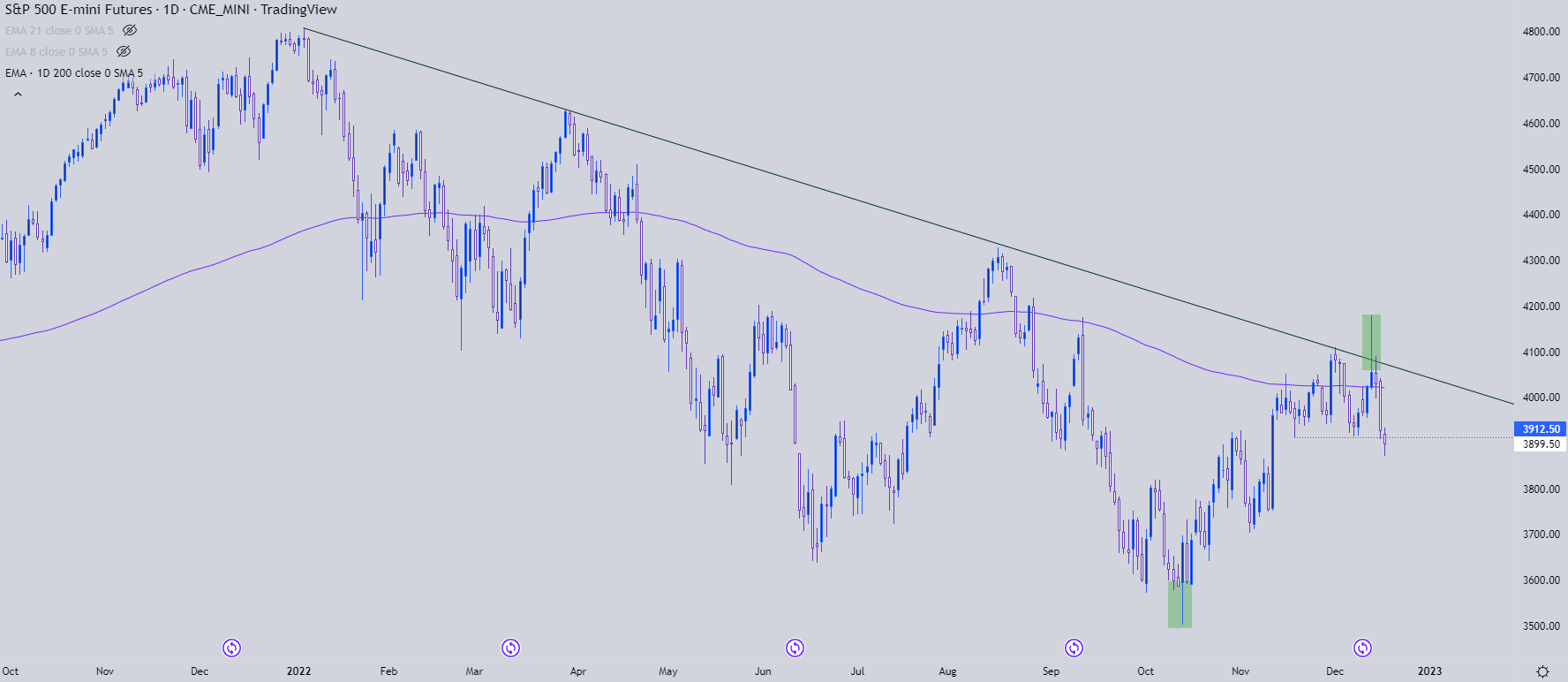

S&P 500

در زمان نگارش این مقاله، نوار هفتگی S&P 500 در حال کار بر روی یک کندل نزولی است که نشان دهنده این بازگشت سریع در طول این هفته است. با این حال، شاید جالبتر، نمودار روزانه معکوس CPI در سهشنبه است، که تصویر آینهای از معکوس شدن CPI از دو ماه قبل در 13 اکتبر است. همچنین قابل توجه ادامه ماندگاری زیر خط روند نزولی 2023 است. و اخیراً، نقض حمایت در پایین ترین سطح ماهانه 3912 نشان می دهد که کنترل بیشتری بر این موضوع دارد.

توصیه شده توسط جیمز استنلی

ایجاد اعتماد در معاملات

نمودار روزانه S&P 500

نمودار تهیه شده توسط جیمز استنلی; S&P 500 در Tradingview

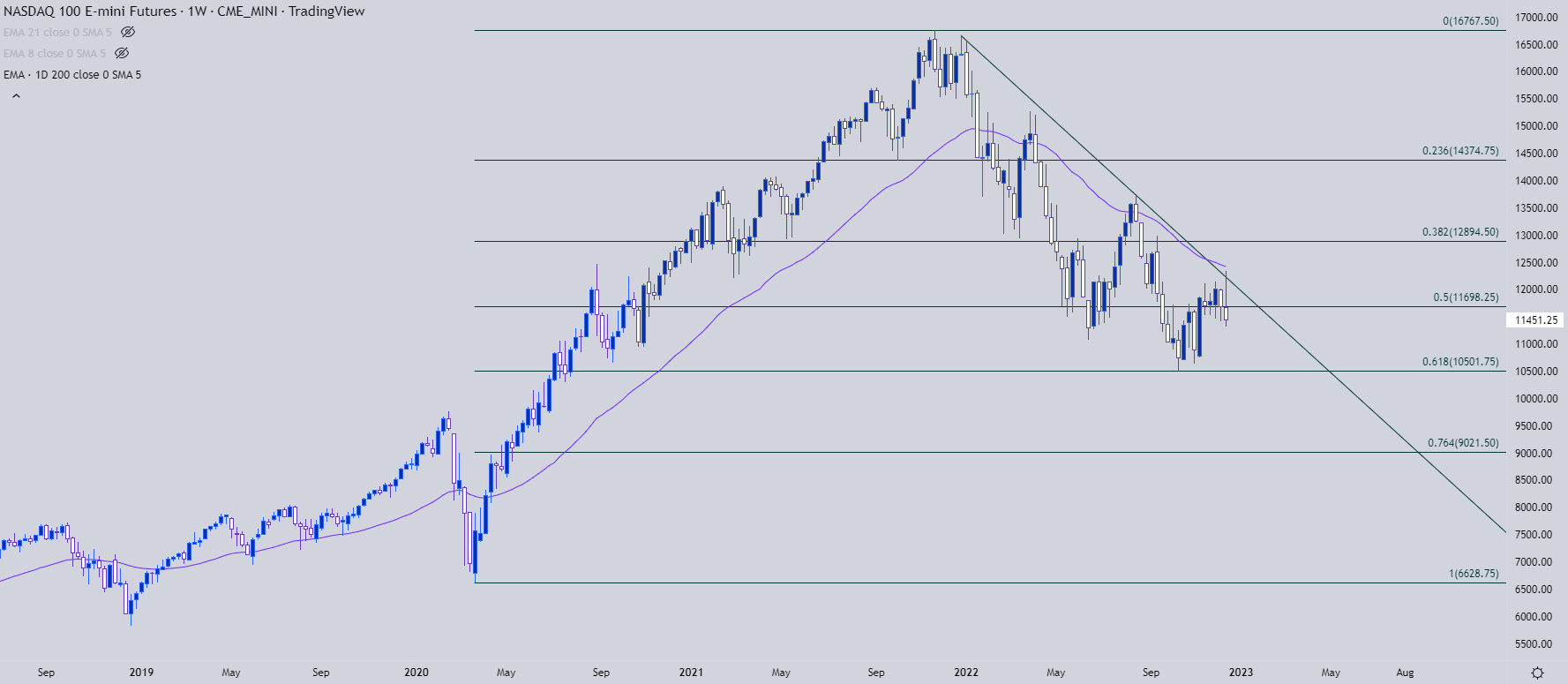

نزدک 100

Nasdaq در این هفته تم معکوس مشابهی داشت و در نمودار هفتگی یک نزولی را فرا گرفت. مورد قابل توجه در اینجا به نظر من عقب نشینی به زیر 11700 است که نشانگر 50 درصدی حرکت بزرگ همه گیری است.

اصلاح 61.8 درصدی همان حرکت اصلی به نشان دادن سطح پایین در ماه اکتبر کمک کرد و گاوها تلاش زیادی برای حفظ حمایت در نشانگر 50 درصدی آن حرکت، با پنج هفته حمایت در آن سطح تا این هفته، با فروشندگان انجام دادند. یک فشار به سمت پایین

توصیه شده توسط جیمز استنلی

ویژگی های معامله گران موفق

نمودار هفتگی نزدک 100

نمودار تهیه شده توسط جیمز استنلی; نزدک 100 در Tradingview

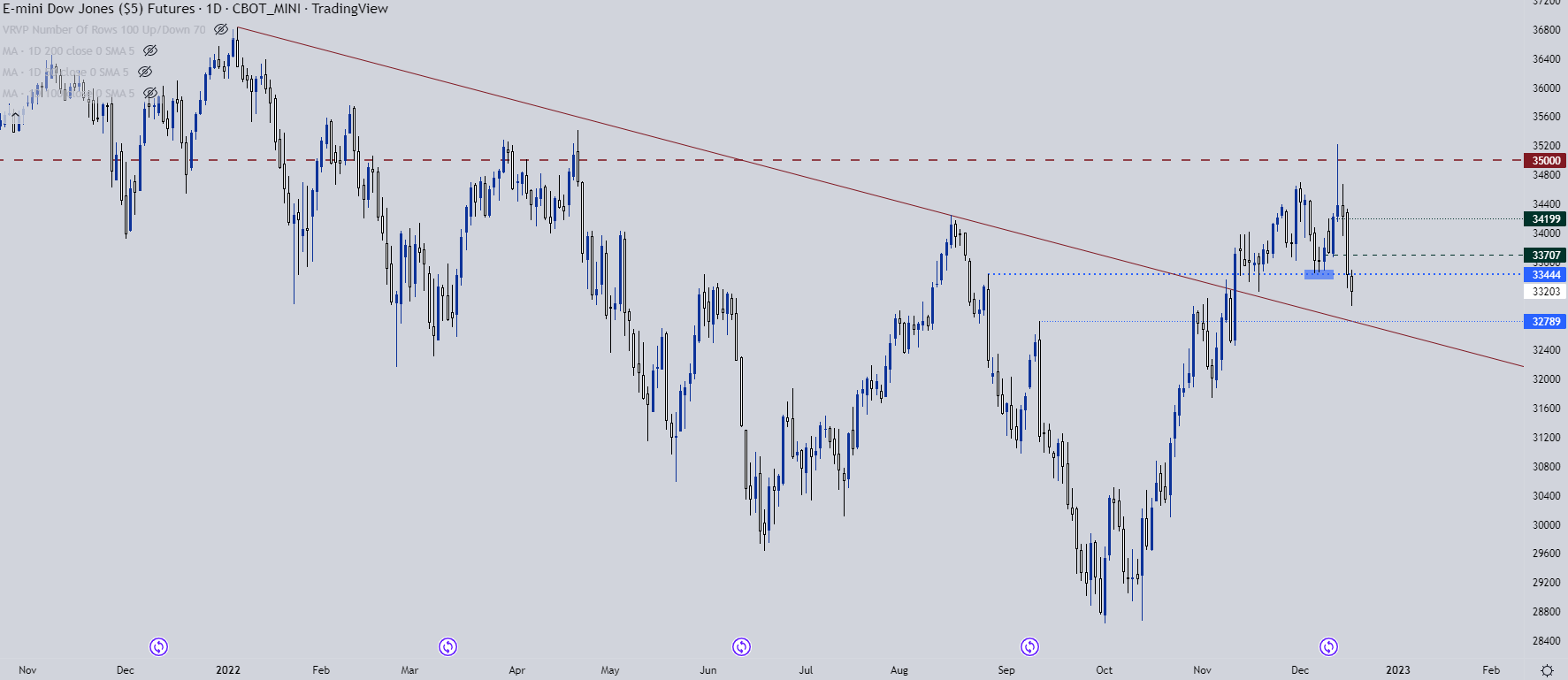

داو

زمانی که S&P 500 و Nasdaq در 13 اکتبر به پایین ترین سطح خود رسیدند، داو پایین ترین سطح را ثبت کرد و بالاتر از عطف 3 اکتبر نگه داشت. و از آنجایی که گاوها برای دو ماه آینده بازگشتند، داو نقطه داغ بود و تا 23.02 درصد از آن پایینترین میزان اکتبر رسید. این هفته شاهد بودیم که ساختار صعودی با کاهش قیمت به پایین ترین سطح هفتگی زیر سوال رفت.

برای کسانی که به دنبال بازی های جهشی در سهام تا پایان سال هستند، داو ممکن است جذابیتی داشته باشد، عمدتاً به دلیل چشم انداز حمایت برگرفته از خط روند مقاومت قبلی. در حالی که S&P و Nasdaq هر دو زیر خط روند سال 2022 خود باقی مانده اند، داو همچنان بالاتر از خود است و در حال حاضر به حدود 32789 پیش بینی می شود که بالاترین نوسان سیزدهم سپتامبر است. در این مرحله، رویکردهای ارزشی نزولی در S&P و نزدک جذابتر به نظر میرسند.

توصیه شده توسط جیمز استنلی

مبانی تجارت روند

نمودار قیمت روزانه داو

نمودار تهیه شده توسط جیمز استنلی; داو جونز در Tradingview

— نوشته جیمز استنلی، استراتژیست ارشد، DailyFX.com و رئیس آموزش DailyFX

با جیمز در توییتر تماس بگیرید و دنبال کنید: @JStanleyFX