نکات صحبت در مورد پیش بینی بنیادی دلار آمریکا:

- این هفته گذشته، ایالات متحده تورم با سرد شدن بیشتر، فدرال رزرو 50bps افزایش یافت و در عین حال پیش بینی نرخ پایانی خود را افزایش داد فعالیت اقتصادی اندازه گیری شده توسط PMI عمیق تر در قلمرو منفی فرو رفته است

- خارج از ترکیب بنیادی، دلار برای یافتن یک جهت روشن تلاش کرد. که ممکن است انتظارات را برای شرایط تعطیلات پیش رو تقویت کند

- با این حال، نقدینگی ناچیز می تواند به راحتی نوسانات غیرمنتظره را با ریسک رویدادی مانند کاهش تورم PCE، اعتماد مصرف کننده و داده های مسکن پیش رو منتقل کند.

توصیه شده توسط John Kicklighter

ویژگی های معامله گران موفق

پیش بینی اساسی برای دلار آمریکا: خنثی

در حال حاضر چند موضوع اساسی رقیب روی دلار آمریکا کار می کنند. بین سفتهبازی نرخ بهره و نقش پناهگاه امن ارز، شاهد کاهش فشار نزولی تا عدم اطمینان برای بازار در هفته گذشته بودیم. اینها قطعاً مهمترین موضوعاتی هستند که باید در حرکت رو به جلو تماشا کنید، اما همچنین مهم است که چشم اندازی از محیط کلی بازار در چند هفته آینده داشته باشید تا درک بهتری از نحوه تعامل ارز (و سایر دارایی ها) با عوامل بنیادی داشته باشید. نوار را زدند. از نظر تاریخی، دو هفته پایانی سال معمولاً شاهد افت قابل توجه نقدینگی (حجم و سود باز) هستیم، زیرا معمولاً آخرین خطر رویدادهای مهم جهانی و تصمیمات سیاستی پاک می شود. معکوس کردن این هنجار ممکن است، اما بسیار غیرعادی است. و به طور کلی، زمانی رخ می دهد که یک حس باردار “ترس” وجود داشته باشد. اگر بازارها آرام باشند، احتمالاً در برابر توسعه روندها عمل می کند – هم در دیدگاه های بنیادی و هم از نظر قیمت. گفته میشود، بازارهای نازکتر میتوانند منجر به نوسانات چشمگیرتر در نوسانات شوند، زیرا شگفتیها عمق بازار کمتری برای جذب شوک دارند.

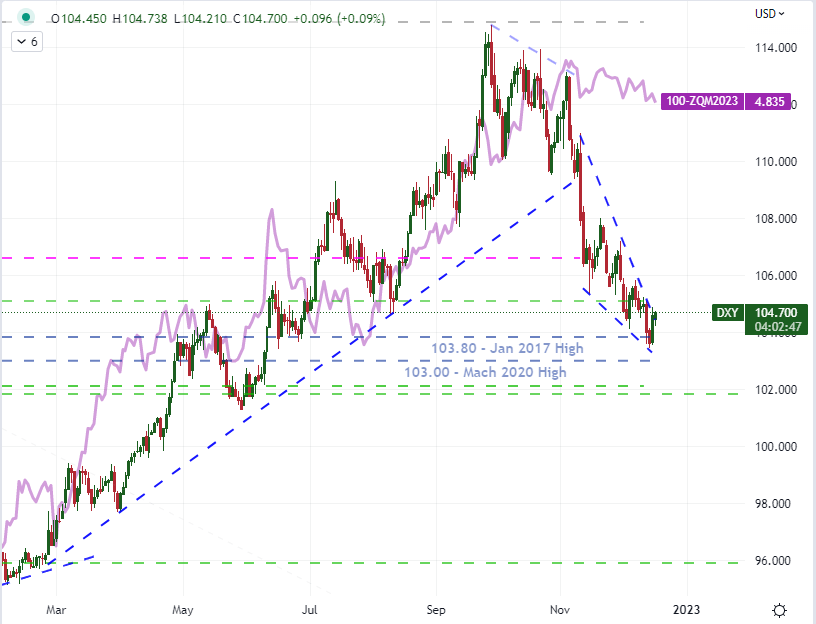

اینکه آیا روندهای تمام عیار که می توانند در سال 2023 ادامه یابند در هفته آینده ایجاد می شوند یا خیر، نیاز به یک چشم مراقب دارد. از سوی دیگر، حتی نوسانات طولانی مدت دلار و شرکتهای بزرگ میتواند وقفههای فنی قابل توجهی ایجاد کند. شاخص دلار DXY راه خود را به سمت یک گوه نزولی بسیار برجسته حرکت کرده است که در اصل مانند شکست روند صعودی بسیار برجسته در اوایل نوامبر است. به نظر می رسد اتهام پشت این حرکت مستقیماً به انتشار CPI اکتبر مربوط می شود که به طور قابل توجهی انتظارات نرخ بهره را در سال 2023 محدود کرد. از آن زمان اوج، ما شاهد تضاد بازار و فدرال رزرو در مورد مسیر سیاست پولی در سال آینده هستیم. تصمیم FOMC به وضوح نشان داد که آنها معتقدند نرخ معیار به 5.1 درصد (میانگین) افزایش خواهد یافت و در کل سال در همین حد باقی خواهد ماند. از سوی دیگر، قراردادهای آتی صندوق های فدرال رزرو در درخواست برای اوج گیری در حدود 4.80-90 درصد و سپس قیمت گذاری در دو کاهش نرخ در نیمه دوم سال نامرتبط هستند. این یک میدان نبرد برای دلار در آینده خواهد بود. سوال این است که آیا میتوانیم در این هفته شاهد پیشرفتی در این زمینه باشیم.

نمودار شاخص دلار DXY با پیش بینی آتی صندوق های فدرال رزرو برای ژوئن 2023 (روزانه) پوشانده شده است

نمودار ایجاد شده در پلتفرم Tradingview

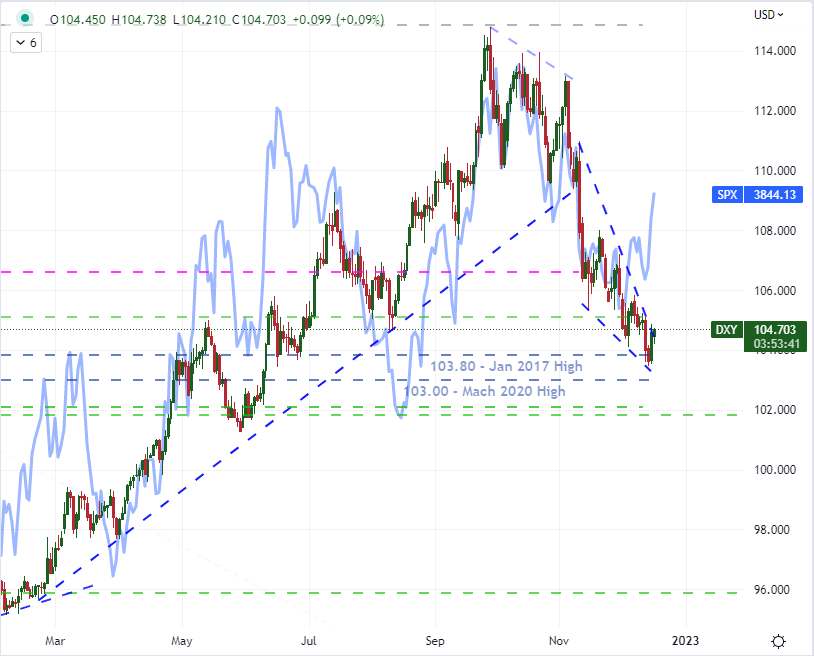

موضوع اساسی دیگر که در هفته آینده به دقت آن را رصد خواهم کرد، جزر و مد روندهای ریسک است. همبستگی بین DXY و S&P 500 به ویژه قوی و “منفی” است – به این معنی که آنها تمایل دارند با هم حرکت کنند اما در جهت مخالف. این امر نقش گرینبک را بهعنوان یک دارایی امن تأمین میکند که عمدتاً بهعنوان نقدشوندهترین ارز پشتوانه بزرگترین اقتصاد جهان است. قابل ذکر است که این رابطه در هفته گذشته تا حدودی کاهش یافته است. از آنجایی که بازار سهام ایالات متحده به دنبال شکست ناموفق پس از انتشار CPI کاهش یافت، واکنش خود دلار محدودتر بود. اینجاست که نقدینگی اهمیت بیشتری خواهد داشت. اگر شرایط تعطیلات شروع شود، احتمالاً پیشرفت S&P 500 را به سمت پایینهای جدید کاهش میدهد، که به نوبه خود قیمت پناهگاه امن دلار را محدود میکند. با این حال، هنوز فرصتی برای ارز وجود دارد تا شکافی را که اخیراً در روابط خود ایجاد کرده است، ببندد.

نمودار شاخص دلار DXY (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

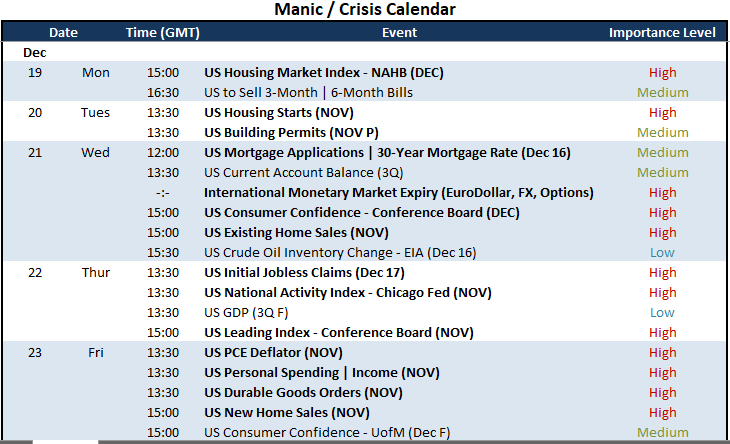

برای کاتالیزورهای هر یک از این موضوعات اساسی، عاقلانه است که به سند اقتصادی نگاه کنیم. “احساس” می تواند بی شکل باشد و می تواند بدون تحریک بچرخد و شتاب بگیرد. با این حال، انتظار برای ناشناخته ها رویکردی نیست که من معمولاً به بازارها می پردازم. در مقابل، تقویم اقتصادی بهراحتی با تاریخها و زمانها و همچنین راهنمایی خوبی برای اینکه چه چیزی میتواند از یک موضوع بنیادی قویتر در پشت نوسانات بازار استفاده کند، مشخص شده است. برای تحریک آمیزترین رویداد، زمان انتشار بسیار نامناسبی در روز جمعه وجود دارد، زمانی که تقریباً به آخر هفته کریسمس رسیده ایم. دفلاتور PCE قرائت تورم مورد علاقه فدرال رزرو است، بنابراین وزن زیادی را به همراه دارد. با این حال، بعید است که دیدگاه بازار را درست قبل از آخر هفته بازتعریف کنیم – یا تا زمانی که نقدینگی احیا نشود، متوجه این تعدیل نخواهیم شد. در عوض، من به دنبال تفسیر فدرال رزرو به عنوان تحریک به موقع تر در این جبهه خواهم بود. در غیر این صورت، نگرانی های مربوط به رکود نیز چیزی برای اندازه گیری در اجرای داده خواهد بود. ما نظرسنجی اعتماد مصرفکننده هیئت کنفرانس را در روز چهارشنبه داریم، اما اجرای دادههای مسکن در طول هفته، بینش گسترده دیگری را در بخشهای مختلف ارائه میدهد.

برترین ریسک رویداد کلان ایالات متحده در هفته آینده

تقویم ایجاد شده توسط John Kicklighter

کشف کنید که چه نوع معامله گر فارکس هستید