نکات بحث شاخص ها:

- سهام سه ماهه چهارم را با سرعتی بهتر از پایان سه ماهه سوم آغاز کرده اند و این امر باعث شده است که برخی از آنها تماس بگیرند که نشان می دهد سهام به کف رسیده است.

- به نظر میرسد بازارها هنوز شرایطی دارند که انتظار دارند فدرال رزرو در مواجهه با کاهش دادههای اقتصادی با سیاستهای خود مخالفت کند. و در محیطی که تورم زیر 2 درصد است، قطعاً به نظر میرسد که همینطور باشد. تفاوت این بار تورم است و سوال بزرگ این است که آیا فدرال رزرو تغییر خواهد کرد، حتی اگر تاکنون نشانه های کمی از چنین چیزی وجود داشته باشد.

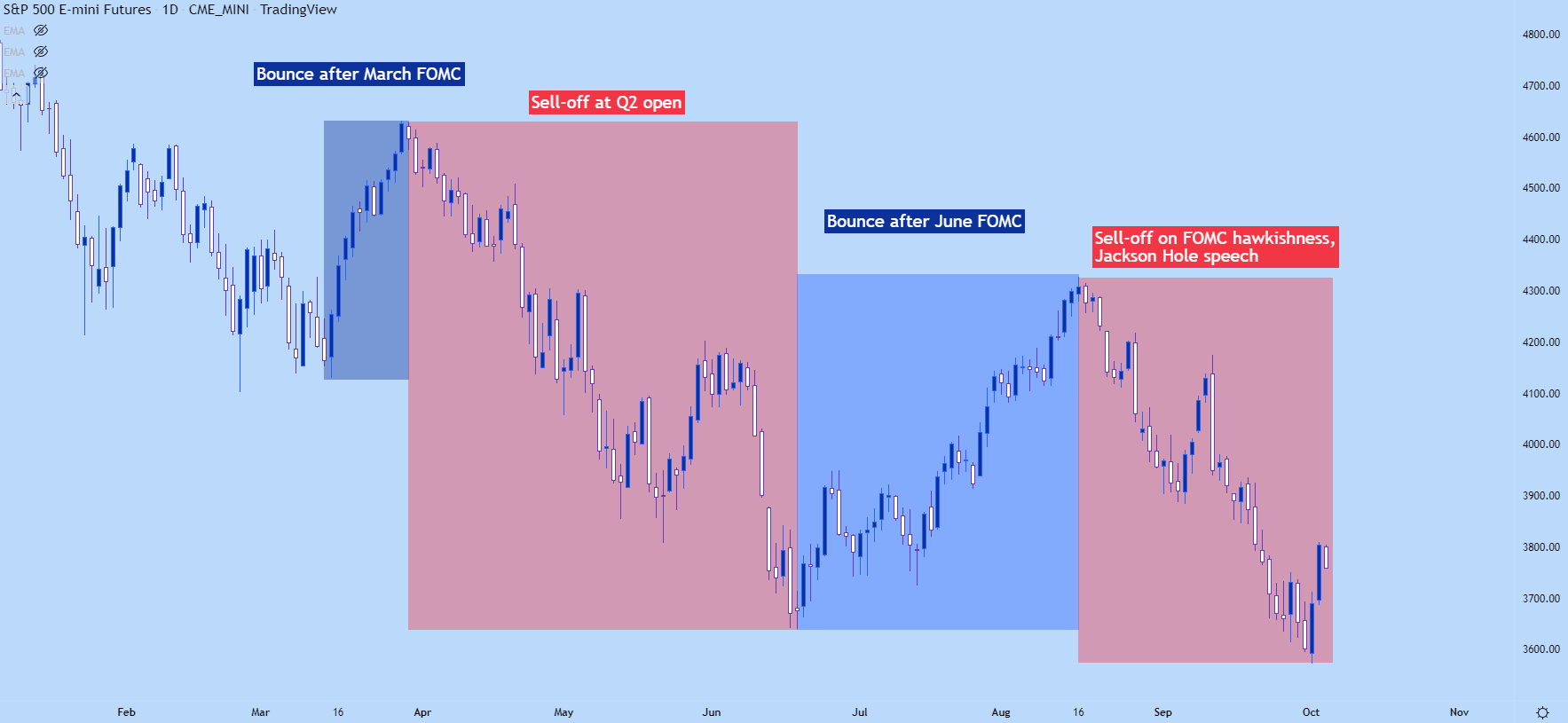

- با توجه به شرطی شدن، سه ماهه سوم با حفظ روند نزولی سهام با حمایتی که بلافاصله پس از تصمیم گیری نرخ FOMC در ژوئن ایجاد شد، باز شد. آنها سپس تا اواسط آگوست به تظاهرات ادامه دادند و در نهایت در طول سخنرانی رئیس پاول در جکسون هول سرنگون شدند. از آن زمان به بعد فدرال رزرو به طرز محسوسی پرخاشگر بوده است.

- تجزیه و تحلیل موجود در مقاله متکی است اقدام قیمت و تشکیلات نمودار. برای کسب اطلاعات بیشتر در مورد عملکرد قیمت یا الگوهای نمودار، ما را بررسی کنید آموزش DailyFX بخش.

توصیه شده توسط جیمز استنلی

پیش بینی دلار رایگان خود را دریافت کنید

در تلاش برای سادگی، فکر میکنم موضوع فعلی در سهام ایالات متحده را میتوان به این نتیجه رساند که آیا ما شاهد جهش بازار نزولی در بازهی سه ماههی جدید هستیم یا اینکه موقعیتیابی پیش از چرخش احتمالی فدرال رزرو را میبینیم.

با توجه به تأثیر احتمالی تورم، تصور کردن حد متوسط در اینجا برای من مشکل است. در حال حاضر یک عامل مهم در جهان وجود دارد و آن تورم سرسام آور آن است که اگر کنترل نشود، می تواند حتی اقتصادهای توسعه یافته را نیز متزلزل کند. و با توجه به نمونههای تاریخی قبلی – این معمولاً یک مشکل ساده نیست که فقط از بین میرود. معمولاً سالها طول میکشد تا ذخایر سرمایه مازادی که طی یک دهه به اضافه رژیمهای نرخ پایین در اقتصاد جهانی ایجاد شده است، استخراج شود. سناریوی جایگزین، قیمتگذاری مجدد سریع است که در آن تورم میتواند به سرعت کاهش یابد، اما احتمالاً آسیبهای جانبی قابلتوجهی را در پی خواهد داشت، و حتی در آن زمان، کمبودهای مربوطه در کوتاهمدت وجود دارد.

هنگامی که تورم پایین است، بانک مرکزی انعطاف پذیری قابل توجهی دارد. و همانطور که در پسزمینه فروپاشی مالی دیدیم، تعهد بانک مرکزی به تداوم خواری میتواند به چرخش فروشها کمک کند و این امید را به بازارها بیاورد که حتی ریسکهای سخت را میتوان توسط سستترین و غیرفعالترین پولهای پولی جذب کرد. پس زمینه ای که می توان ارائه کرد. زمانی که سرمایه گذاران انتظار داشتند که FOMC با سیاست های پولی سست تر، با شرایط نامطلوب بازار مقابله کند، این همان چیزی است که “فدرال رزرو” را به همراه داشت.

اما، برای اولین بار از اوایل دهه 80، موضوع تورم وجود دارد که باید با آن مبارزه کرد. بنابراین، واکنش FOMC که بازارها در پسزمینه تورم پایین پس از فروپاشی مالی جهانی به آن عادت کردهاند، احتمالاً یکسان نیست. زیرا پاسخ قبلی چیزی بود که ممکن است تورم را بیشتر کند.

اما، این امر باعث نشد که بازارها در نیمه دوم مارس پس از اولین افزایش نرخ بهره توسط فدرال رزرو در این چرخه، رشد کنند. سهام دوباره در حوالی سه ماهه دوم باز شروع به افت کردند و به نزول تا تصمیم نرخ ماه ژوئن ادامه دادند – در این مرحله فدرال رزرو اولین افزایش 75 بشکه ای خود را از سال 1994 انجام داد. یک روز بعد، سهام به کف رسید و سپس به پایان سه ماهه برگشت و ادامه داد. رالی برای شش هفته آینده، حرکتی را انجام داد که حدود 18.92 درصد اجرا شد و در مجموع حدود دو ماه به طول انجامید.

این دادن و گرفتن محرک اصلی سهام تا کنون در سال جاری بوده است و نمودار زیر هر یک از این فازها یا امواج را نشان می دهد. سوال بزرگ این است که آیا ما اکنون وارد دورهای میشویم که در آن بازارها برای تغییر از سوی فدرال رزرو، مشابه آنچه در نیمه دوم مارس یا پس از تصمیمگیری نرخ FOMC در ژوئن مشاهده شد، شروع به موقعیت خواهند کرد.

نمودار روزانه S&P 500

نمودار تهیه شده توسط جیمز استنلی; S&P 500 در Tradingview

آیا فدرال رزرو اشتباه می کند؟

به نظر می رسد هسته مرکزی بحث «محور فدرال رزرو» این واقعیت است که فعالان بازار متقاعد شده اند که فدرال رزرو با پیاده روی سریع و تهاجمی مانند آنها اشتباه می کند.

و برای اطمینان، این ممکن است درست باشد – FOMC ممکن است با این نرخ سریع تغییر در چیزی به مهمی سیاست نرخ بهره، رکودی را ایجاد کند. اما، این نیز ممکن است تا حدودی به دلیل طراحی باشد، زیرا ما شنیدهایم که بانک به طور مداوم میگوید که میخواهد “فرود نرم” داشته باشد. این لزوماً به بازار سهام مربوط نمی شود، زیرا وظیفه فدرال رزرو مدیریت اقتصاد است – نه بازار سهام. و در حالی که پیامدهای بازار سهام ممکن است در یک پسزمینه با تورم پایین مهم باشد، احتمالاً در محیطی با تورم بالا که مصرفکنندگان دائماً تحت فشار قرار میگیرند، اهمیت کمتری دارد.

اشتباه بزرگتر ممکن است این باشد که روی تورم قمار کنیم. اگر تورم همچنان به افزایش خود ادامه دهد، فدرال رزرو ایده کاملاً مطمئنی دارد که با چه چیزی سر و کار دارند و هیچ چیز خوبی در مورد آن وجود ندارد زیرا کنترل اقتصاد روز به روز دشوارتر می شود.

و در واقع، اشتباه اصلی قبلاً مرتکب شده است. در حالی که تورم در سال گذشته در حال افزایش بود، این صعود نبود. همان بهبودی که فدرال رزرو از ریلزدایی میترسید، همان چیزی است که با سودهای عظیم NFTها و ارزهای دیجیتال بسیار سوداگرانه، جان خود را به خود گرفت.

بنابراین، به طور خلاصه، فدرال رزرو ممکن است با کمال میل مرتکب اشتباه پیاده روی بیش از حد شود، مشروط بر اینکه تورم را تحت کنترل قرار دهد – زیرا در صورت لزوم و با توجه به عملکرد تاریخی اخیر که واکنش سریع داشته است، می توانند به سرعت و به راحتی به سیاست نرخ صفر برگردند. از طریق بازارها برعکس، چرخش در حال حاضر و ریسک کردن تورم میتواند فدرال رزرو را در موقعیتی قرار دهد که گزینههای بسیار کمی داشته باشد.

توصیه شده توسط جیمز استنلی

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

و در آن سناریو – زمانی که داستان تورم نوشته میشود، به نظر میرسد که سرزنش مستقیماً بر دوش FOMC قرار میگیرد، زیرا هر دوی آنها هنگام افزایش تورم از پیادهروی اجتناب میکردند و سپس خیلی زود از پیادهروی دست کشیدند. فدرال رزرو دو شغل دارد – تورم و اشتغال. آمار اشتغال همچنان قوی است، اما ارقام تورم هنوز از محدوده دور هستند. به همین دلیل است که من انتظار دارم فدرال رزرو به روند صعودی خود ادامه دهد و همچنین به همین دلیل است که تمایلی نزولی به سهام دارم. همچنین به همین دلیل است که دادههای اشتغال فوقالعاده مهم هستند – زیرا به نظر میرسد این نقطه کانونی است که بانک از آن برای تعیین تأثیر افزایش نرخ بهره تا کنون استفاده میکند.

و این امر تمرکز بیشتری را بر گزارش NFP این جمعه قرار می دهد، جایی که نرخ بیکاری به روز شده را به همراه میانگین درآمد ساعتی دریافت خواهیم کرد، که نشانه ای از رشد دستمزد است. و سپس هفته آینده CPI به ارمغان می آورد، بنابراین ما داده های تورمی بیشتری برای کار خواهیم داشت. در گفتگوی تحلیلی دیروز با کریستوفر وکیو در مورد این موضوع صحبت کردم.

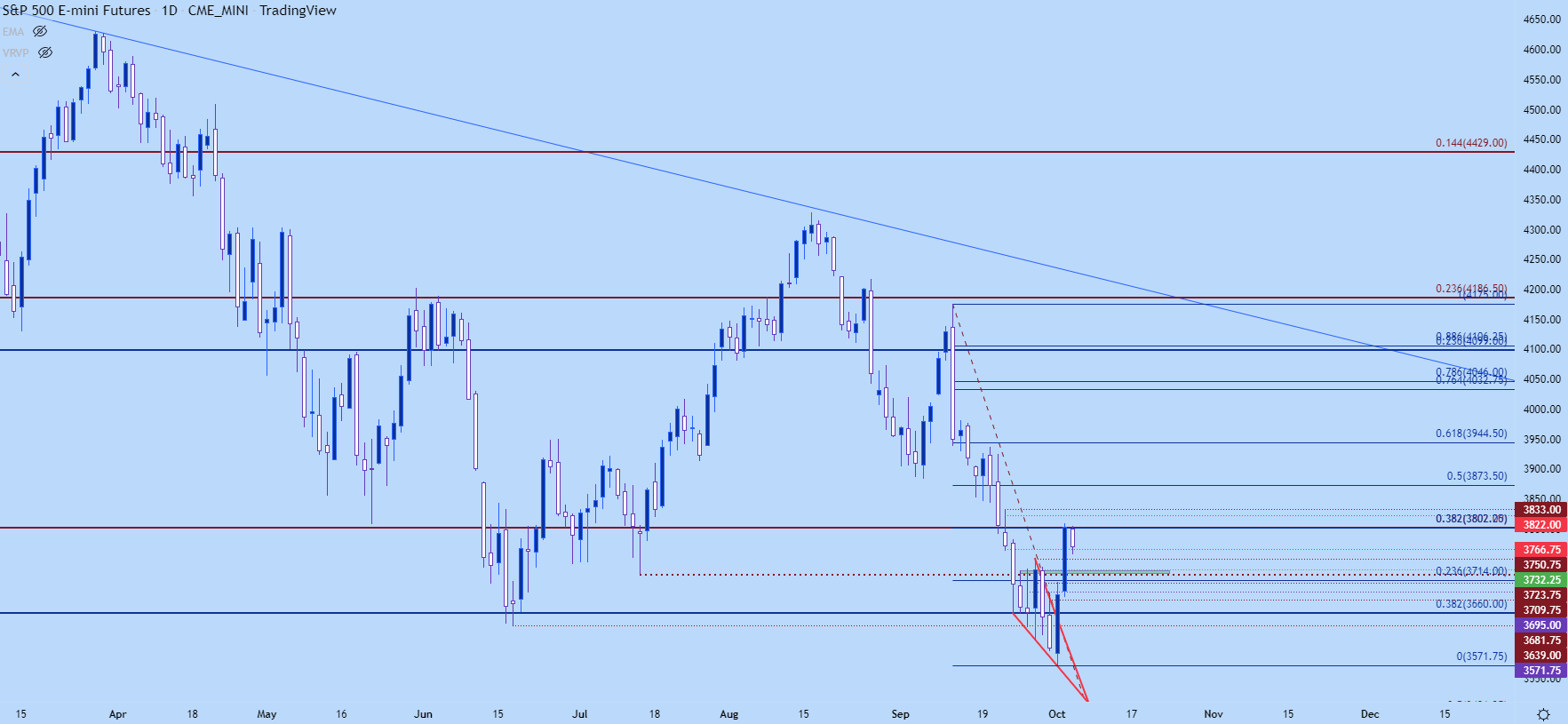

S&P 500

S&P 500 در روز جمعه درست قبل از پایان سه ماهه به پایین ترین حد سالانه سقوط کرد. اما، یک نقطه واقعا بزرگ از حمایت وجود داشت که در پایان سه ماهه سوم وجود داشت و به شدت این کاهش را مهار کرد و منجر به ایجاد یک تشکیل گوه در حال سقوط شد. این الگوها اغلب با هدف معکوسهای صعودی مورد بررسی قرار میگیرند و در چند روز اول سه ماهه چهارم، این چیزی است که ما داشتهایم.

اما، قیمت به تازگی در سطح اصلی 3802 در اواسط روز در جلسه دیروز مقاومت پیدا کرده است. این یک قیمت متجانس است، زیرا 38.2% اصلاح فیبوناچی حرکت همه گیر و همچنین اصلاح 38.2% از حرکت فروش اخیر است. این به عقب نشینی یک شبه کمک کرده است.

توصیه شده توسط جیمز استنلی

پیش بینی سهام رایگان خود را دریافت کنید

نمودار روزانه S&P 500

نمودار تهیه شده توسط جیمز استنلی; S&P 500 در Tradingview

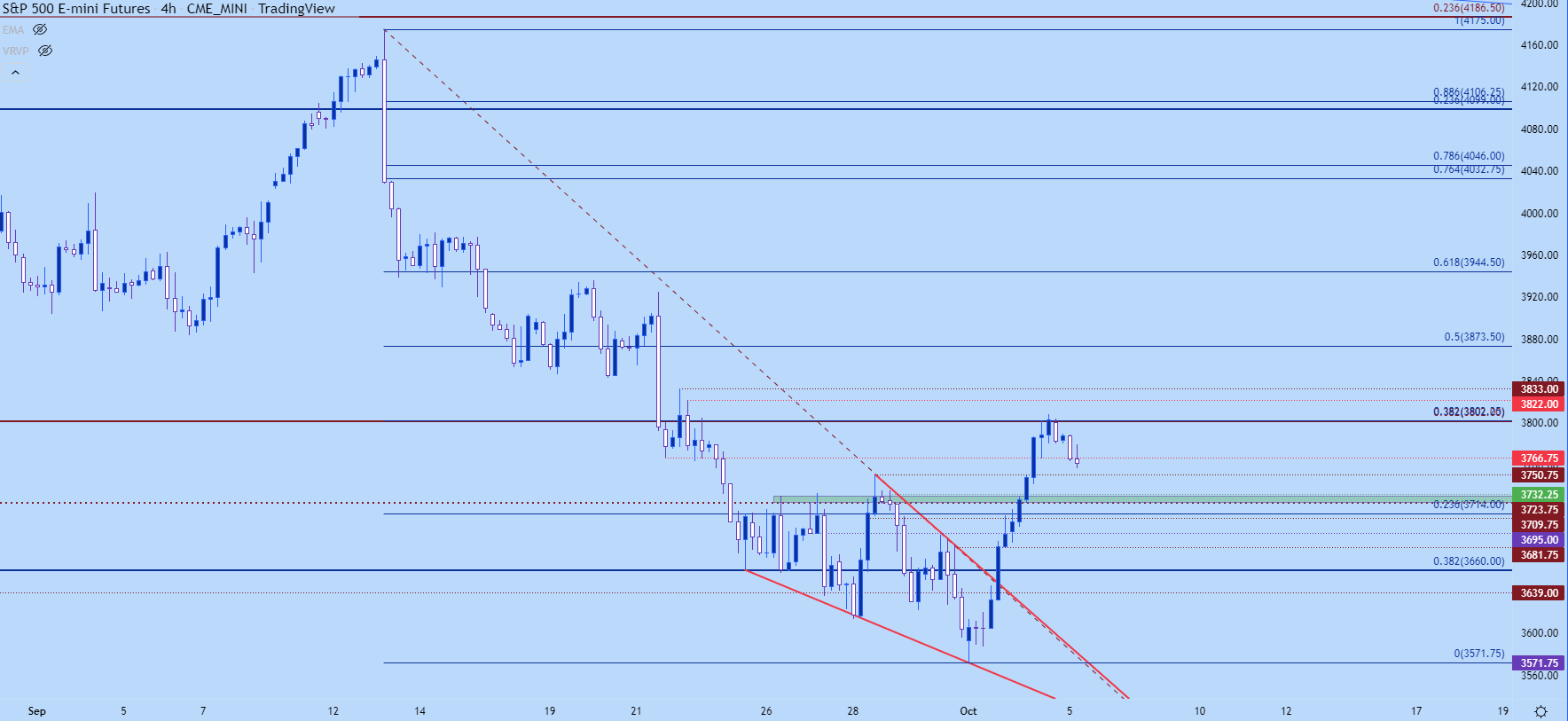

S&P 500 کوتاه مدت

چالش با روندها احساسات است، و تا آنجا که به زمانبندی مربوط میشود، احتمالاً این تأثیر بسیار بزرگتر از آن چیزی است که بسیاری انتظار دارند.

اگر همه چیز بد است و قیمت ها باید به شدت کاهش یابد – اما کسی برای فروش باقی نمانده است – پس چگونه قیمت پایین می آید؟

احتمالاً به دلیل تعادل عرضه/تقاضا درست نمی شود. برای کاهش قیمت، باید عرضه تازه ای وجود داشته باشد که تقاضا را کاهش دهد و قیمت بر این اساس کاهش یابد. اما، اگر همه کسانی که می خواهند بفروشند از قبل کوتاه آمده اند، حرکت نزولی می تواند با چالش هایی روبرو شود و در واقع ممکن است بیشتر یک نشانه صعودی باشد زیرا یک دسته سنگین از شورت ها در مقطعی باید موقعیت خود را ببندند. این به معنای فشار خرید (برای پوشاندن شورت) است، و اغلب به همین دلیل است که پرش های ضد روند شروع می شود.

این همچنین توضیح میدهد که چرا روندها خطی نیستند، در عوض اغلب مجموعهای از مقادیر بالاتر و بالاتر و پایینتر یا پایینتر و پایینتر و پایینتر را نشان میدهند، مانند آنچه در بخش اکشن قیمت در DailyFX Education آموزش میدهیم.

در S&P 500، 3802 همچنان کلیدی است و در حال حاضر بالاترین سطح را حفظ کرده است. عقب نشینی به یک نوسان پشتیبانی قبلی کاهش یافته است و از نمودار چهار ساعته، هنوز فضایی برای پشتیبانی وجود دارد. خرسها در روزهای آینده باید آن را از بین ببرند تا دوباره کنترل این موضوع را در دست بگیرند، و با توجه به گزارش NFP در تقویم فردا، انگیزههای احتمالی برای چنین چیزی وجود دارد.

در مورد سطوح – من به سمت منطقه مقاومت قبلی در 3723-3733 به عنوان یک نشانگر توجه میگردم، با فشار زیر آن نشان دهنده راند بیشتر خرسها است. با این حال، یک نوسان حمایتی احتمالی قبل از آن منطقه وجود دارد، و اینکه طرحهایی در سطح روانشناختی 3750 و نگه داشتن حمایت در آنجا میتواند در را برای سناریوهای پرش باز نگه دارد.

اگر گاوها به بالاترین حد فشار وارد کنند، ناحیه مقاومت بعدی که من فراتر از 3802 دنبال میکنم، 3822 و 3833 است.

نمودار قیمت چهار ساعته S&P 500

نمودار تهیه شده توسط جیمز استنلی; S&P 500 در Tradingview

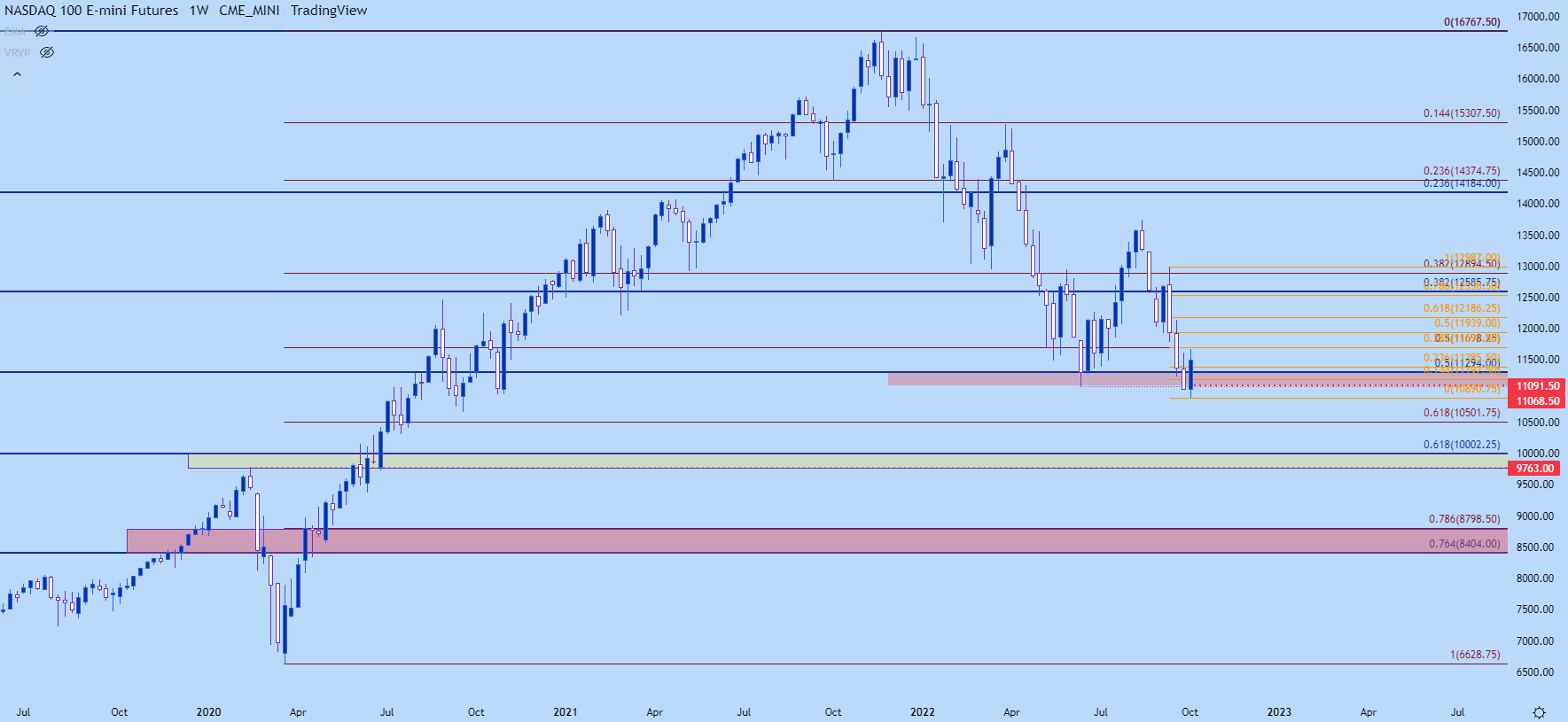

نزدک

نزد من از نظر من کمتر از S&P 500 تمیز به نظر می رسد. مانند S&P، نزدک نیز در روز جمعه به پایین ترین سطح سالانه خود رسید و پس از شروع معاملات آتی در یکشنبه شب، این روند تا این هفته ادامه داشت.

اما، از آن زمان، گاوها مجبور به حرکت قوی شدهاند و نوار هفتگی در حال حاضر یک روند صعودی را نشان میدهد. مسلماً، ما هنوز به نیمه هفته نرسیدهایم، اما اگر خریداران بتوانند به بالاتر از سطح فیبوناچی در 11698 برسند، پس زمینهای برای ادامه روند صعودی مشخص میشود. تلاقی مشابهی در اطراف آن قیمت وجود دارد، زیرا این هم 50 درصد اصلاح حرکت همه گیر و هم 38.2 درصد از فروش اخیر است.

این یک خط اصلی در شن و ماسه است. و برای خرسها – همان سطح 11294 مورد توجه باقی میماند، زیرا فشارهای زیر نشاندهنده کشش بیشتر فروشندگانی است که میتوانند در را برای استراتژیهای نزولی دوباره باز کنند.

نمودار هفتگی نزدک

نمودار تهیه شده توسط جیمز استنلی; نزدک 100 در Tradingview

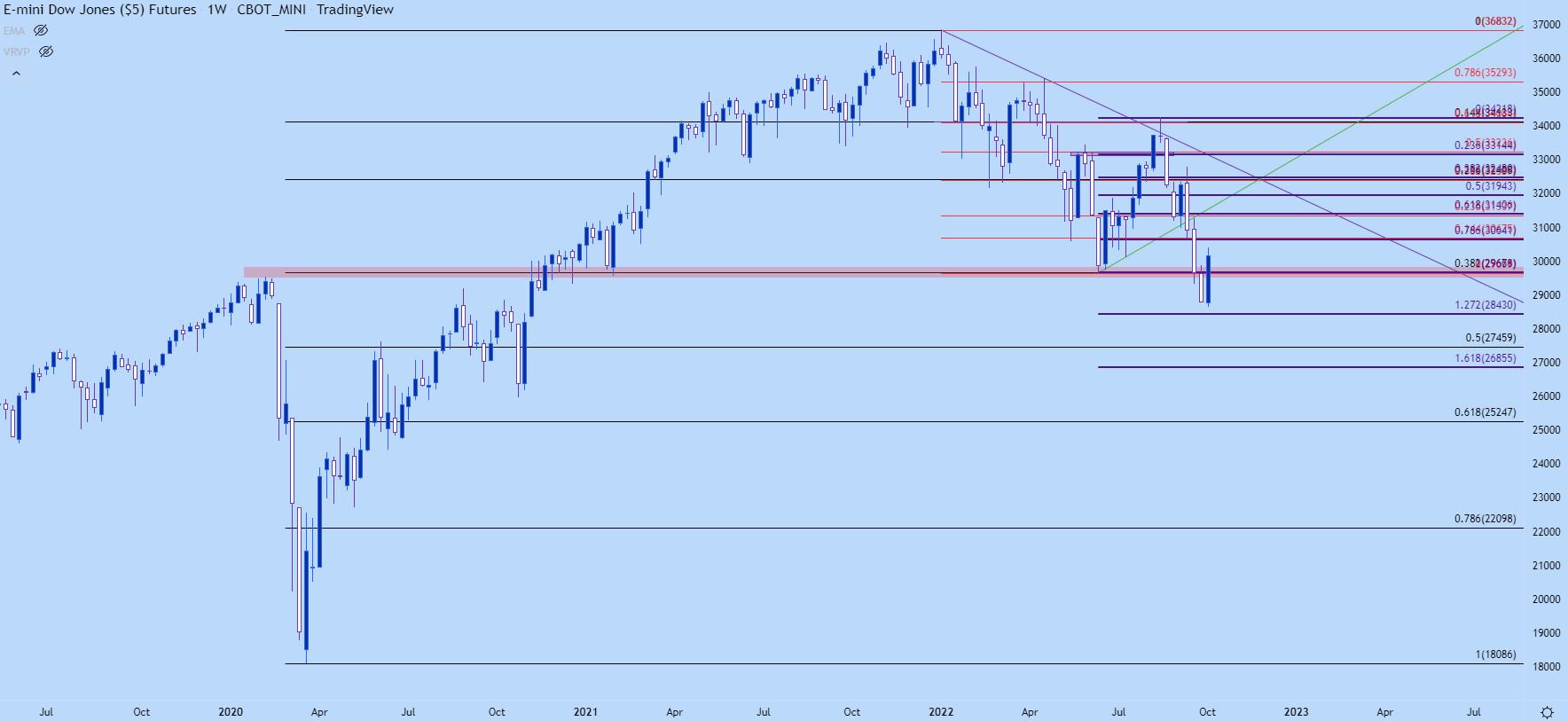

داو جونز

هفته گذشته داو در وضعیت وحشتناکی به نظر می رسید. در حالی که نزدک و اس اند پی هر دو بالاتر از بالاترین سطح پاندمی قبلی باقی مانده اند، داو در هفته گذشته به زیر آن سطح سقوط کرد و تا پایان سه ماهه به سقوط ادامه داد.

اما، مانند نزدک، دو روز اول عملکرد قیمت در سه ماهه چهارم با واکنش صعودی قوی مواجه شده است، در حالی که نوار هفتگی در حال حاضر شکل گیری صعودی را نشان می دهد و شاخص به بالای سطح 30 هزار بازگشته است.

اکنون سوال بزرگ این است که آیا داو میتواند به جذب خریداران جدید بالاتر از رقم بزرگ ادامه دهد یا خیر. یک سطح به هم پیوسته در بالای سر قرار دارد، درست در اطراف منطقه 30650 نمودار. و برای خرسها، عقب نشینی به زیر سطح 29671 کلید خواهد بود، زیرا این امر رد طولانیمدت 30 هزار تومان را همراه با افت به زیر 38.2 درصد فیبوناچی اصلاحی حرکت همهگیر نشان میدهد.

نمودار هفتگی داو جونز

نمودار تهیه شده توسط جیمز استنلی; داو جونز در Tradingview

— نوشته جیمز استنلی، استراتژیست ارشد، DailyFX.com و رئیس آموزش DailyFX

با جیمز در توییتر تماس بگیرید و دنبال کنید: @JStanleyFX