S&P 500، FOMC، دلار، USDCNH، GBPUSD و USDJPY نقاط صحبت:

- را بازار چشم انداز: USDJPY نزولی زیر 141.50; نزولی طلا زیر 1680

- سهام بنیادی به طور تصاعدی در هفته آینده افزایش می یابد، اما بسیار ساده است که تصور کنیم تصمیم سیاستی FOMC در روز چهارشنبه به راحتی کل بازار را هدایت خواهد کرد.

- سیاست پولی یک تهدید سیستماتیک برای ثبات بازار در حال حرکت است، اما مراقب خطرات پایین دستی مرتبط با سلامت عمومی اقتصادی (مانند ترس از رکود) باشید.

هوشمندتر تجارت کنید – برای خبرنامه DailyFX ثبت نام کنید

نظرات بازار به موقع و قانع کننده را از تیم DailyFX دریافت کنید

مشترک شدن در خبرنامه

خطر سقوط قبل از یک هفته سنگین از خطر رویداد

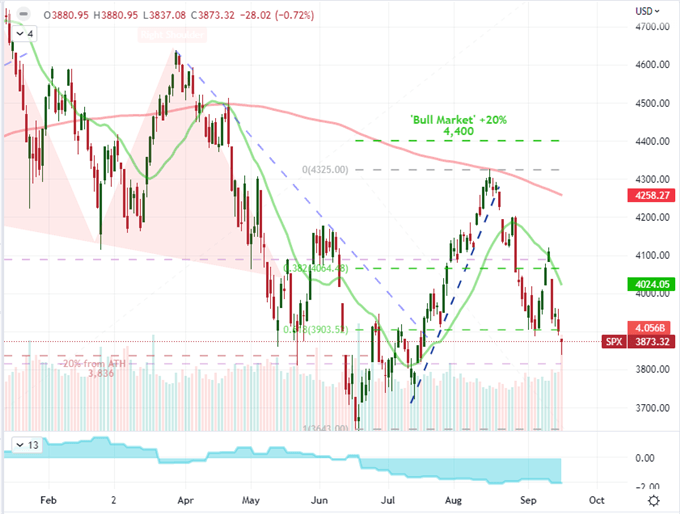

خطر رویداد جدی در هفته آینده وجود دارد. نوعی بار اساسی که نه تنها می تواند نوسانات را تقویت کند، بلکه به طور بالقوه تعریف روندها را دوباره تعریف می کند. اصلی، پیشبینی یک سیاست پولی است – که توسط بانک مرکزی ایالات متحده رهبری میشود، اما با گروههای سیاستگذاری توسعهیافته و نوظهور که در نزدیکی دنبال میشوند، تکمیل میشود. در حالی که بسیاری از معاملهگران کلان ممکن است در عملکرد نسبی داراییهای یک ارز یا منطقه در برابر دیگری گرفتار شوند، من معتقدم که در اینجا یک ریسک سیستماتیک بیشتر مورد بررسی قرار میگیرد. در دوره پس از بحران بزرگ مالی (GFC) در اوایل سال 2009، یک سرکوب ریسک هماهنگ وجود داشت که مشارکت بازار را به سمت افراط های فزاینده ای سوق داد. با توجه به اینکه فدرال رزرو و همتایان جهانی آن قرار نیست به عنوان پوششی در برابر ضررهای سفته بازی وارد عمل شوند، پتانسیل واژگونی کامل به طور استثنایی بالا خواهد ماند. من S&P 50 را در هفته آینده از نزدیک تماشا خواهم کرد، اما پایین ترین سطح ماه ژوئن هنوز کمی فاصله دارد. اگر معیارها پیشرو نباشند، تغییر وضعیت سفتهبازی تصویر بزرگ دشوار خواهد بود.

نمودار S&P 500 با حجمSMA های 20 و 200 روزه با موقعیت یابی خالص COT (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

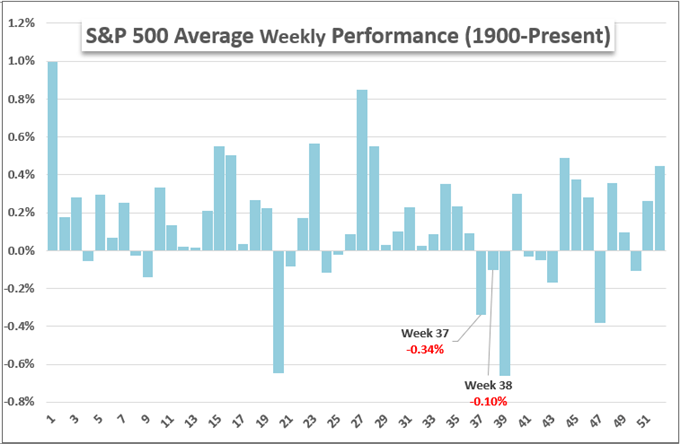

به دنبال روند رو به جلوی روندهای ریسک، شرایط سیستمی فصلی و منحصربهفردی داریم که باید با آن مبارزه کنیم. تا آنجا که فصلی پیش می رود، انتظارات در حال افزایش است. به طور کلی، ماه سپتامبر به دلیل اوج نوسانات شناخته شده است که تا اکتبر ادامه دارد در حالی که مشارکت (اندازه گیری شده با حجم S&P 500) شروع به افزایش می کند. البته نکته قابل توجهی که بیشتر معامله گران روی آن تمرکز خواهند کرد این است که این ماه تنها ضرر سال تقویمی را با میانگین عملکرد به سال 1980 ثبت می کند. عملکرد. با شکستن عادات بازار به یک آهنگ هفتگی، هفته سی و هشتم سال – که به آن می رویم – به طور متوسط دومین لغزش سه هفته ای است، اما دامنه ضرر به طور قابل توجهی محفوظ است. به طور کلی، انتظارات از نوسانات از نظر تاریخی به خوبی تثبیت شده است، که یک پسزمینه جدی برای سختتر شدن سیاست پولی جدی و ترس از رکود در چشمانداز آینده فراهم میکند.

نمودار عملکرد هفتگی تاریخی S&P 500 میانگین از سال 1900 تا کنون

نمودار ایجاد شده توسط جان کیکلایتر

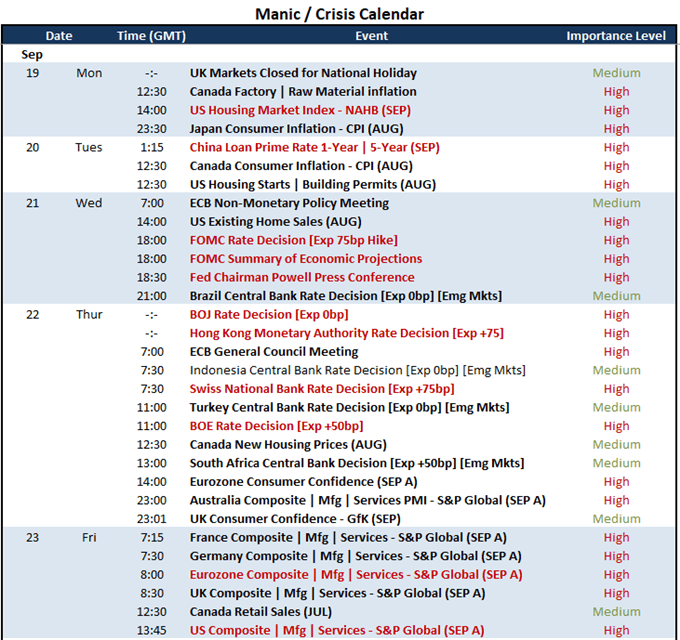

FOMC و همتایان آن موضوع اساسی آشکار را در این هفته نشان می دهند

از آنجایی که یک ریسک رویداد بنیادی منحصر به فرد وجود داشت که در هفته آینده نسبت به همتایان خود نظارت دقیقتری داشت، با توجه به وضعیتی که با آن روبرو هستیم، نرخ بهره موضوع غالب خواهد بود. در بالای لیست برای محرکان بازار، ما تصمیم نرخ FOMC را در روز چهارشنبه در ساعت 18:00 GMT داریم. در حالی که تعداد انگشت شماری از به روز رسانی های معنی دار قبل از این رویداد وجود دارد، هیچ چیزی به گستردگی جهانی و شدت تصمیم بانک مرکزی ایالات متحده برای نرخ بهره نزدیک نمی شود. بحث سالمی در مورد این امکان وجود دارد که آیا افزایش بعدی حرکتی 75 واحد پایه است یا 100 واحدی (80/20 درصد ترکیبی در هفته گذشته)، اما صرف نظر از این حرکت، حرکت قابل توجهی خواهد بود. در حالی که علاقه قابل توجهی به بزرگترین بانک مرکزی جهان در نشست این ماه وجود دارد، شاید قدرت بیشتری در انتظارات پیش رو وجود داشته باشد. با توجه به اینکه این یکی از جلسات سیاست گذاری «سه ماهه» است، پیشبینیها در قالب خلاصه پیشبینیهای اقتصادی (SEP) ریسک رویداد حیاتی خواهند بود. آیا دورنمای محدوده 4.25-4.50 بازار برای پایان سال معقول است؟ دیدگاه های فدرال رزرو به ارزیابی این پیش بینی های آتی کمک خواهد کرد.

ریسک رویداد کلان بحرانی در تقویم اقتصادی جهانی برای هفته آینده

تقویم ایجاد شده توسط John Kicklighter

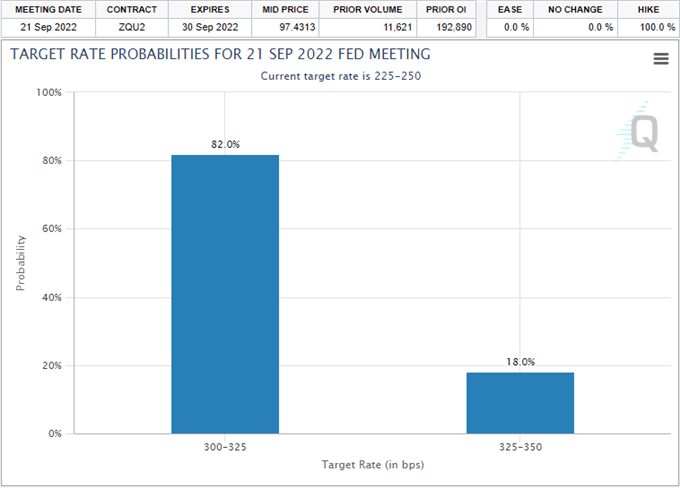

برای نگاهی دقیق تر به تصمیم چهارشنبه FOMC، اولین ارزیابی که باید انجام شود این خواهد بود که آیا بانک مرکزی تصمیم دارد 75 یا 100 واحد پایه افزایش دهد. آتی نشان می دهد که سومین افزایش سه چهارم درصدی متوالی نرخ بهره محتمل ترین نتیجه با حاشیه است. اگرچه این یک حرکت قابل توجه برای بزرگترین بانک مرکزی جهان خواهد بود، اما سفتهبازانی که تورم و لفاظیهای فدرال رزرو را زیر نظر میگیرند، قیمت خوبی را به دنبال خواهد داشت. این امکان وجود دارد که چنین نتیجه ای به عنوان یک “ناامیدی” برای دلار و “موهبت” برای اقدامات ریسک مانند S&P 500 تلقی شود. تسکین اصطلاح مناسب برای چنین پاسخی است، اما یک اجرای کامل بیش از به سختی هم زدن فراتر از تصمیمگیری نرخ، پیشبینیهای فدرالرزرو هم با پیشبینی نرخها صحبت میکند و هم با آنهایی که در انتظار مرگ برای اقتصاد هستند و همتایان اصلی با رکود رسمی مواجه هستند.

نمودار FOMC 21 سپتامبرخیابان نتیجه تصمیم گیری از طریق قراردادهای آتی صندوق فدرال رزرو

نمودار از Fedwatch CME

همه راهها به تهدید عقبنشینی اقتصادی منتهی میشوند

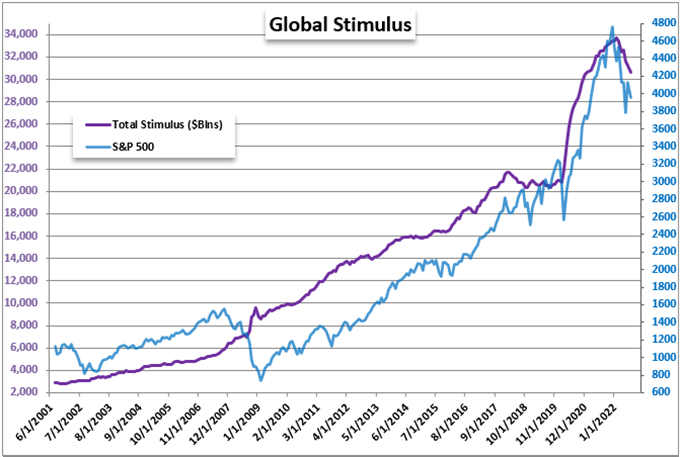

اگرچه تصمیم فدرال رزرو می تواند به راحتی به عنوان یک تأثیر سیاست پولی نسبی کاملاً محدود برای دلار و سایر دارایی های نسبی تعبیر شود، نگرانی بیشتر من در مورد چشم انداز کلی ریسک باقی می ماند. در طول دهه گذشته، افزایش مستمری از سفتهبازی وجود داشته است که توسط سیاستهای پولی بسیار تسهیلکننده بانکهای مرکزی برتر جهان تقویت شده است – هم ریسک را کاهش میدهد و هم نرخ بازده ملموس در پرتفوی سنتی را سرکوب میکند. اگر هشدارهای فدرال رزرو و سایرین مبنی بر اینکه پیگیری آنها برای مهار تورم بر رکودها و رکودهای بازار ارجحیت دارد، به رسمیت شناخته شود، می تواند در میان شرکت های سوداگرانه مشکل ساز شود.

نمودار S&P 50 با محرک کل ماهانه بانک های مرکزی بزرگ پوشانده شده است)

نمودار ایجاد شد توسط جان کیکلایتر با داده های پایگاه داده اقتصادی فدرال رزرو

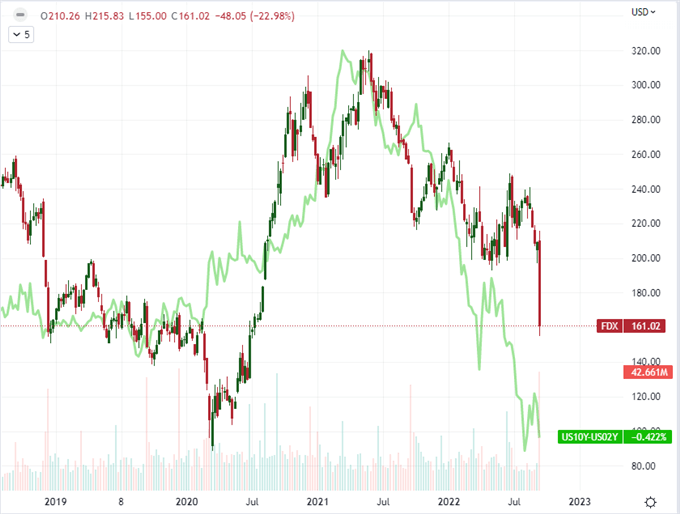

کاغذسازی سیاست پولی بر کمبودهای اقتصادی برای من در هشت سال گذشته یک موضوع جدی بوده است. علیرغم کاهش شدید واکنش اقتصادی به موجهای محرک بعدی توسط فدرال رزرو و سایرین در آن زمان، بانکهای مرکزی حاضر به کاهش قیمتهای حمایتی خود نشدند. محرکی که از آن زمان به بعد شاهد آن بودیم که به بازارها ضربه بزند، بیشتر از آن که اقتصاد جهانی را تقویت کند، باعث افزایش دامنه سوداگری شد. مشکل این است که خود بازار این انحراف را تشخیص می دهد. بنابراین، اگر یک رکود رسمی ثبت شود، چه اتفاقی می افتد؟ تا کنون، تغییر تعریف NBER در این تماس زمان زیادی را به همراه داشته است، اما اقدامات دیگری نیز وجود دارد که نگرانیها را برانگیخته است. مدیر عامل شرکت جهانی کشتیرانی فدکس با اضافه کردن وزن به وارونگی منحنی بازدهی خزانه داری و سیگنال های تقاضای نفت در جلسه گذشته، اعلام کرد که به دلیل کشمکش های اقتصادی اروپا و آسیا، دستورالعمل های رو به جلوی این شرکت باید به شدت کاهش یابد. او به پیشنهاد سیگنال “رکود جهانی” وادار شد، اما با این وجود این نگرانی باید طنین انداز شود.

نمودار قیمت سهام فدرال اکسپرس با گسترش بازدهی 10 ساله تا 2 ساله ایالات متحده (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview