S&P 500، VIX، دلار، نرخ های وجوه فدرال رزرو و ریسک رویداد:

- چشم انداز بازار: یورو دلار نزولی زیر 108، داو محدوده بین 34200 تا 33200

- را S&P 500 و داو در این جلسه گذشته «روزهای درونی» را تولید کردند، و عمیقتر به الگوهای ازدحام پرداختند که شکستن آنها ممکن است دشوار باشد.

- تنها با چند رویداد برجسته در این هفته (مثلاً احساسات UofM) و آینده (مثلاً ایالات متحده). CPI)، نوسانات برای شکلگیری روند تلاش خواهند کرد… مگر اینکه تحولی اساسی در “روندهای ریسک” وجود داشته باشد.

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

این امکان برای بازارها وجود دارد که روندها را از طریق توسعه ارگانیک یک تب صعودی یا نزولی توسعه دهند، اما انگیزه از طریق یک رویداد اساسی یا موضوع متمایز قابل اعتمادتر است و ردیابی آن آسان تر است. متأسفانه برای کسانی که به دنبال نوسانات دلچسب در بازار هستند – بسیار کمتر برای کسانی که به دنبال روندها هستند – یک فقدان حیاتی ریسک رویدادهای پرمخاطب تا پایان این هفته و حتی تا هفته آینده وجود دارد. با کاهش چشمگیر توجه بازار به تحولات کوچک در موضوعاتی مانند سفته بازی، ترس از رکود اقتصادی و مسائل خارجی (جنگ های تجاری، جنگ های واقعی و غیره)، تمایل بیشتری به ایجاد ازدحام یا تجربه دوره های کوتاه مدت وجود خواهد داشت. نوساناتی که برای تسهیل کشش به سمت روند جدی تلاش می کنند. این بدان معنا نیست که ایجاد یک حرکت بزرگتر غیرممکن است، اما به نظر میرسد که شرایط بازار به این سمت منحرف شده است.

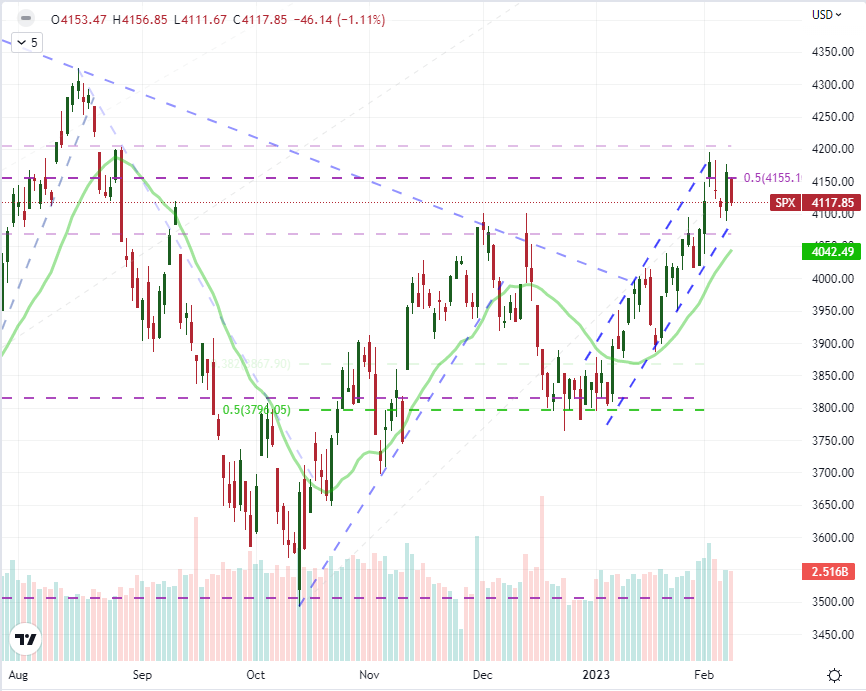

تکامل شرایط بازار از محدوده تا شکست تا روند طبیعی است و یک معامله گر سخت کوش با شرایط داده شده سازگار می شود. برای کاربرد عملی، S&P 500 چشم انداز تغییر را با توجه به چارچوب زمانی به خوبی منعکس می کند. در نمودار ماهانه، روند صعودی بزرگتر در 15 سال گذشته به طور کلی برقرار است. در نمودار روزانه، بازار نزولی 2022 با پایین ترین سطح از اکتبر مواجه است تا یک جهت غالب را ایجاد کند. با کاهش بازه زمانی به نمودار چهار ساعته، کانال روند رو به رشد شش هفته گذشته را داریم، اما همچنین گوهای را داریم که در هفته گذشته ایجاد شده است … درست در نقطه میانی محدوده 2022. مقاومت داو در برابر روند گستردهتر با دو ماه ازدحام گستردهتر مشخصتر است – گوهای که اکنون موانعی را در 34300 و 32300 ایجاد میکند. موانع فنی مقدس نیستند. اما اگر تلاشی برای شکستن یک سطح کلیدی بدون یک کاتالیزور بسیار برجسته وجود داشته باشد، داشتن درجه بسیار بالایی از شک و تردید ضروری است.

نمودار S&P 500 با SMA و حجم 20 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

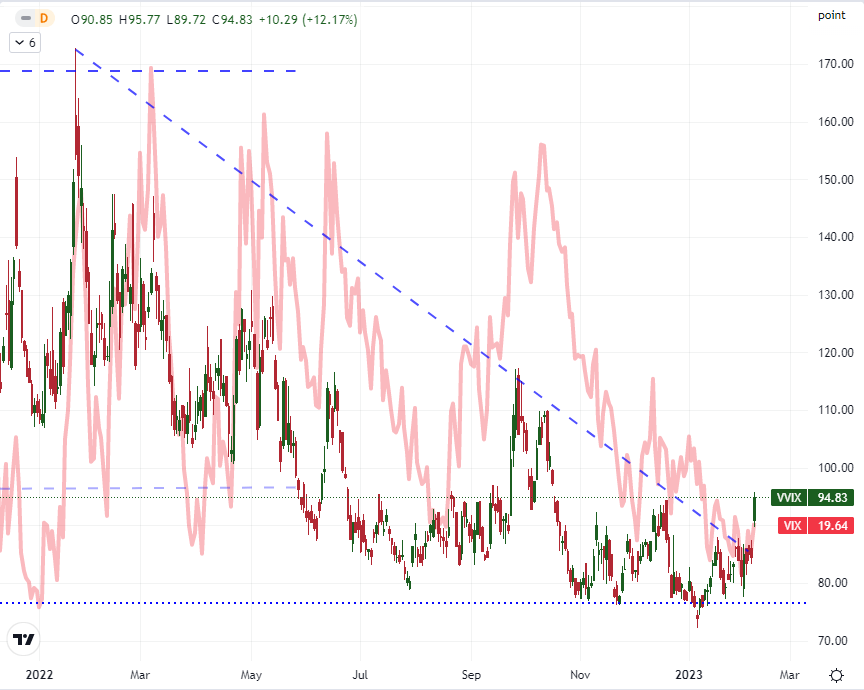

از نظر تاریخی، هفته ششم سال – که در حال حاضر در حال عبور از آن هستیم – به طور میانگین یک جهش مشخص در سطح نوسانات ضمنی (مورد انتظار) از طریق شاخص VIX داشته است. در حالی که گیج فعالیت به سطح 20 نزدیکتر شده است و افت تا پایین ترین سطح 12 ماهه هفته گذشته را تحمل نکرده است، این اندازه گیری همچنان به طور قابل توجهی کاهش یافته است. گفتنی است، برای معیارهای مبتنی بر سهام (به طور خاص S&P 500)، پیشرفت قابل توجهی در معیار “مشتق دوم” که VVIX است، رخ داده است. معیار موسوم به «نوسانپذیری نوسانات» به بالاترین حد چهار ماهه چهارشنبه شارژ شد که کاملاً غیرمعمول است اما ارزش نظارت را دارد زیرا نشان میدهد خطر تغییر ناگهانی در سطوح فعالیت وجود دارد. در همین حال، معیارهای نوسان در طیف وسیعی از بازارهای جایگزین (بازده، کالاها، ارزها، بازارهای نوظهور و غیره) تعدیل مشابهی را تجربه کرده است. این قرائتها سابقه نسبتاً ضعیفی به عنوان شاخصهای پیشرو دارند، اما برای انعکاس شرایط فعلی به خوبی تنظیم شدهاند.

نمودار شاخص نوسانات VVIX با شاخص نوسانات VIX (روزانه) پوشانده شده است

نمودار ایجاد شده در پلتفرم Tradingview

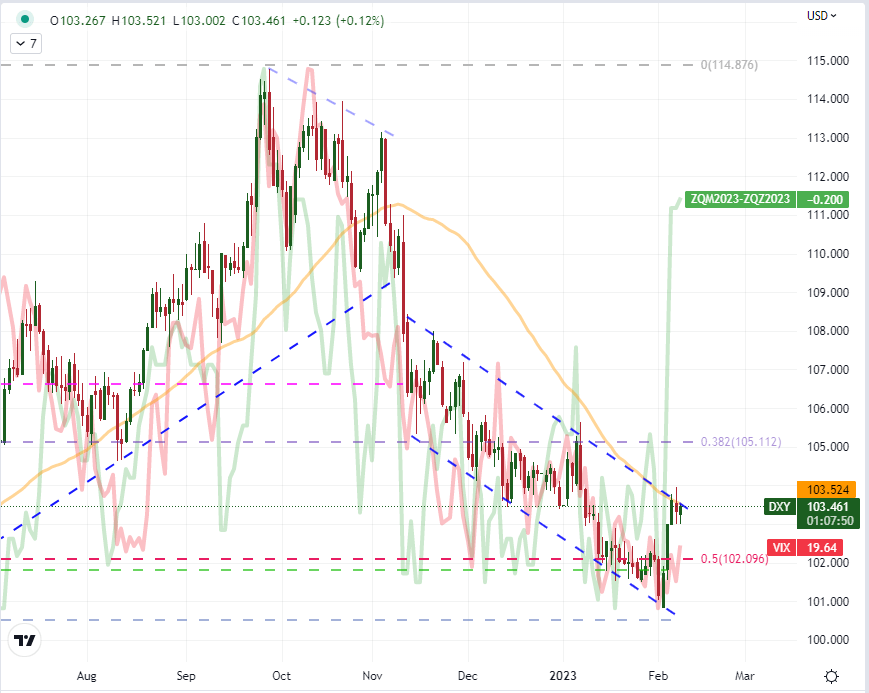

در همین حال، اعمال اثر فشار بر دلار آمریکا ممکن است وزن سطوح فنی تقریبی را برای معیارهای کل همراه با عمدههای اصلی تقویت کند. افزایش نرخ گرین بک (شاخص DXY) در هفته گذشته به جلوگیری از روند صعودی روند نزولی بزرگتر کمک کرد که به طور آزمایشی به زیر نقطه میانی محدوده 2021-2021 (102.10 برای DXY) سقوط می کرد. با این حال، این بازگشت مقاومت قابل قبولی در ترکیب SMA 50 روزه و مقاومت کانال روند نزولی سه ماهه پیدا کرده است. توجیه این افزایش به شدت به افزایش پیش بینی بازار برای نرخ پایانی فدرال رزرو بستگی داشت. با رسیدن به پیشبینی ضمنی 5.1 درصدی ماه ژوئن برای مطابقت با پیشبینی خود FOMC، تخفیف چندانی برای بازار وجود ندارد. این امکان وجود دارد که افزایش نرخ بهره که هنوز تا نیمه دوم سال 2023 ادامه دارد، بتواند «افزایش تسکین» بیشتری به دلار بدهد، اما این یک پنجره کوچک است. جرقه قوی تر، شعله ور شدن ناگهانی نوسانات است، که از نظر تاریخی یک رویداد رایج تر است. در غیر این صورت، احتمالا تا انتشار شاخص قیمت مصرف کننده (CPI) هفته آینده برای به روز رسانی قطعی موضوع حدس و گمان نرخ منتظر خواهیم بود.

نمودار شاخص دلار DXY با SMA 50 روزه، پوشش داده شده با VIX و کاهش ضمنی فدرال رزرو (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

برای ریسک رویداد برنامهریزیشده در 48 ساعت پایانی معاملات این هفته، این رقم بسیار سبک است. جلسه پنجشنبه دارای چند نکته مهم است که میتواند نوسانات موضعی ایجاد کند یا شاید فرصت بازگشت قو خاکستری را داشته باشد. تورم آلمان یک رقم پیشرو برای سفتهبازی نرخ بانک مرکزی اروپا است و بانک مرکزی مکزیک میتواند در رویداد سیاست پولی خود غافلگیر کند، اما گزارش درآمد برنامهریزیشده از آدانی میتواند جرقهای غیرمنتظره باشد با توجه به کاهش چشمگیر ارزش این غول هندی پس از اتهامزنی به تخلفات مالی. . برای اطمینان بیشتر از ریسک رویداد، آمار تورم چین، فعالیت اقتصادی بریتانیا (چهارم ماهه رسمی و پیشبینی NIESR) و نظرسنجی احساسات مصرفکننده ایالات متحده از UofM در روز جمعه منتشر شده است. من انتظارات خود را برای روندهای سیستمی در بازارهای سرمایه جهانی از طریق هیچ یک از این داده ها حفظ نمی کنم، اما مطمئناً می تواند نوسانات محلی جدی ایجاد کند.

ریسک بالای رویدادهای کلان اقتصادی جهانی برای 48 ساعت آینده

تقویم ایجاد شده توسط John Kicklighter

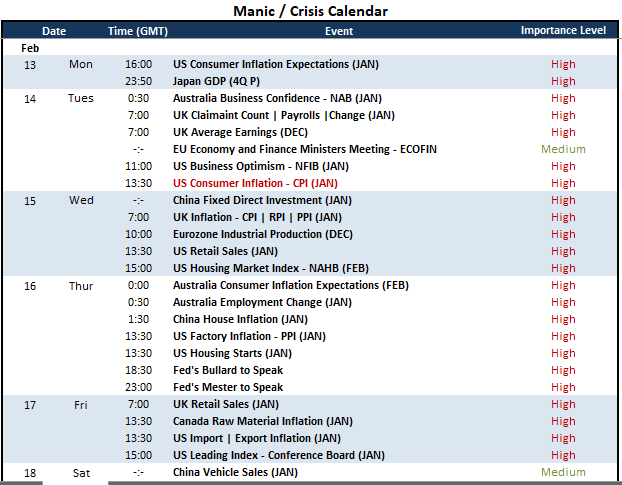

اگر کمی جلوتر نگاه کنیم، داک هفته آینده دارای تراکم بالاتری از ریسک رویداد با مشخصات بالاتر است. اما از عمق چیزی که در هفته گذشته در حال عبور بودیم فاصله زیادی دارد. فهرست برتر در کل هفته باید انتشار CPI ایالات متحده برای ژانویه باشد. در حالی که قرائت تورم ترجیحی فدرال رزرو نیست، اما نرخ تورم مربوط به بازار است و اینجاست که نوسانات آزاد می شود. پس از چند ماه که در آن قرائت تورم کاهش قابل توجهی را تجربه کرد، طبیعتاً انتظارات یک پله نزولی دیگر خواهد بود. این تأثیر بیشتری را برای یک غافلگیری از یک افزایش یا خواندن “بیش از حد انتظار” ایجاد می کند. پس از آن، با توجه به همسویی بین نرخ پایانه پیشبینیشده بازار و فدرال رزرو، با توجه به اینکه دلار اخیراً از جهش برخوردار است، یک قرائت ملایمتر میتواند تخفیف بازار رایج را بازگرداند و گرینبک را وزن کند – و احتمالاً حتی سهام را دوباره شارژ کند. خارج از این قرائت، اطلاعات فدرال رزرو، خرده فروشی ایالات متحده، فعالیت بازار مسکن ایالات متحده، تورم بریتانیا و آمار اشتغال استرالیا در فهرست پتانسیل نوسانات قرار دارند.

ریسک بالای رویدادهای کلان اقتصادی جهانی برای هفته آینده

تقویم ایجاد شده توسط John Kicklighter

کشف کنید که چه نوع معامله گر فارکس هستید