S&P 500، FTSE 100، تورم، پیش بینی نرخ و امتیازات صحبت EURUSD:

- چشم انداز بازار: USDJPY نزولی زیر 141.50; نزولی طلا زیر 1680

- بازگشت FTSE 100 پس از اینکه اعلامیه برنامه اضطراری BOE این جلسه گذشته را معکوس کرد، بنابراین جای تعجب نیست که SPX دچار همان سرنوشت شود.

- در حالی که روند ریسک همچنان یک تمرکز کلیدی در حرکت رو به جلو است، ریسک رویداد مهم توجه من را به EURUSD به ویژه بین ارقام تورم منطقه یورو و ایالات متحده جلب می کند.

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

FTSE 100 علیرغم مداخله مستقیم، سقوط کرد، S&P 500 یک سقوط دیگر بدون وقفه

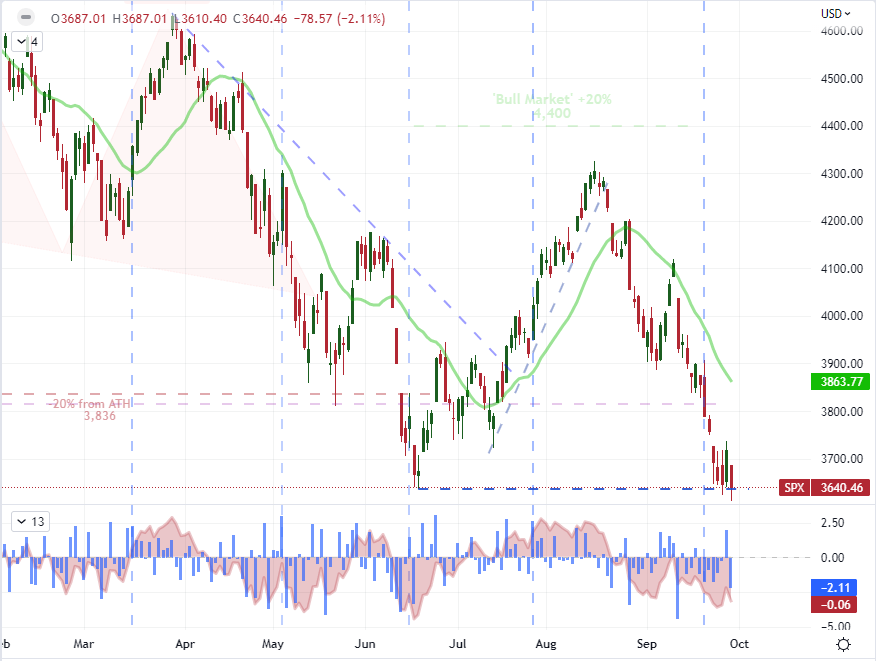

بازگشت مجدد دارایی های ریسک تا اواسط هفته به سرعت از بین رفت. با توجه به اینکه حمایت محسوسی برای گاوها وجود نداشت تا فراتر از برنامه خرید اوراق قرضه غافلگیرکننده بانک انگلستان (BOE)، از دست دادن کشش به خصوص تعجب آور نیست. با وجود ریسک رویدادهای برنامه ریزی شده با مشخصات بالا، ممکن است قبل از پایان هفته شاهد یک انفجار نهایی نوسانات باشیم. با توجه به اینکه ماه و سه ماهه را نیز تعطیل می کنیم، ممکن است محیط حتی بیشتر از این هم منحرف شده و مستعد نوسانات باشد. با وجود این پیچ و خم در شرایط بازار، شاید مناسب باشد که S&P 500 واقعاً در نشست گذشته خود متعهد نشود. شاخص معیار در روز 2.1 درصد کاهش یافت تا صعود روز چهارشنبه را به طور کامل معکوس کند و در نهایت به کمترین میزان بسته شدن خود از نوامبر 2020 رسید. با این حال، این حرکت میزبان آن نوع پیشرفتی نیست که یک تکنسین معمولاً آن را “شکست” واقعی می نامد. . یک بار دیگر، ما در یک پرتگاه فنی با بادهای اساسی فراوان، اما یک جدول زمانی محدود هستیم که در آن از طریق پیچیدگی کار کنیم.

نمودار S&P 500 SMA 20 روزه با اختلاف 20 روزه و ROC 1 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

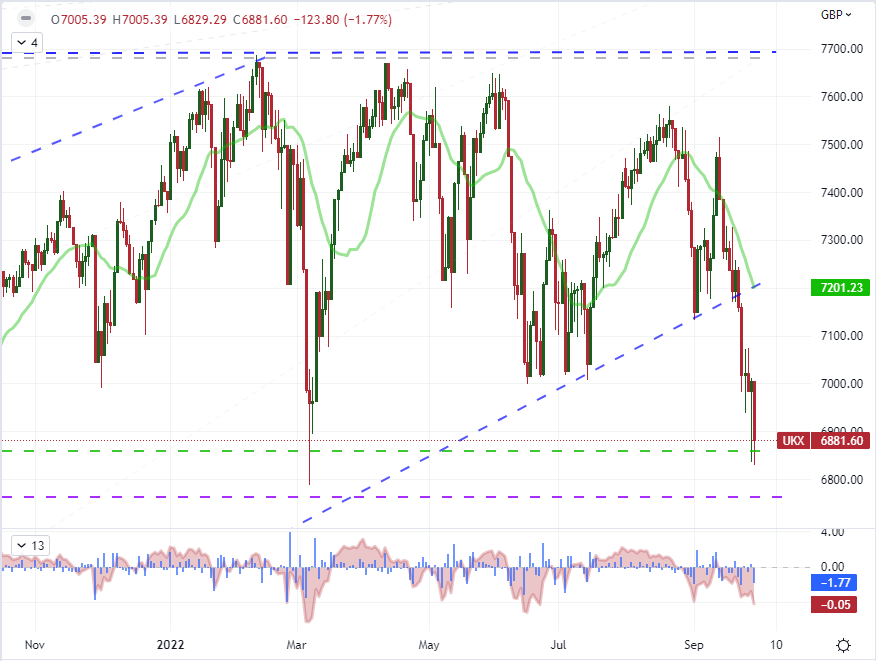

وقتی نوبت به نمایندگی سوداگرانه می رسد، S&P 500 مسلماً یکی از تأثیرگذارترین ها است. اما با توجه به ارتباط با پشتیبانی مستقیم BOE، به عملکرد معیار FTSE 100 بریتانیا توجه ویژه ای دارم. هدف از حمایت بانک مرکزی محدود کردن بازده اوراق با تاریخ طولانی است، اما «رهایی از بحران» میتواند نقش جرقهای برای اشتهای سفتهبازی داشته باشد. آنچه قابل توجه بود – و شاید برای گاوهای فرصت طلب نگران کننده بود – سقوط FTSE 100 در جلسه روز پنجشنبه بود. افت 1.8- درصدی بخش عمدهای از رالی اعلامی پس از BOE را از بین برد (که «فتیله پایینتر» چهارشنبه را تولید کرد) و در نهایت شاخص را به پایینترین حد خود از جولای 2021 رساند. مشابه شاخصهای ایالات متحده، این معیار بازار درست بالاتر از یک استقرار است. پشتیبانی؛ اما پشتیبانی محدوده 6820/6840 وزن فنی بسیار بیشتری نسبت به هر چیزی که در S&P 500 یا Dow می بینیم دارد.

نمودار UK 100 با 20 SMA، نابرابری 20 روزه و ROC 1 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

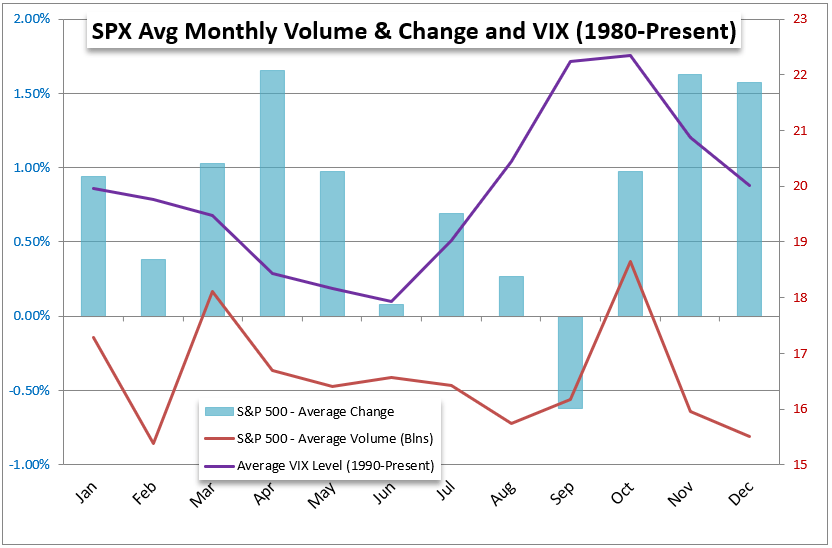

تأثیرات فصلی و ریسک رویداد برتر

به طور معمول، زمانی که من به تأثیرات فصلی اشاره می کنم، دوره ای است که چندین هفته یا حتی ماه ها طول می کشد. با این حال، هنجارهایی وجود دارد که در مدت زمان بسیار کوتاه تری آشکار می شوند. به عنوان مثال، در هفته معمولی، در 12 ساعت پایانی معاملات جمعه، نقدینگی با افت شدید روبرو میشود. این می تواند تحریف هایی ایجاد کند، مانند پاسخ محدود به انتشارات جمعه ایالات متحده مانند حقوق و دستمزد غیرکشاورزی (که قرار است جمعه آینده انجام شود). با این حال، این جمعه منحصر به فرد به نظر می رسد. نه تنها به پایان هفته می رویم، بلکه این آخرین روز معاملات برای ماه سپتامبر و سه ماهه سوم نیز خواهد بود. از نظر تاریخی، سپتامبر بدترین عملکرد را از S&P 500 داشته است – به عنوان یک موضع برای “ریسک” – در طول سال تقویمی که میانگین آن به سال 1980 باز می گردد. در همین حال، نوسانات بین این و ماه آینده به اوج خود می رسد، اگرچه حجم شاهد تفاوت قابل توجهی است. با در نظر گرفتن ماه اکتبر، سنگین ترین گردش مالی سال را به خود اختصاص می دهد. این بسیار قابل پیش بینی است و فعالان بازار در موقعیتی هستند که به طور خاص از محیط خود آگاه هستند.

نمودار میانگین عملکرد، حجم و نوسان S&P 500 بر اساس ماه تقویم

نمودار ایجاد شده توسط جان کیکلایتر

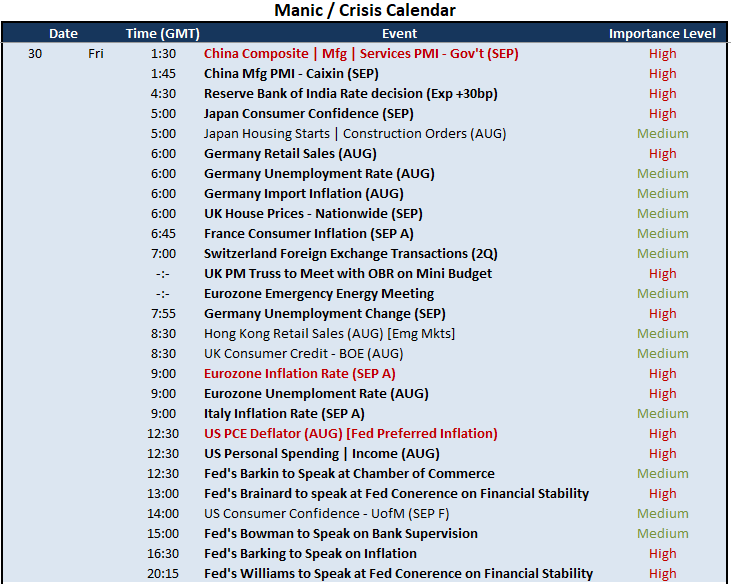

یکی دیگر از عوارض پایان آرام هفته/ماه/سه ماهه، تراکم ریسک رویداد مهم برنامه ریزی شده تا پایان این هفته است. نه تنها مجموعه ای از رویدادهای برجسته وجود دارد – مانند تصمیم بانک مرکزی هند برای نرخ بهره، داده های اشتغال آلمان و مقامات فدرال رزرو در مورد ثبات مالی صحبت می کنند – بلکه به روز رسانی های کلیدی وجود دارد که مستقیماً با موضوعات مهم سیستمی مرتبط است. در شرایط کنونی رکود، من ارقام PMI دولت چین در سپتامبر و همچنین سرفصلهایی را که از نشست اضطراری نخستوزیر بریتانیا با OBR در مورد بودجه پیشنهادی اخیر منتشر میشود، تماشا خواهم کرد. گزارشهای تورم بالای مصرفکننده منطقه یورو و ایالات متحده تأثیرگذارتر خواهد بود، اما این گزارشها نیز ممکن است در نهایت در اندازهگیری ریسکهای رکود نقش داشته باشند.

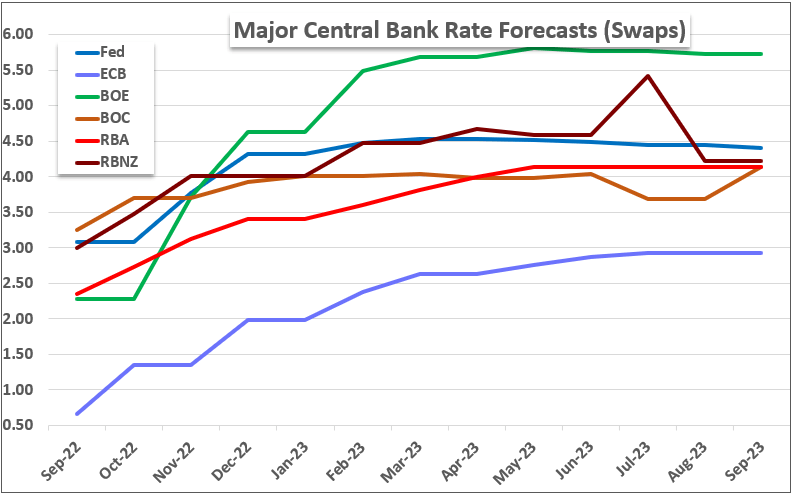

ریسک رویداد کلان بحرانی در تقویم اقتصادی جهانی برای 24 ساعت آینده

تقویم ایجاد شده توسط John Kicklighter

EURUSD و نرخ بهره

بالاترین ریسک رویداد جمعه از دیدگاه من ارقام تورم اروپا و ایالات متحده است. هر دو اقتصاد بزرگ در تلاش هستند تا قبل از تبدیل شدن به یک ثابت دائمی، بر رشد افسارگسیخته قیمت ها حکومت کنند. واکنش آهسته به صعود سریع تورم به امید اینکه موج گذرا بود، اکنون مقامات را در تلاش برای عقب نشینی از منحنی با افزایش چشمگیر نرخ بهره میبیند. حدس و گمان چهارمین افزایش 75 واحدی متوالی نرخ بهره از سوی فدرال رزرو در نشست بعدی آن در 2 نوامبر، با احتمال 59 درصد محافظه کارانه تر است، اما همچنان سناریو اصلی است. در همین حال، بازار با احتمال بیش از 90 درصدی قیمت گذاری می کند که بانک مرکزی اروپا تا پایان اکتبر (مخصوصاً 27 ام) 75 واحد پایه افزایش دهد. پیشبینیهای نرخ برای جذابیت نسبی ارز مهم هستند، اما آنها همچنین سوختی برای کاهش ریسک هستند. هرچه مسیر پیشبینیشده نرخ افزایش در حرکت رو به جلو طولانیتر باشد، پتانسیل بیشتری برای نوسانات در اطراف این موضوع وجود دارد. نرخ بهره فدرال رزرو در حوالی مارس به اوج خود می رسد و پیش بینی می شود BOE و ECB در آینده کاهش بیشتری پیدا کنند.

نمودار شاخص نوسانات VIX با SMAهای 20 و 50 هفته ای (هفتگی)

نمودار ایجاد شده در پلتفرم Tradingview

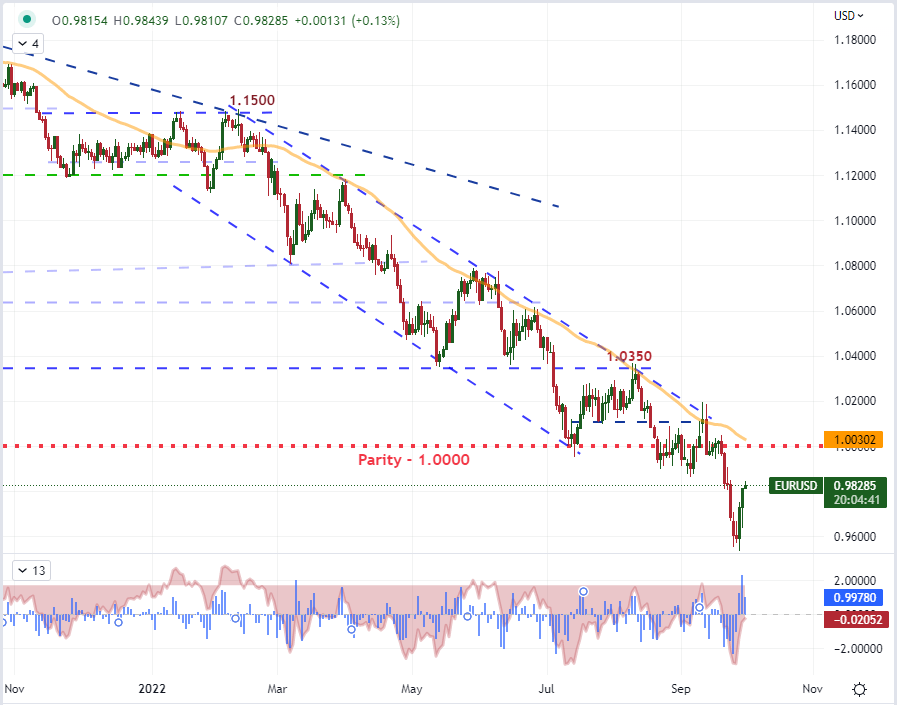

در حالی که من معتقدم نظارت بر روندهای ریسک عمومی که در آخرین جلسه معاملاتی هفته حرکت میکنند بسیار مهم است، به نظر میرسد EURUSD با توجه به ریسک رویداد بالاترین دارایی است. هنگامی که دو انتشار اقتصادی با مشخصات بالا مانند CPI منطقه یورو در سپتامبر و کاهش قیمت PCE ایالات متحده در ماه اوت وجود دارد، ممکن است داده ها همسو شوند (یک صعودی، یک نزولی) یا تضاد (هر دو صعودی یا نزولی). هیچ مسیر قطعی وجود ندارد که بتوان به نوسانات برای ارائه یک روند روشن اعتماد کرد. با این وجود، من معتقدم که این داده ها باید جذب شوند، چه به منظور ترسیم سناریوهایی برای EURUSD باشد و چه به طور کلی، تصویر بهتری از سیستم مالی کلی در حال حرکت رو به جلو به دست آوریم.

|

تغییر در |

بلندها |

شلوار کوتاه |

OI |

| روزانه | -14٪ | 23% | -2٪ |

| هفتگی | -33٪ | 37% | -15% |

نمودار EURUSD با SMA 50 روزه، نرخ تغییر 2 روزه و نابرابری 50 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

کشف کنید که چه نوع معامله گر فارکس هستید