S&P 500، شاخص VIX، تنوع بخش سهام، کلان – نقاط صحبت

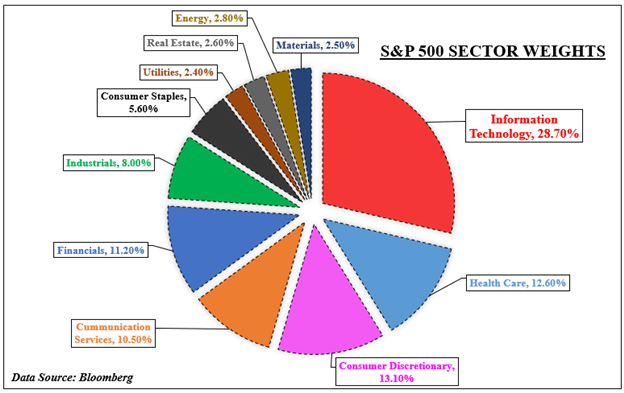

- S&P 500 دارای 11 بخش برای تنوع بخشیدن به سبد سهام است

- افزایش قرار گرفتن در معرض همیشه برای جلوگیری از نوسانات بازار عالی نیست

- چه سطوحی از VIX این استراتژی را تضعیف می کند و معامله گران چه کاری می توانند انجام دهند؟

تنوع بخش سهام چیست؟

اگر سرمایهگذار بخواهد در بازار سهام ایالات متحده تنوع بخشد، بخشهای زیادی در S&P 500 وجود دارد. شرکت ها برای محافظت در برابر ریسک های خاص بخش، یک معامله گر می تواند سبد خود را بین ترکیبی از این موارد تقسیم کند.

در چنین حالتی، اگر S&P 500 افزایش پیدا کند، زیان در گوشهای از بازار ممکن است جبران شود یا با سود در گوشهای دیگر کاهش یابد. اگر همه بخشها در بازار به طور هماهنگ سقوط نکنند، این ممکن است کارساز باشد. با این حال، هنگامی که تقریباً هر گوشه از شاخص در یک حرکت دودویی در حال کاهش است، استراتژی تنوع سهام به طور فزاینده ای غیر قابل اعتماد می شود.

این مورد مخالف استراتژی تنوع سهام نیست. در عوض، این تجزیه و تحلیل شرایط موجود در بازار است که بر حرکت بخشها در S&P 500 تأثیر میگذارد. این با استفاده از شاخص نوسانات CBOE (VIX) انجام میشود که به عنوان «ترس سنج» ترجیحی بازار نیز شناخته میشود. با در نظر گرفتن این موضوع، معاملهگران و سرمایهگذاران چه سطوحی از VIX را باید مراقب خطر تضعیف استراتژی متنوعسازی سهام باشند؟

S&P 500 Sector Breakdown

VIX چیست و چرا معامله گران باید آن را تماشا کنند؟

VIX در سال 1990 برای استفاده به عنوان معیاری برای تجزیه و تحلیل پیش بینی های نوسانات در بازار سهام ایالات متحده ایجاد شد. این معامله در زمان واقعی انجام می شود که منعکس کننده انتظارات از حرکت قیمت در 30 روز آینده است. به این ترتیب، تمایل به داشتن رابطه معکوس بسیار نزدیک با S&P 500 دارد. به عبارت دیگر، با کاهش سهام، VIX افزایش می یابد و بالعکس. برای فرو رفتن عمیق تر در VIX، یک راهنمای کامل را اینجا ببینید.

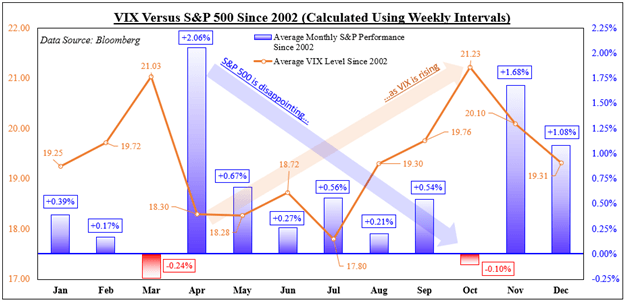

این رابطه معکوس را می توان در نمودار بعدی مشاهده کرد که میانگین عملکرد S&P 500 را در مقایسه با سطوح معادل VIX از سال 2002 نشان می دهد. برای مطالعه، میانگین داده های هفتگی برای محاسبه پیامدهای ماهانه استفاده می شود. این کار به این دلیل انجام میشود که به جلوگیری از کوتاه کردن «نوسانپذیری نوسان» کمک میکند، در حالی که خواندن ماهانه ممکن است منجر به دادههایی شود که روند گستردهتری را نشان نمیدهند.

با نگاهی به داده ها، آوریل تمایل داشت که خوشبینانه ترین عملکرد را برای S&P 500 با میانگین 2.06٪ مشاهده کند. پس از آن، این عملکرد قبل از پایین آمدن در اکتبر کاهش یافت، زمانی که شاخص سهام معیار حدود -0.1 درصد بازگشت. در این مدت شاهد صعود VIX بودیم که از ساعت 18.30 در ماه آوریل شروع شد و سپس تا 21.23 در ماه اکتبر افزایش یافت. با دانستن این موضوع، اکنون می توانیم به آنچه در S&P 500 رخ می دهد نگاه کنیم.

VIX در مقابل S&P 500

S&P 500 همبستگی های بین بخشی با VIX

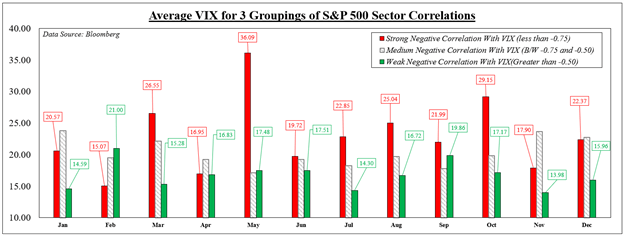

برای اینکه ببینیم چه زمانی یک استراتژی تنوع بخش سهام می تواند شکست بخورد، به شاخص های قیمت اختصاصی 11 بخش در S&P 500 نیاز داریم. داده های مورد استفاده برای دومی فقط به سال 2002 برمی گردد. سپس می توانیم سطوح همبستگی بین VIX و برای هر یک را پیدا کنیم. بخش با استفاده از یک ماهه نورد. همبستگی ها بین -1 و 1 است. خواندن -1 به معنای حرکات معکوس کامل بین دو متغیر است، در حالی که 1 هماهنگی کامل است.

میانگین هر 11 پیامد در هر دوره یک قرائت همبستگی بین بخشی با VIX ارائه می دهد. سپس، همبستگی ها به گروه های قوی (1- تا 75/0-)، متوسط (75/0- و 50/0-) و ضعیف (همه مقادیر بیشتر از 5/0-) تقسیم می شوند. یک قرائت معکوس قوی نشان دهنده افزایش/نزول VIX به عنوان بخش ها با افت یا صعود با هم با بیشترین ثبات است. نقاط ضعیف نشان دهنده بخش هایی هستند که آزادانه تر حرکت می کنند.

در 7 ماه از 12 ماه، سطوح بالاتر VIX با همبستگی معکوس مقطعی قوی تر با “سنج ترس” همراه بود. به عنوان مثال، میانگین قیمت هفتگی VIX در ماه مارس 26.55 بود، زمانی که بخش های S&P بیشترین حرکت را به طور هماهنگ داشتند. زمانی که شاهد حرکت آزادانه بخشها بودیم، قیمت به 15.28 کاهش یافت. با دانستن این موضوع، چه سطوحی از VIX می تواند استراتژی تنوع بخشی را تضعیف کند؟

قیمت VIX در مقابل سطوح مختلف همبستگی معکوس بین بخش S&P

چه زمانی یک استراتژی تنوع بخش سهام می تواند شکست بخورد؟

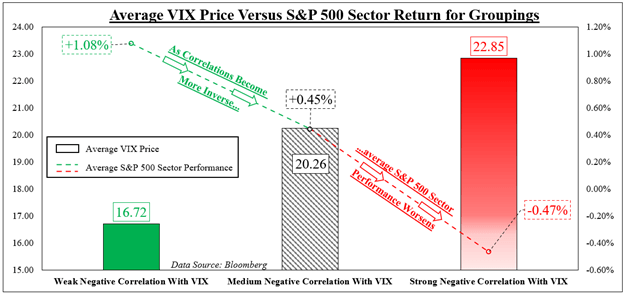

اکنون میتوانیم میانگین قیمتهای VIX را برای تمام ماهها و سالها از سال 2002 بر اساس 3 گروه همبستگی بهدست آوریم. به طور همزمان، عملکرد هفتگی همه بخشهای S&P را میانگین میگیریم و آنها را بر اساس همان دستهبندیها تراز میکنیم. در نمودار زیر می بینیم که نتیجه کاملاً قابل پیش بینی بود. همبستگیهای معکوس قویتر با VIX با عملکرد بدتر بین بخشها هماهنگ شد.

وقتی دیدیم که همه بخشها برعکس VIX حرکت میکنند، میانگین قیمت «فار سنج» 22.85 بود. هنگامی که این اتفاق افتاد، میانگین بازده هر بخش -0.47٪ بود. برعکس، زمانی که بخش ها نسبت به VIX آزادتر حرکت کردند، قیمت دومی 16.72 بود. در آن قیمت، میانگین بازده بین هر بخش +1.08٪ بود.

لازم به ذکر است که همبستگی به معنای علیت نیست. فقط به این دلیل که VIX قیمت دلخواه دارد، به این معنی نیست که تنها دلیل پویایی معاملات بین بخش ها است. بلکه در اینجا به عنوان یک چارچوب مرجع استفاده می شود. آنچه در واقع باعث سقوط بازارها در حرکات دوتایی می شود، ترکیبی از عوامل اساسی است: سیاست پولی، هزینه های مالی، راهنمایی شرکت و موارد دیگر.

معامله گران در مورد نوسانات چه کاری می توانند انجام دهند؟

با دانستن این اطلاعات، معاملهگران در هنگام انتظار نوسانات بالا و همبستگی متقابل قوی در بخشهای بازار چه کاری میتوانند انجام دهند؟ انفجارهای بالای نوسانات اغلب کوتاه مدت و موقت هستند. در این زمانها، داراییهای بهشت گرا تمایل به عملکرد بهتر دارند. این شامل دلار آمریکا می شود، که اغلب در زمان استرس بازار جهانی افزایش می یابد. سهام کوتاه فروش دیگری است. کاهش قرار گرفتن در معرض تعهدات فعلی و جدید نیز کمک می کند. ترکیب این موارد می تواند به آماده سازی معامله گران برای برخی از جاده های پر دست انداز کمک کند.

قیمت VIX در مقابل عملکرد بخشهای S&P 500 بر اساس گروهبندیهای همبستگی

— نوشته دانیل دوبروفسکی، استراتژیست برای DailyFX.com

برای تماس با دانیل، از بخش نظرات زیر استفاده کنید یا @ddubrovskyFX در توییتر