نکات صحبت در مورد پیش بینی بنیادی دلار آمریکا:

- دلار در چند ماه گذشته کاهش قابل توجهی داشته است، اما پیشرفت نزولی اخیر با سرعتی بسیار محتاطانه تر بوده است.

- ریسک رویداد پیش رو متراکم است و ممکن است از نظر پتانسیل حرکت بازار، به ویژه بین CPI روز سه شنبه و تصمیم چهارشنبه FOMC همپوشانی داشته باشد.

- نقدینگی بازار و نفوذ فصلی یکی از ملاحظات مهم تجارت در هفته آینده خواهد بود و دو هفته پایانی بعدی احتمالاً شاهد تخلیه قابل توجهی در عمق بازار خواهد بود.

توصیه شده توسط John Kicklighter

پیش بینی دلار رایگان خود را دریافت کنید

پیش بینی اساسی برای دلار آمریکا: نزولی

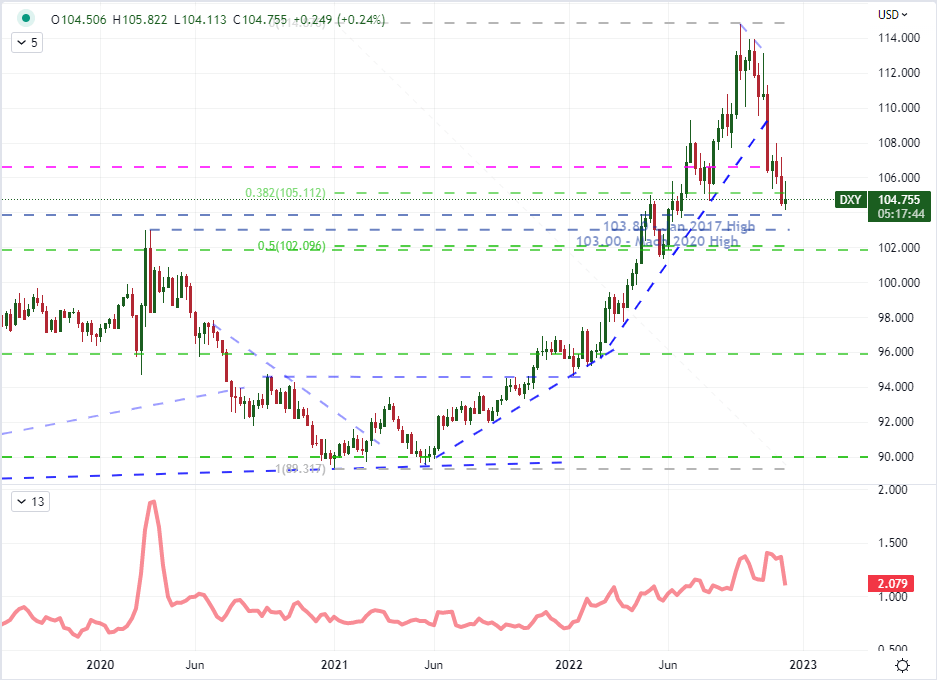

از اوج چند دههای شاخص دلار DXY که در 28 سپتامبر ثبت شد، گرینبک کاهش چشمگیری را تجربه کرد. سپس، پس از از بین رفتن واکنش باردار انتشار CPI اکتبر (در 10 نوامبر) سرعت آن اسلاید بسیار متلاطم تر شده است. برای تعیین بهتر پتانسیل بزرگترین ارز جهان در حال حرکت رو به جلو، ارزیابی مهم ترین انگیزه برای جریان سرمایه به داخل و خارج از ایالات متحده در آینده بسیار مهم است. از یک طرف، من به طور ثابت روی وضعیت پناهگاه امن دلار تمرکز دارم، اما این بیشتر یک نقش احساسی «مطلق» است. در حالی که S&P 500 و DXY یک همبستگی معکوس را در شش ماه گذشته تجربه کرده اند، همبستگی چرخشی 20 روزه در حال حاضر تنها 0.38- است (معکوس اما با قدرت متوسط). عارضه این است که ارز ایالات متحده همچنین دارای مزیت بازدهی است – که به شدت در مورد آن حدس و گمان می رود – و انتظار برای روندهای ریسک قابل توجه در بهترین حالت نابرابر است. در حالی که هفته پیش رو پتانسیل نوسان جدی را نوید/تهدید میکند، ماهیت سریالی فهرست آن احتمالاً در برابر به دست آوردن شتاب واضح در پشت یک موضوع و در نتیجه قیمت مؤثر است. با این حال، انتظارات برای بارگذاری بیش از حد بارگیری و تخلیه فصلی با پسزمینهای از نوسانات بالا و واقعی مواجه خواهد شد (به ATR 4 هفته ای زیر مراجعه کنید). ضرب المثل “این بار متفاوت است” به دلایلی در بازارها تکرار می شود.

نمودار شاخص دلار DXY با ATR 4 هفته ای (هفتگی)

نمودار ایجاد شده در پلتفرم Tradingview

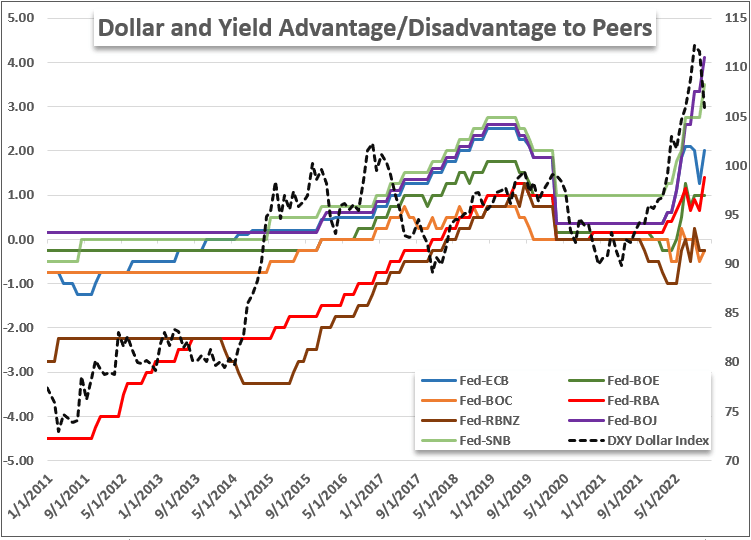

در حالی که توجه به وضعیت پناهگاه امن دلار چیزی است که همیشه باید در نظر داشت، نیاز به یک قرائت افراطی برای فعال کردن نفوذ آن باید ما را در درجه اول بر سیاست پولی و در درجه دوم نگرانی های رکود متمرکز کند. نرخ بنچمارک ایالات متحده تنها یک چهارم درصد کمتر از رهبران – بانک کانادا و بانک مرکزی نیوزلند – است که به هفته جدید تجارت می روند. با تصمیم روز چهارشنبه FOMC، این احتمال وجود دارد که بانک مرکزی ایالات متحده رتبه اول خود را دوباره به دست آورد. اقتصاددانان افزایش 50 واحدی نرخ بهره را پیشبینی میکنند که معیار را به 4.50 درصد میرساند، در حالی که آتی صندوق فدرال رزرو احتمال افزایش نیم درصدی را در 77 درصد قرار میدهد (تراز برای پنجمین حرکت متوالی 75 واحدی). در حالی که 50bp هنوز حرکت بزرگی است، کاهش سرعت نسبت به سرعت باورنکردنی شش ماه گذشته است. چه بازارهایی واقعاً بر پیامدهای حرکت فدرال رزرو در سال 2023 تا چه حد – و با چه سرعتی – تمرکز خواهند کرد. به اصطلاح «نرخ پایانی» بین 5.00 تا 5.25 درصد تا ماه مه دیده می شود. این امر تمرکز زیادی را روی خلاصه پیشبینیهای اقتصادی (SEP) که شامل انتظارات رسمی نرخ بهره برای کل سال میشود، تغییر خواهد داد. و در حالی که بازارها در حال قیمت گذاری در کاهش نرخ های مورد انتظار در طول سال هستند، اعضای FOMC مصمم بوده اند که انتظار دارند نرخ را پس از رسیدن به اوج حفظ کنند.

نمودار شاخص دلار DXY با تفاوت بازدهی ایالات متحده نسبت به همتایان اصلی (ماهانه) پوشانده شده است

نمودار ایجاد شده توسط جان کیکلایتر

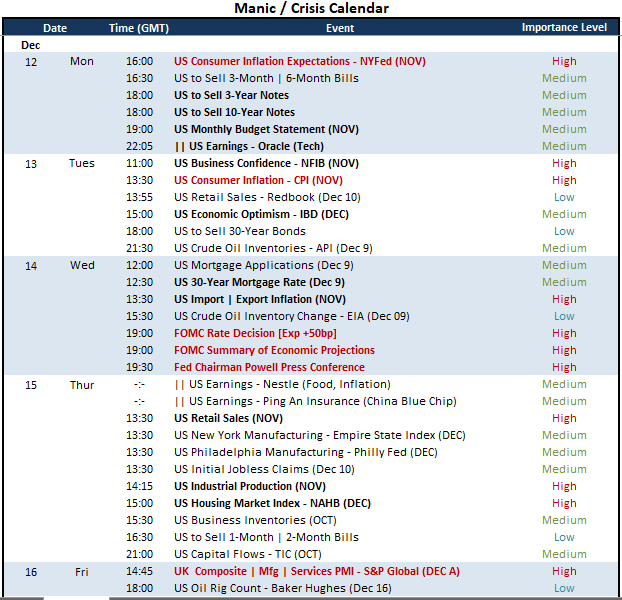

تأثیر تصمیم نرخ FOMC در روز چهارشنبه احتمالاً بیشترین پتانسیل را دارد، به این معنی که بهروزرسانی نحوه ثبت ریسک رویداد مانند خردهفروشی و PMI جهانی S&P را در اواخر هفته مخدوش میکند. و همچنین احتمالاً تأثیر کامل بهروزرسانیهایی را که قبل از اعلام خطمشی انجام میشوند، مهار میکند. روز دوشنبه، فدرال رزرو نیویورک گزارش انتظارات تورمی مصرف کننده آمریکا در ماه نوامبر را منتشر خواهد کرد. از نظر تئوری، انتظارات آمریکاییها از تورم بر عادات خرجکردن آنها تأثیر میگذارد که میتواند به پل قابلتوجهی برای سلامت اقتصادی یا آن رکودی که اغلب گفته میشود تبدیل شود. با این حال، تأثیر واقعی آن در بازار از لحاظ تاریخی کم بوده است. از سوی دیگر، انتشار شاخص رسمی قیمت مصرف کننده (CPI) برای نوامبر دارای پیامدهای 10 نوامبر از به روز رسانی قبلی است. بازار چقدر می تواند برای یک رقم تورمی که تأثیر آن از توانایی آن در تغییر انتظارات نرخ بهره گرفته شده باشد، در حالی که قرار است روز بعد شاهد چنین به روز رسانی باشیم؟ احتمالاً برای ایجاد بیش از مقداری نوسانات کوتاه مدت در گرینبک باید یک قرائت افراطی باشد – اگرچه می تواند واکنش به تصمیم فدرال رزرو در روز بعد را ترکیب یا جبران کند.

برترین ریسک رویداد کلان ایالات متحده در هفته آینده

تقویم ایجاد شده توسط John Kicklighter

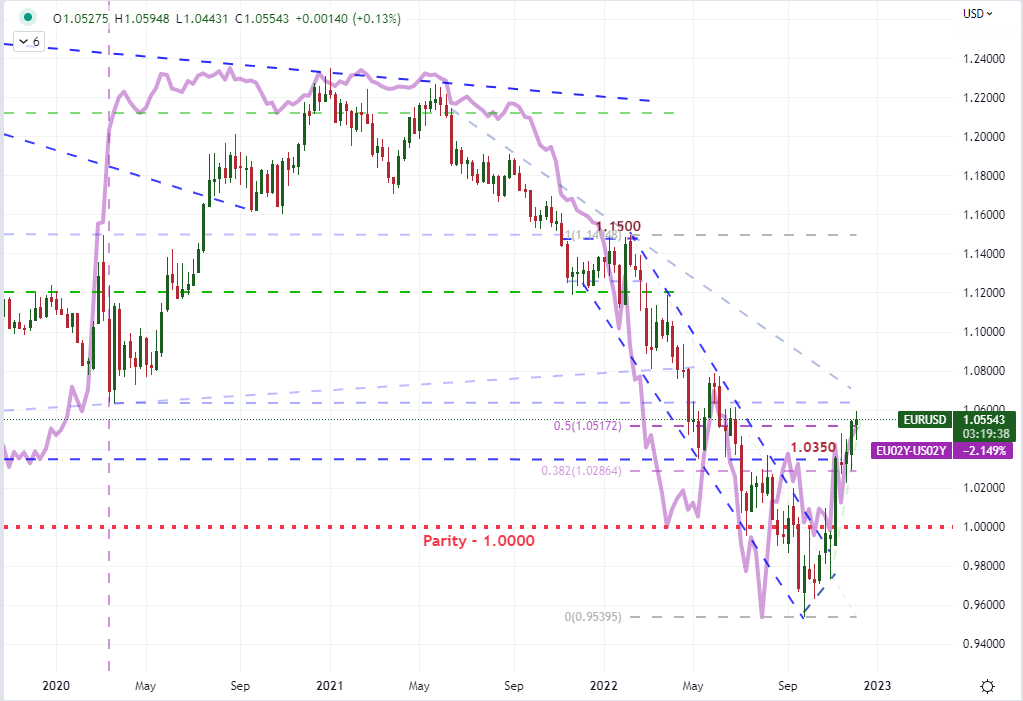

هنگامی که به نمودار شاخص دلار DXY نگاه می کنیم، ساختار بدون راهنمایی فنی واضح، متلاطم به نظر می رسد – این احتمالاً به این دلیل است که ترکیبی از تلاقی های اصلی است که در آن تجارت بسیار بیشتری وجود دارد که زمینه فنی اجزا را ایجاد می کند. برای بینش اساسی، نماینده بهتری از دلار از EURUSD وجود ندارد. فراتر از موقعیت آن به عنوان نقدشونده ترین ارز جهان، سیاست پولی و ملاحظات اقتصادی بین این دو تضاد زیادی ایجاد می کند. فدرال رزرو قرار است سرعت صعود خود را به سمت ساحل به اوج خود در حدود اواسط سال 2023 تعدیل کند، در حالی که ادامه مسیر بانک مرکزی اروپا در جریان است (این گروه به ویژه به دلیل پیام رسانی خود مشهور نیست). با توجه به اینکه بانک مرکزی اروپا نیز برای به روز رسانی نرخ ها در روز پنجشنبه آماده است، EURUSD شاهد به روز رسانی متوالی سیاست های پولی از چهارشنبه تا پنجشنبه خواهد بود. این ممکن است بسته به نتیجه، هر حرکت بازار را در اینجا تقویت یا کاهش دهد، اما انتظارات نرخ با استفاده از تفاوت بازدهی 2 ساله اتحادیه اروپا به ایالات متحده بهعنوان پروکسی، بهطور مشخصتری با جفت FX مطابقت دارد.

|

تغییر در |

بلندها |

شلوار کوتاه |

OI |

| روزانه | -9٪ | -4٪ | -6٪ |

| هفتگی | 3% | 3% | 3% |

نمودار EURUSD با تفاضل بازده 2 ساله اتحادیه اروپا-ایالات متحده (هفتگی) پوشانده شده است

نمودار ایجاد شده در پلتفرم Tradingview

کشف کنید که چه نوع معامله گر فارکس هستید