S&P 500، VIX، ریسک رویداد، بانک های مرکزی، دلار و USDJPY نقاط گفتگو

:

- را بازار چشم انداز: S&P 500 نزولی زیر 4100; EURUSD صعودی به بالای 1.0000

- بازگشت مجدد “دارایی های ریسک” در نیمه دوم هفته گذشته بر اساس انتظارات فصلی (شرایط بازار) و انتظارات اساسی است.

- در حالی که طیف وسیعی از به روز رسانی های اساسی مهم در پیش است که به بحث های رشد کمک می کند، مهمترین نگرانی من در آینده بر روی حدس و گمان نرخ خواهد بود.

هوشمندتر تجارت کنید – برای خبرنامه DailyFX ثبت نام کنید

نظرات بازار به موقع و قانع کننده را از تیم DailyFX دریافت کنید

مشترک شدن در خبرنامه

چرخشی که انتظارات فصلی را نادیده می گیرد

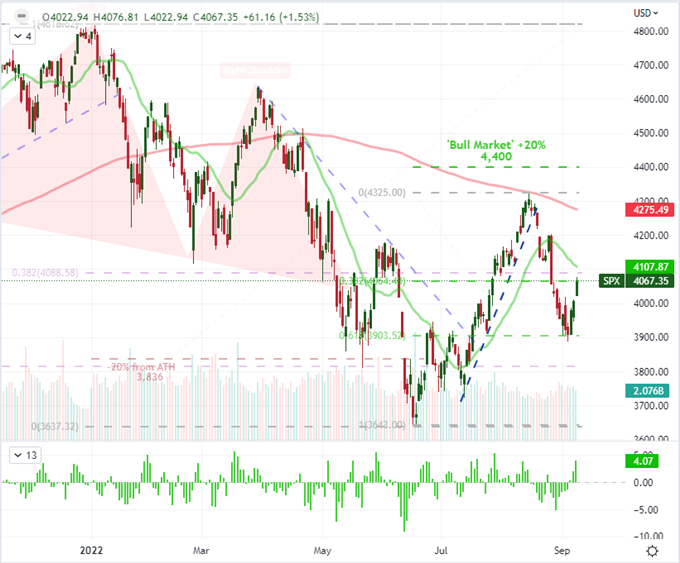

همانطور که به سمت جلسه معاملاتی پاییز عمیق تر می رویم که از نظر تاریخی مشارکت و نوسانات بیشتری در بازار به همراه دارد – و میانگین عملکرد S&P 500 از نزدیک دنبال می شود – ارزش آن را دارد که تضادی را که در نیمه دوم هفته گذشته شاهد خواهیم بود برجسته کنیم. علیرغم هشدارهای بی امان بانک های مرکزی بزرگ مبنی بر انقباض بیشتر در آینده و ترس از فشارهای اقتصادی رو به جلو، با این حال، شاخص های ایالات متحده و سایر اقدامات تعریف شده بازار، یک بازگشت قوی وجود داشت. از خود S&P 500، یک صعود 3.7 درصدی تا روز جمعه نشاندهنده اولین عملکرد مثبت در چهار هفته گذشته است، در حالی که سرعت سه روزه تا جمعه به سرعت (4 درصد به اضافه) میرسد که با موارد مشابهی مطابقت دارد که صعود خود را تا سال 2022 بالاتر یا بیشتر کردهاند. از نظر فنی، بازارها هنوز در مراحل اولیه بهبود هستند و بار اساسی تقریباً به اندازه مفروضات فصلی جدی است.

نمودار S&P 500 با حجم، SMAهای 20 و 200 روزه و همچنین ROC 3 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

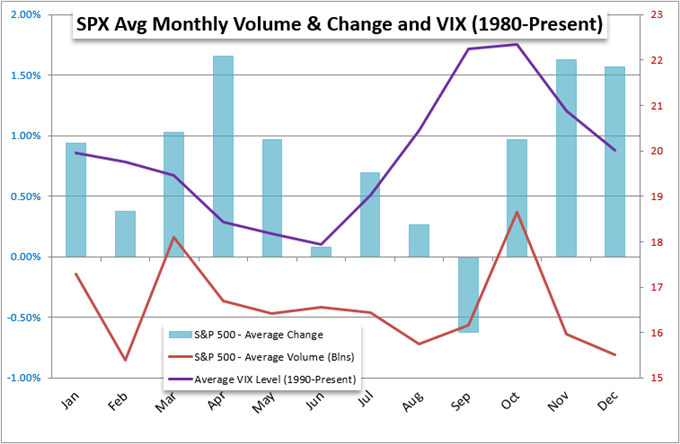

در سلسله مراتب اهمیت تحلیلی خودم، معتقدم «شرایط بازار باید اولین نگرانی باشد که به دنبال آن تحلیل بنیادی یا تکنیکال است. در شرایط، من معتقدم که مشارکت و تمایل (مثلاً فصلی) به سمت روندهای ریسک خاص می تواند به طور قابل توجهی روش معامله گران و سرمایه گذاران را در محرک های خارجی بازار تغییر دهد. به عنوان یادآوری، ماه سپتامبر از لحاظ تاریخی شاهد افزایش حجم برای معیارهای ناقص و ترجیحی من – S&P 500 – بوده است و همچنین آغازی برای نوسانات است. با این حال، چیزی که بسیاری به آن متوسل خواهند شد، تنها ضرری است که در یک ارزیابی به سال 1990 برمیگردد. «این زمان متفاوت است» یک فراخوان مهم برای بررسی است، اما با این وجود، میانگینها باید ما را در تماس نگه دارند.

نمودار میانگین تغییرات ماهانه، حجم و نوسان S&P 500 از سال 1980 تا کنون

نمودار ایجاد شده توسط جان کیکلایتر

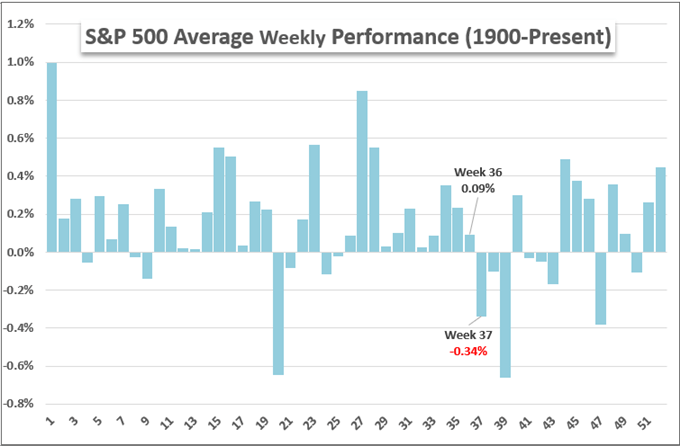

نوسانات و معیارهای مشارکت عمومی به دلیل حرکت وجوه دیکته شده توسط هنجارهای اجتماعی می توانند به راحتی میانگین های تاریخی را تأیید کنند. با این اوصاف، ملاحظات جهت دار اتکای بسیار بیشتری به موضوعات بنیادی منحصر به فرد عصر کنونی دارند. اگر چه، اگر این معیار ما باشد، حمایت جدی از کسانی که سوگیری بلندمدت صعودی دارند، وجود ندارد. در حالی که ترس از رکود برای ایالات متحده و خارج از کشور تا حدودی کاهش یافته است، اما هنوز کاملاً از بین نمی رود. علاوه بر این، بانکهای مرکزی تلاش زیادی برای هشدار نسبت به شرایط مالی سختتر پیش رو دارند. البته می توان از این باد مخالف عبور کرد، اما هنجارهای تاریخی سه هفته ضرر به طور متوسط از هفته 37 تا 39 بررسی جدی را به خود جلب خواهد کرد.

نمودار عملکرد هفتگی S&P 500 میانگین از سال 1900 تا کنون

نمودار ایجاد شد توسط جان کیکلایتر

برای ارزیابی تصویر بزرگ چه چیزی را باید تماشا کرد

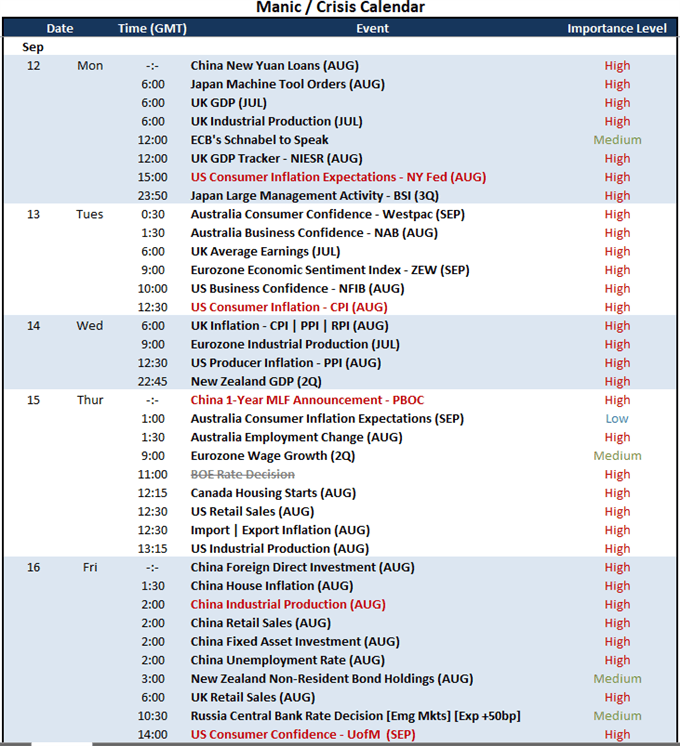

با نگاهی به وضعیت اقتصادی هفته آینده، ریسک رویدادهای سطح بالا زیادی وجود دارد که می تواند نوسانات را افزایش دهد. اما توانایی انتقال به جریان های سیستمی به طور کلی فقط برای چند موضوع مهم محفوظ است. به نظر من ترس از رکود همچنان یک تهدید در کمین است. بنابراین برخی از ریسک رویدادهای کلیدی باید در تقویم های جمعی ما ذکر شود. پس از ردیاب تولید ناخالص داخلی و تولید ناخالص داخلی بریتانیا در روز دوشنبه، انتشار رسمی تولید ناخالص داخلی نیوزیلند در سه ماهه دوم، چهارشنبه، خرده فروشی ایالات متحده در روز پنجشنبه و داده های اوت چین در روز جمعه منتشر می شود. به همان اندازه که این اجرا مهم است، احتمالاً تشدید احساسات برای مسائل سیاست پولی آسان تر است. تصمیم بانک مرکزی انگلستان (BOE) به افتخار درگذشت ملکه الیزابت یک هفته به تعویق افتاده است، اما بریتانیا هنوز به دلیل ارقام تورم است. با این حال، این داده ها در مقایسه با دستیابی جهانی شاخص CPI ایالات متحده در روز سه شنبه کمرنگ است.

تقویم رویدادهای کلان اقتصادی مهم

تقویم ایجاد شده توسط John Kicklighter

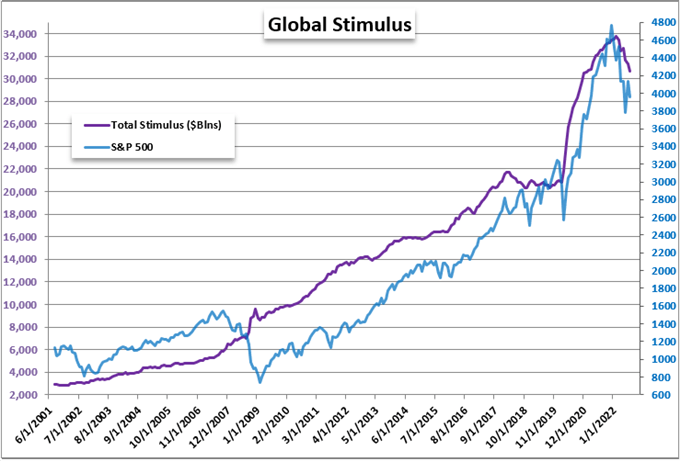

سیاست پولی همچنان یک کاتالیزور اصلی در جنبه های بنیادی است، اما چند راه برای ارزیابی اطلاعات وجود دارد. برای معاملهگران FX و سایر شرکتکنندگان کلان جهانی، تضاد بین شاهینهای آشکار و کبوترها خوراکی جذاب برای حدس و گمان است. با این حال، علایق من بیشتر جنبه سیستمی دارد. انگیزهای قوی برای ریسکپذیری وجود داشته است که حداقل تا حدودی اعتماد بانکهای مرکزی جهان را بهطور انبوهی در ترازنامههای خود در دهه گذشته وام گرفته است. همبستگی بین S&P 500 و محرک کل بانک مرکزی به نظر من کمتر اتفاقی است. با توجه به تمام لفاظیهای بازیگران اصلی مبنی بر افزایش نرخها تا زمانی که تورم رام شود، در حالی که برخی از بازیگران فدرال رزرو و بانک مرکزی اروپا کاهش ترازنامه را ارزیابی میکنند، ممکن است از اینجا شروع شود، بازگشتی جدی وجود دارد.

نمودار کل ترازنامه بانک مرکزی عمده به دلار آمریکا که با S&P 500 پوشانده شده است (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر با داده های پایگاه داده اقتصادی فدرال رزرو سنت لوئیس

ملاحظات نسبی

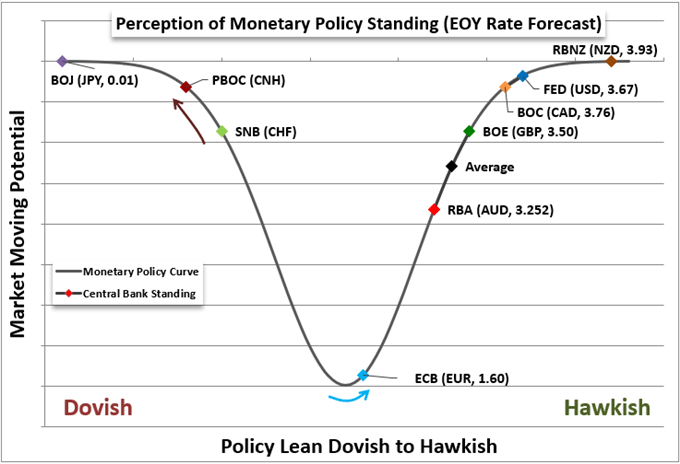

در حالی که من یک تغییر سیستماتیک در سیاست پولی جهانی را روند بسیار مهمی برای نظارت میدانم، اما علاقهای تقریباً پنهانی در مورد پیشبینی نرخ بهره نسبی در میان شرکتهای بزرگ وجود دارد. در هفته گذشته، بانک مرکزی اروپا (75bp)، بانک کانادا (75bp) و RBA (50bp) همگی افزایش یافتند و انتظارات را برآورده کردند. با این حال، این امر ذاتاً معامله گرانی را که تحت تأثیر نتایج «در خط» قرار دارند، تحریک نمی کند. علاوه بر این، با توجه به اینکه بسیاری از بانکهای مرکزی برتر سیاستهای جنگطلبانه را دنبال میکنند تا از تورم عقبنشینی کنند، تفاوت چندانی وجود ندارد تا ببینیم این بانکها به طور مکرر یا تهاجمی به وجود میآیند.

نمودار وضعیت سیاست پولی نسبی با پیشبینی نرخ پایان سال از سوآپها

نمودار ایجاد شده توسط جان کیکلایتر

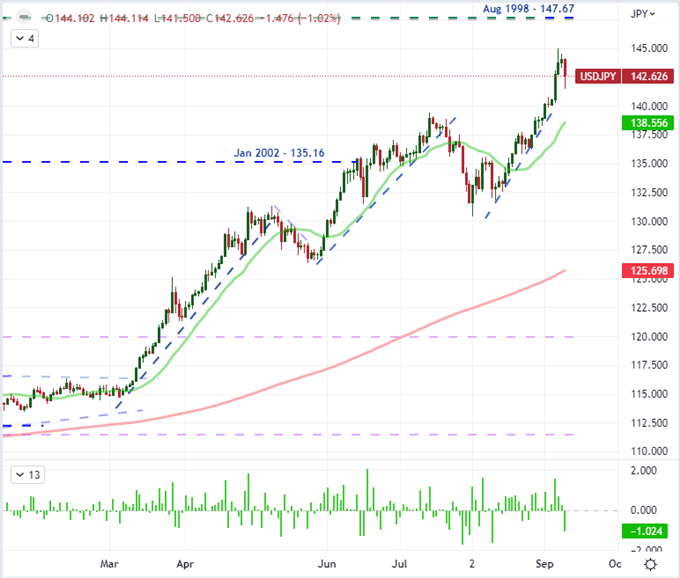

در نگاهی به مقیاس رتبه بندی سیاست های پولی نسبی، قابل توجه است که نرخ فعلی و پیش بینی ها برای ارزهایی مانند دلار، پوند، دلار کانادا، استرالیا و نیوزلند چقدر مشابه است. حرکت به سمت مبارزه با تورم عادی به نظر می رسد. با این حال، یک همتای متضاد بسیار متمایز برای اتهام شاهین وجود دارد. در حالی که بسیاری از مقامات درمیان سخت گیری ها و هشدارهای جدی برای آنچه پیش رو هستند، هستند، من معتقدم USDJPY یک معیار بسیار مفید برای تماشا است. تضاد “روندهای ریسک”، پتانسیل رشد و فشار سرمایه، همگی در معادله پیش رو قرار می گیرند.

توصیه شده توسط John Kicklighter

نحوه معامله USD/JPY

نمودار USDJPY با SMAهای 20، 200 روزه و نرخ تغییر 1 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview