S&P 500، دلار، پیش بینی فدرال رزرو، تورم و NFPs نقاط صحبت:

- چشم انداز بازار: USDJPY نزولی زیر 137; EURUSD صعودی بالای 1.0000; نزولی طلا زیر 1750

- با وجود کاهش مطلوب شاخص تورم مورد علاقه فدرال رزرو در جلسه گذشته (کاهش تورم PCE)، حرکت شکست S&P 500 تمدید نخواهد شد.

- با این حال، VIX و دلار آمریکا، شکستهای فنی مرتبط را کاهش دادهاند که NFPهای جمعه را جالبتر میکند.

توصیه شده توسط John Kicklighter

تجارت فارکس نیوز: استراتژی

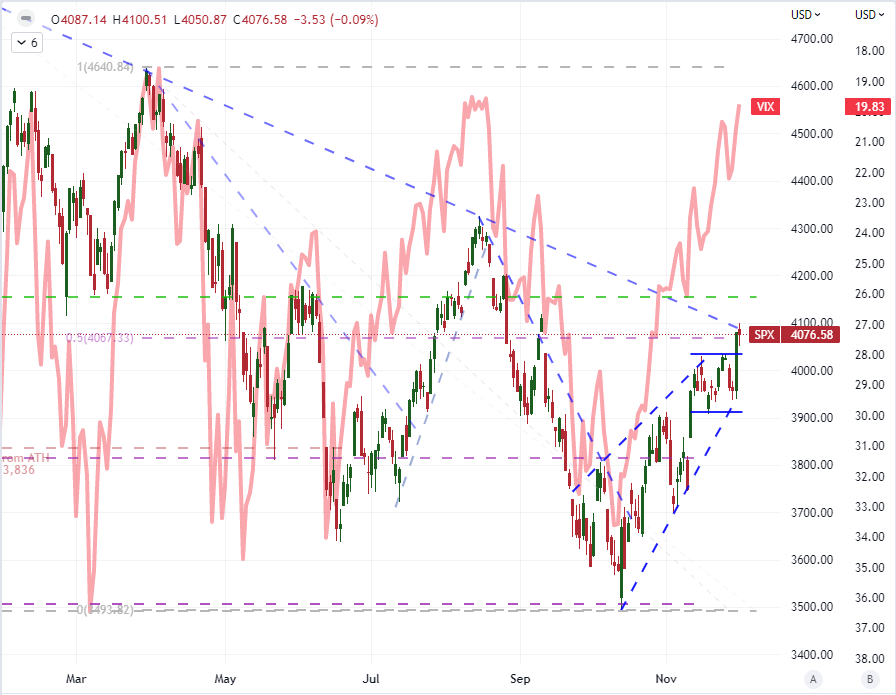

به نظر می رسید که بازار در مورد آنچه اساساً برای سیستم مالی گسترده تر بعد از ظهر چهارشنبه اهمیت دارد، “گفته” کرده است. افزایش شدید داراییهای متمایل به ریسک که بهدلیل افزایش قیمت S&P 500 به بالاتر از میانگین متحرک 200 روزهاش در پی اظهارات جروم پاول، رئیس فدرال رزرو انجام شد، به نظر میرسد نشان میدهد که پیشبینی نرخ معتدلتر، چراغ اصلی حرکت رو به جلو خواهد بود. و با این حال، حمایت بیشتر از روند نرمافزاری برای بانک مرکزی قبل از افتتاحیه نیویورک در روز پنجشنبه توسط جمعیتی که قبلاً مشتاق به نظر میرسید نادیده گرفته شد. کاهش نرخ تورم PCE از 6.3 به 6.0 ممکن است با انتشار CPI در 10 نوامبر یا نظرات پاول پیشی گرفته باشد، اما فعالیت اساسی اخیراً بیشتر احساساتی بوده است تا فنی بودن خود داده ها. شکست از S&P 500 (به عنوان مخفف ریسک) احتمالاً بیشتر مربوط به محدوده استثنایی باریکی بود که بازار در حال حک کردن آن بود و بیشتر یک «شکست از ضرورت» با کاتالیزوری بود که این حرکت را ترغیب می کرد. اگر چه الهامبخش واقعی از پسزمینه اصلی پیدا نمیکنید. گفتنی است، فرو رفتن در رضایتی که توسط VIX القا شده است، زیرا در کتاب من به زیر 20 رجیستر دسته لغزیده است. معامله گران بهتر است نسبت به رویداد نوسانات دسامبر امسال، همانطور که در سال های 2021، 2020 و 2018 دیده بودیم، هوشیار بمانند.

نمودار S&P 500 با شاخص نوسان VIX معکوس پوشانده شده است (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

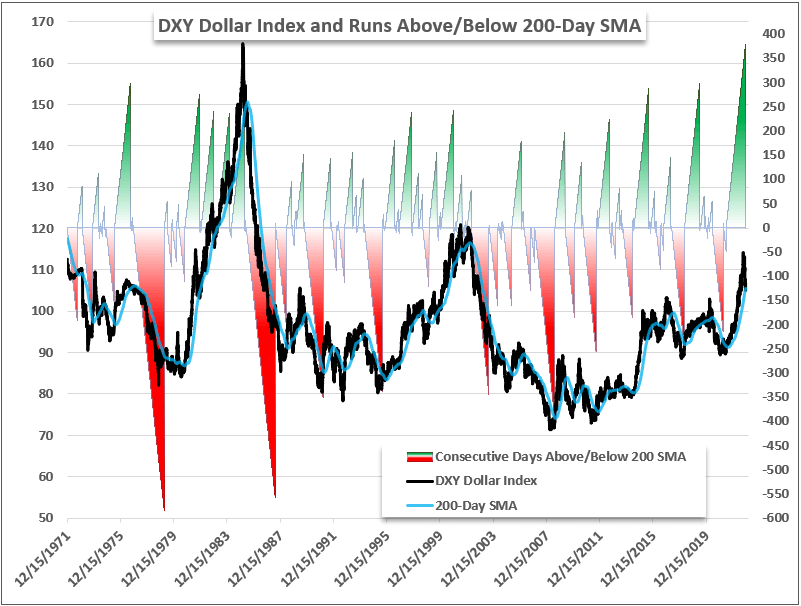

یکی از بازارهایی که با وجود رکود در احساسات، کشش داشت، کاهش ارزش دلار بود. گرین بک به طور قابل توجهی بلافاصله پس از اظهارات پاول به خوبی حفظ شد، اما پایین ترین قیمت های جدید در جلسه پنجشنبه دنبال می شود. در واقع، شاخص دلار DXY اولین شکست (بستن) خود را به زیر میانگین متحرک 200 روزه در 380 روز معاملاتی نشان داد – به طولانیترین کشش بالاتر از اندازهگیری عقبنشینی در تاریخ پایان داد. در حالی که چشم انداز احساسات بین یک محیط طولانی مدت نرخ بالاتر و افزایش خطر رکود چندان جذاب به نظر نمی رسد، مزیت نسبی دلار باعث می شود که حرکت رو به جلو کاهش یابد زیرا رژیم های نرخ و پتانسیل رشد همتایان اصلی آن تقریباً مشابه هستند. سطوح

نمودار شاخص دلار DXY با حرکت های متوالی در روز بالاتر/زیر SMA 200 روزه (روزانه)

نمودار ایجاد شده توسط جان کیکلایتر

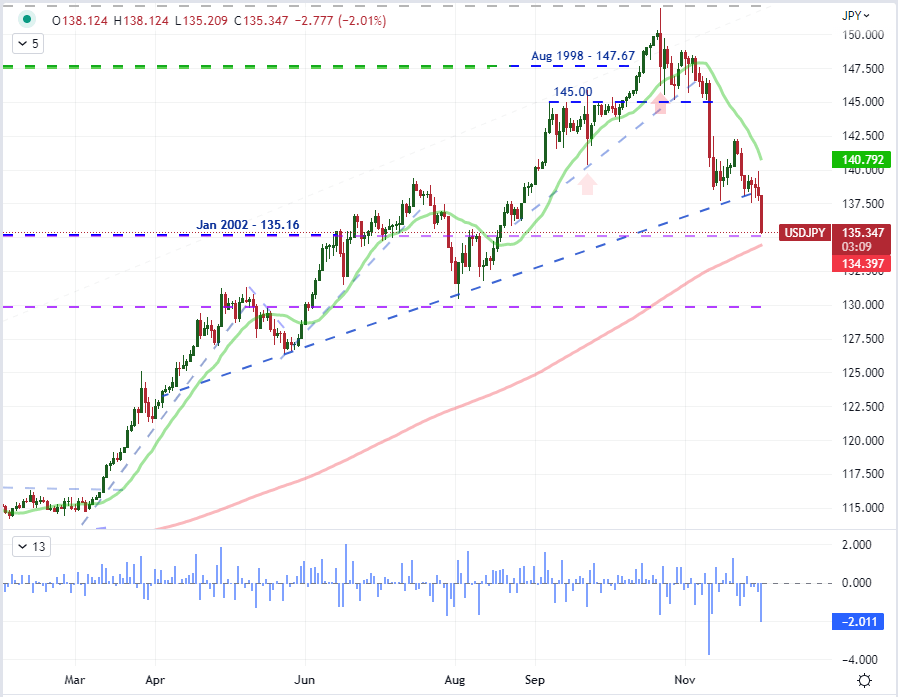

وقتی صحبت از مقایسه دلار با همتایان اصلی آن می شود، USDJPY شاید یکی از جالب ترین تقاطع ها باشد. از نظر فنی، چرخش مبهم اما پیشرونده آن از اوج چهار دهه، 150 بسیار جالب است. سطح بعدی حمایت، میانگین متحرک 200 روزه است که اتفاقاً با سطح فیبوناچی بلندمدت و بالاترین سطح قبلی از سال 2002 در حدود 135 سقوط می کند. اساساً، تضاد تصویر سیاست پولی ژاپن کاملاً ثابت است. BOJ اساسا نمی تواند نسبت به فدرال رزرو بدتر باشد، اما به طور بالقوه می تواند چشم انداز خود را تقویت کند. این امر تأکید بیشتری بر تصویر سیاست پولی ایالات متحده دارد که در حال کاهش است. من همچنین به پیامدهای نرخ نسبی جفتهایی مانند EURUSD علاقه مند هستم، زیرا از بانک مرکزی اروپا خواسته میشود شکاف را نسبت به فدرال رزرو ببندد و صلیبهایی مانند USDCAD را حمل کند.

توصیه شده توسط John Kicklighter

نحوه معامله USD/JPY

نمودار USDJPY با SMAهای 20 و 200 روزه، نرخ تغییر 1 روزه (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

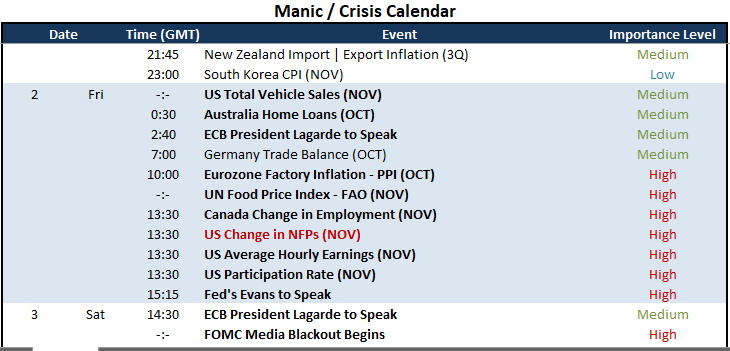

با پس زمینه گیج کننده بنیادی، جلسه پایانی این هفته ترکیب بسیار جالبی از سناریوهای احتمالی خواهد داشت. یک رویداد اصلی وجود دارد که اکثر مردم آن را تماشا خواهند کرد، اما توانایی آن در حرکت بازار – و در کدام جهت – تا حدودی پیچیده خواهد بود. حقوق و دستمزدهای غیرکشاورزی نوامبر (NFPs) را می توان به روش های متفاوتی بسته به نوع سوگیری در بازار تفسیر کرد. اگر کاهش نرخ تورم PCE از اشتهای صعودی «ریسک» پس از اظهارات پاول تغذیه میکرد، میتوانستم بگویم که گزارش اشتغال میتوانست در اکثر سناریوها بهعنوان حمایتکننده از بازار سرمایه دیده شود. با توجه به اینکه این اتفاق نیفتاد، ممکن است مجموعه ای از نتایج متفاوت وجود داشته باشد. اگر حقوق و دستمزدها به طور قابل توجهی بهتر از حد انتظار باشد – در برابر ADP، کاهش رقابتکنندگان و عملکرد بخش اشتغال تولید ISM – احتمال این که فدرال رزرو به تعهدات نرخ پایانه بالاتر خود پایبند باشد، بیشتر است. اگر نسبتاً ضعیفتر از حد انتظار باشد، میتواند انتظارات را برای نرخ اوج پایینتر برآورده کند و افزایش 50 واحدی پیشبینیشده در دو هفته را تقویت کند. اگر به شدت بدتر باشد، ممکن است تمرکز را به ترس از رکود تغییر دهد و ارزیابی های سیاست پولی را به کلی دور بزند.

ریسک رویداد کلان بحرانی در تقویم اقتصادی جهانی برای 48 ساعت آینده

تقویم ایجاد شده توسط John Kicklighter

هوشمندتر تجارت کنید – برای خبرنامه DailyFX ثبت نام کنید

نظرات بازار به موقع و قانع کننده را از تیم DailyFX دریافت کنید

مشترک شدن در خبرنامه