Dow, Nasdaq 100, Dollar, USDJPY و Rate Forecasts Points Talking:

- چشم انداز بازار: USDJPY صعودی بالای 132.00; یورو دلار نزولی زیر 108

- در هفته ای پر از ریسک رویداد، ایالات متحده قدرتمند NFP ها و فعالیت بخش خدمات، فدرال رزرو را شکل داد افزایش نرخ تفسیری برای گرفتن دلار متمایز

- در جایی که مبانی گرینبک مستقیمتر به نظر میرسد، تأثیرات روندهای ریسک به عنوان داو نوزادان و نزدک پرش های اطراف حل نشده است

توصیه شده توسط John Kicklighter

پیش بینی فرصت های تجارت برتر رایگان خود را دریافت کنید

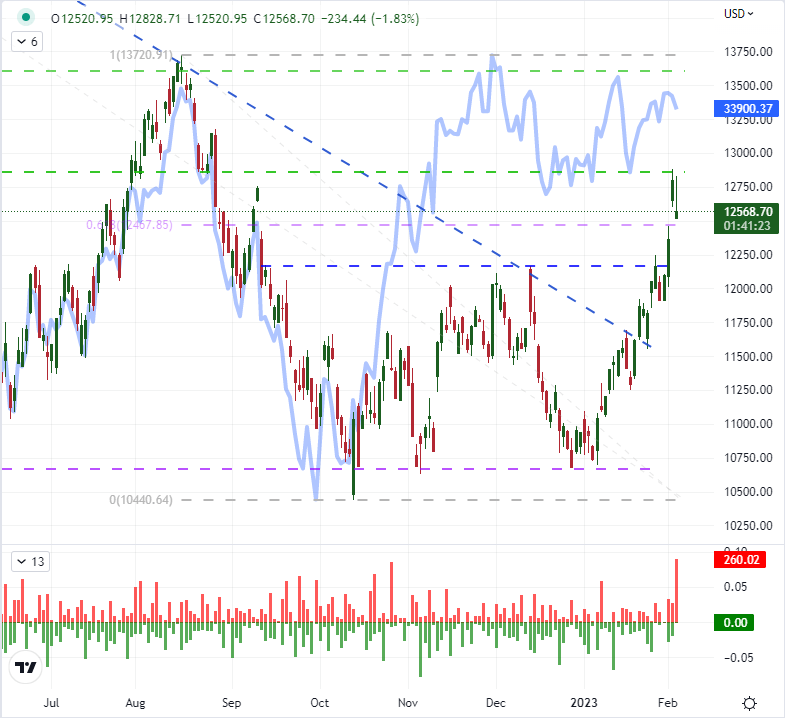

در حالی که به هفته معاملاتی جدید نگاه می کنیم، حال و هوای پس زمینه بازار چگونه است؟ گاوهایی که به پیشرفت کلی بنچمارکهایی مانند نزدک 100 در کل هفته گذشته اشاره میکنند میتوانند استدلالی را مطرح کنند. چرخه سفت شدن و بهبود پیش بینی های رشد. از طرف دیگر، خرسها میتوانند از عقبنشینی اواخر جمعه از همان اقدامات با حمایت از فرسایش تخفیفهای نرخ پایانه استفاده کنند. با این حال، اینها نکات بحثی هستند که بیشتر بر پایه باور هستند تا ملموس. این بدان معنی است که تحمیل نهایی بازار بسیار بحث برانگیز خواهد بود و بیشتر بر اساس دیدگاه گمانه زنی جمعی و کمتر بر اساس تحولات برنامه ریزی شده استوار است.

من مدتها پیش به این واقعیت پی بردم که دیدگاه عمومی از بازار چیزی است که در نهایت قیمت را هدایت میکند. همانطور که گفته می شود، “بازار می تواند بیش از آن چیزی که شما بتوانید حلال کنید، غیرمنطقی باقی بماند”. اما ادراک غیر عقلانی بودن خود قضاوت است. با این اوصاف، برخی از جنبه های اساسی در بازار وجود دارد که به اعتقاد من در جریان غالب احساسات تأثیرگذار خواهد بود. امتناع داوجونز Industrial Average از شرکت در موج شور و شوق قابل توجه است. این تنها دارایی مرتبط با ریسک نبود که در آن شرکت نکرد، اما تفاوت بین داو (شاخص ارزش) و نزدک 100 (شاخص رشد) قابل توجه بود. شاید این نتیجه تجدید حیات در مشارکت سفته بازی نسبت به بازیگران بزرگتر بازار باشد. حالت اول معمولاً مدت کوتاهتری دارد و بر اساس استدلال غیرمتعارفتر عمل میکند. مورد دوم اغلب پایه ای برای توسعه روند است. چگونه می توانیم گروه های بازار را تشخیص دهیم؟ فراتر از مقایسه همتایان نزدیک مانند Dow-NDX، فعالیت معاملهگران خردهفروشی (به عنوان درصدی از کل بازار) افزایش یافت و از اوج شوق «مم سهام» در هفته گذشته سبقت گرفت.

|

تغییر در |

بلندها |

شلوار کوتاه |

OI |

| روزانه | -9٪ | 0% | -4٪ |

| هفتگی | 4% | -8٪ | -4٪ |

نمودار میانگین صنعتی داوجونز و «ویکس» که با نزدک 100 پوشانده شده است (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

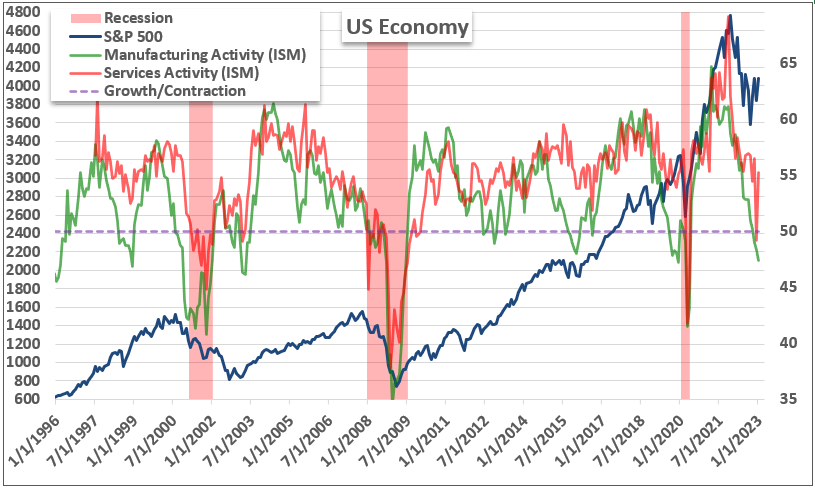

با نگاهی به مدارک اساسی هفته آینده، هیچ چیز برجسته ای وجود ندارد که به راحتی بتواند روندهای ریسک گسترده تر را بازتعریف کند – نه مانند تصمیم FOMC یا NFP هایی که در هفته گذشته داشتیم. این بدان معناست که بادهایی که از قبل به پشت ما میآیند با سرفصلهای غیرقابل پیشبینی و روندهای سوداگرانه ارگانیک همگرا میشوند تا هر روند سیستمی را که در نهایت پیدا کنیم، شکل میدهند. برای ترکیب بنیادی کنونی، به نظر میرسید که دو رویداد مهم در روز جمعه، لحن حدس و گمان را تغییر داده است. پس از تصمیم فدرال رزرو در چهارشنبه گذشته مبنی بر افزایش 25 واحدی نرخ بهره و ارائه سخنانی مبنی بر اینکه همچنان با نرخ پایانی پیش بینی شده خود مطابقت دارد، بازار خوشحال شد که بار دیگر پیش بینی این مرجع را تخفیف داد. با این حال، زمانی که گزارش خدمات ISM برای ژانویه منتشر شد، این تغییر کرد. بزرگترین اقتصاد جهان برای رشد و اشتغال شدیداً به مشاغل مبتنی بر خدمات وابسته است، و معیار ماه گذشته بسیار شدیدتر از آنچه انتظار می رفت جهش کرد – که بسیاری از نگرانی های مربوط به رکود مرتبط با رکود غیرمنتظره ماه قبل (زیر 50.0) را کاهش داد. در حالی که این می تواند یک موهبت برای پتانسیل رشد باشد، اما همچنین بار بازار سرمایه برای حمایت از حرکت فدرال رزرو است.

نمودار از S&P 500 با فعالیت تولیدی و خدماتی ایالات متحده، پوشش داده شده با رکودهای رسمی (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر

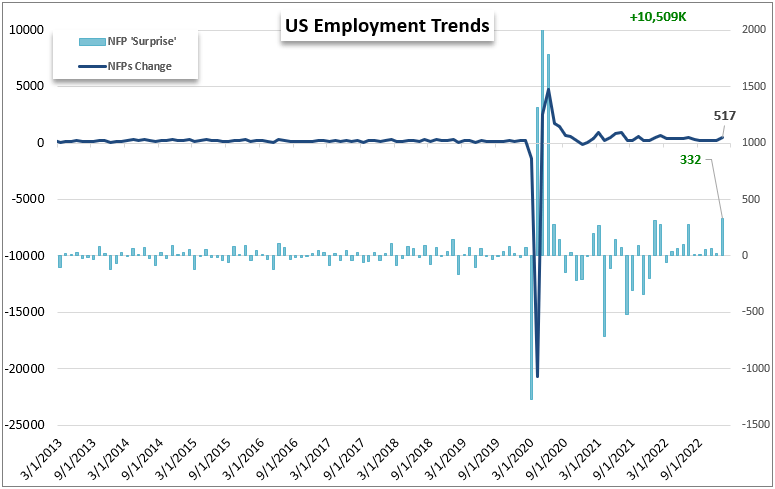

پشتوانه پیشبینیهای فدرالرزرو با گزارش کار ژانویه بهطور واضحتری تقویت شد. حقوق و دستمزد غیرکشاورزی (NFPs) به میزان خالص 517000 افزایش یافت که به طور قابل ملاحظه ای بیشتر از اجماع اقتصاددانان (با 332000 موقعیت) بود. با رشد متوسط درآمد ساعتی 0.3 درصد دیگر و کاهش نرخ بیکاری به پایین ترین سطح هفت دهه اخیر، یک واگرایی آشکار در تمرکز دستور دوگانه بانک مرکزی برای اشتغال کامل و تورم پایدار وجود داشت.

نمودار تغییر ایالات متحده در حقوق و دستمزد غیرکشاورزی با سطح “غافلگیری” نسبت به پیش بینی ها (ماهانه)

نمودار ایجاد شده توسط جان کیکلایتر

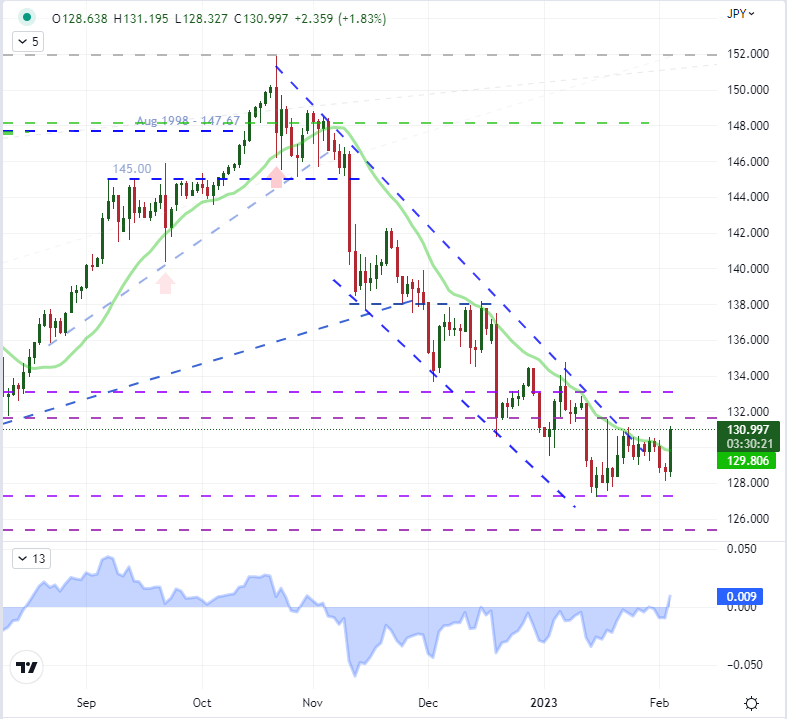

حرکت های قابل توجهی برای بیرون آمدن از این ترکیب اساسی در خارج از شاخص های ایالات متحده وجود داشت. در تک سهمها، سهامهای برتر فناوری که پس از بسته شدن پنجشنبه درآمد خود را گزارش کردند، متوجه شدند که گوگل و آمازون دچار معکوسهای جدی شدهاند، در حالی که شرکت بزرگ بازار اپل با افزایش 2.4 درصدی طوفان را پشت سر گذاشت. بازده 2 ساله آمریکا 19 واحد پایه بالاتر رفت در حالی که طلا بیشترین افت خود را در شش ماه گذشته تجربه کرد. از دلار، با افزایش پیشبینیهای نرخ، افزایش قابل توجهی در سراسر طیف ثبت شد. از منظر فنی، EURUSD از روند صعودی خود از نوامبر و میانگین متحرک 20 روزه عبور کرد. با این حال، پسزمینه بنیادی آن چندان ثابت نیست. در حالی که دلار به دنبال حفظ مزیت بازدهی از طریق نرخ های پایانی مربوطه است، اوج بانک مرکزی اروپا هنوز مبهم است. از سوی دیگر USDJPY با توجه به بازدهی خود در سمت معادله ایالات متحده کاملاً واضح است (اگرچه این یک خطر دور از انتظار است که BOJ دوباره مانند دسامبر غافلگیر شود). علاوه بر این، این جفت با روندهای ریسک هم تراز بهتری دارد. با نگاهی به هفته آینده، این امکان وجود دارد که “اشتها به ریسک” بازیابی شود، اما با توجه به اینکه ما در حال حاضر در آن جبهه با VIX بسیار پایین شناور هستیم، این توسعه احتمالاً با کشش محدود متلاطم خواهد بود. از طرف دیگر طلسم ترس می تواند به سرعت رخ دهد و تلفات جدی داشته باشد. در حالی که ما اغلب با ین به عنوان یک “پناهگاه” رفتار می کنیم. با USDJPY، یک همبستگی مثبت با VIX وجود دارد.

|

تغییر در |

بلندها |

شلوار کوتاه |

OI |

| روزانه | -26٪ | 10% | -8٪ |

| هفتگی | -12% | -3٪ | -7٪ |

نمودار USDJPY با SMA 20 روزه و نابرابری Spot-20SMA (روزانه)

نمودار ایجاد شده در پلتفرم Tradingview

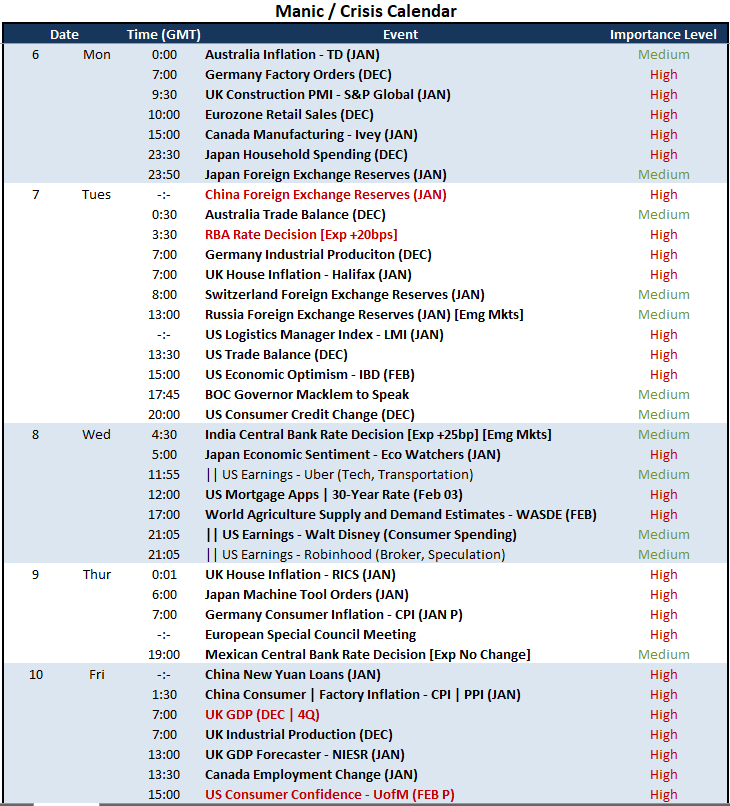

در حالی که سند اقتصادی پیش رو چندان راهنمایی سیستماتیک برای بازارهای سرمایه جهانی ارائه نمی دهد، با این وجود رویدادهایی وجود دارد که باید آنها را پیگیری کنیم. سیاست پولی احتمالاً در یک نگاه نسبی بیشتر به جای دیدگاه جمعی ظاهر می شود (مگر اینکه احساسات تند شود). با این گفته، صحبت های بانک مرکزی یک هدف متحرک خواهد بود در حالی که تصمیم بانک مرکزی استرالیا (RBA) تنها به روز رسانی را از یک بازیگر اصلی ارائه می دهد. با افت AUDUSD، چشم انداز منفی پس از افزایش مورد انتظار می تواند تعادل مجدد را تشدید کند. در سمت رشد / رکود گفتگو، شاخص های ثانویه فراوانی مانند تولید کانادا، تولید صنعتی آلمان، احساسات اقتصادی ایالات متحده و هزینه های خانوار ژاپنی وجود دارد. شاخص های برجسته ذخایر ارز خارجی چین، تولید ناخالص داخلی بریتانیا و احساسات مصرف کننده ایالات متحده (از UofM) خواهد بود.

ریسک بالای رویدادهای کلان اقتصادی جهانی برای هفته آینده

تقویم ایجاد شده توسط John Kicklighter

کشف کنید که چه نوع معامله گر فارکس هستید