سیاست پولی انقباضی چیست؟

انقباضی سیاست های پولی فرآیندی است که در آن بانک مرکزی ابزارهای مختلفی را برای کاهش تورم و سطح عمومی فعالیت های اقتصادی به کار می گیرد. بانکهای مرکزی این کار را از طریق ترکیبی از افزایش نرخ بهره، افزایش ذخایر الزامی برای بانکهای تجاری و با کاهش عرضه پول از طریق فروش اوراق قرضه دولتی در مقیاس بزرگ انجام میدهند که به عنوان انقباض کمی (QT) نیز شناخته میشود.

ممکن است به نظر غیر شهودی باشد که بخواهیم سطح فعالیت اقتصادی را کاهش دهیم، اما اقتصادی که بالاتر از نرخ پایدار کار می کند، اثرات ناخواسته ای مانند تورم – افزایش عمومی قیمت کالاها و خدمات معمولی خریداری شده توسط خانوارها.

بنابراین، بانکهای مرکزی تعدادی از ابزارهای پولی را به کار میگیرند تا عمداً سطح فعالیتهای اقتصادی را کاهش دهند، بدون اینکه اقتصاد را به رکود بکشانند. این عمل متعادل کننده ظریف اغلب به عنوان “فرود نرم” نامیده می شود زیرا مقامات عمداً شرایط مالی را تغییر می دهند و افراد و مشاغل را وادار می کنند تا با دقت بیشتری در مورد رفتارهای خرید فعلی و آینده فکر کنند.

سیاست پولی انقباضی اغلب از یک دوره سیاست پولی حمایتی یا تطبیقی ناشی می شود (نگاه کنید به کاهش کمی) جایی که بانک های مرکزی با کاهش هزینه استقراض از طریق کاهش نرخ بهره معیار کشور، شرایط اقتصادی را تسهیل می کنند. و با افزایش عرضه پول در اقتصاد از طریق فروش انبوه اوراق قرضه. وقتی نرخ بهره نزدیک به صفر است، هزینه استقراض پول تقریباً رایگان است که باعث تحریک سرمایه گذاری و هزینه های عمومی در یک اقتصاد پس از رکود می شود.

ابزارهای سیاست پولی انقباضی

بانک های مرکزی از افزایش نرخ بهره معیار، افزایش ذخایر الزامی برای بانک های تجاری و فروش انبوه اوراق قرضه استفاده می کنند. هر کدام در زیر بررسی شده است:

1) افزایش نرخ بهره معیار

معیار یا نرخ بهره پایه به نرخ بهره ای اشاره دارد که بانک مرکزی برای وام های یک شبه از بانک های تجاری دریافت می کند. به عنوان نرخ بهره ای عمل می کند که سایر نرخ های بهره از آن به دست می آیند. به عنوان مثال، یک وام رهنی یا شخصی شامل نرخ بهره معیار به اضافه درصد اضافی است که بانک تجاری برای ارائه سود بهره و هر گونه حق بیمه ریسک مربوطه برای جبران هر گونه ریسک اعتباری منحصر به فرد فرد به وام اعمال می کند.

بنابراین، افزایش نرخ پایه منجر به افزایش سایر نرخهای بهره مرتبط با نرخ پایه میشود که منجر به افزایش هزینههای مربوط به بهره در کل میشود. هزینههای بالاتر افراد و مشاغل را با درآمد قابل تصرف کمتری همراه میکند که منجر به هزینه کمتر و گردش پول کمتر در اقتصاد میشود.

2) افزایش نیازهای ذخیره

بانکهای تجاری موظفند کسری از سپردههای مشتریان را نزد بانک مرکزی نگهداری کنند تا در صورت برداشت ناگهانی، بدهیهای خود را تامین کنند. همچنین ابزاری برای کنترل عرضه پول در اقتصاد توسط بانک مرکزی است. زمانی که بانک مرکزی بخواهد بر مقدار پولی که از طریق سیستم مالی جریان مییابد حکومت کند، میتواند ذخایر الزامی را افزایش دهد که از وام دادن آن توسط بانکهای تجاری به مردم جلوگیری میکند.

3) عملیات بازار باز (فروش اوراق قرضه انبوه)

بانکهای مرکزی نیز با فروش مقادیر زیادی از اوراق بهادار دولتی، که اغلب به نام اوراق قرضه دولتی شناخته میشوند، شرایط مالی را سختتر میکنند. هنگام بررسی این بخش، ما اوراق بهادار دولتی ایالات متحده را برای سهولت مرجع در نظر خواهیم گرفت، اما اصول برای هر بانک مرکزی دیگری یکسان است. فروش اوراق به این معناست که خریدار/سرمایهگذار باید پول خود را که بانک مرکزی در طول عمر اوراق قرضه برای مدت طولانی از سیستم حذف میکند، جدا کند.

اثر سیاست پولی انقباضی

سیاست پولی انقباضی بر کاهش فعالیت اقتصادی و کاهش تورم تأثیر دارد.

1) اثر نرخ بهره بالاتر: نرخهای بهره بالاتر در اقتصاد، وامگیری پول را گرانتر میکند، به این معنی که سرمایهگذاریهای سرمایه در مقیاس بزرگ همراه با هزینههای عمومی کاهش مییابند. در سطح فردی، پرداختهای وام مسکن افزایش مییابد و خانوادهها را با درآمد قابل تصرف کمتری مواجه میکند.

یکی دیگر از اثرات انقباضی نرخ های بهره بالاتر، هزینه فرصت بیشتر خرج کردن پول است. سرمایهگذاریهای مرتبط با بهره و سپردههای بانکی در محیط افزایش نرخ بهره جذابتر میشوند، زیرا پساندازکنندگان میخواهند پول بیشتری کسب کنند. با این حال، تورم همچنان باید در نظر گرفته شود، زیرا تورم بالا همچنان اگر بالاتر از نرخ بهره اسمی باشد، بازده واقعی منفی را برای پس انداز کنندگان به همراه خواهد داشت.

2) تأثیر افزایش نیازهای ذخیره: در حالی که ذخایر الزامی برای تأمین نقدینگی بانکهای تجاری در مواقع استرس استفاده میشود، میتوان آن را برای کنترل عرضه پول در اقتصاد نیز تغییر داد. هنگامی که اقتصاد بیش از حد گرم می شود، بانک های مرکزی می توانند ذخایر مورد نیاز خود را افزایش دهند و بانک ها را مجبور به نگه داشتن بخش بیشتری از سرمایه نسبت به قبل کنند و به طور مستقیم میزان وام هایی را که بانک ها می توانند بدهند کاهش دهند. نرخ های بهره بالاتر همراه با وام های کمتری که در نظر گرفته شده است، فعالیت های اقتصادی را کاهش می دهد.

3) تأثیر عملیات بازار باز (فروش انبوه اوراق قرضه): خزانه داری آمریکا اوراق بهادار طول عمر و نرخ های بهره متفاوتی دارند (سررسید “اسناد” بین 4 هفته تا 1 سال، “اوراق” بین 2 تا 10 سال و “اوراق قرضه” 20 تا 30 سال است). خزانه ها در نظر گرفته می شوند تا جایی که می توانید به سرمایه گذاری “بدون ریسک” نزدیک شوید و بنابراین اغلب بهعنوان معیاری برای وامهای دارای افق زمانی متناظر استفاده میشوند، یعنی نرخ بهره اوراق قرضه خزانه 30 ساله میتواند به عنوان معیار در هنگام صدور وام مسکن 30 ساله با نرخ بهره بالاتر از معیار برای محاسبه ریسک استفاده شود..

فروش مقادیر انبوه اوراق، قیمت اوراق را کاهش می دهد و به طور موثر بازده اوراق را افزایش می دهد. اوراق قرضه خزانه با بازدهی بالاتر به این معنی است که استقراض پول برای دولت گرانتر است و بنابراین، باید در هر گونه هزینه غیرضروری سلطنت کند.

نمونه هایی از سیاست پولی انقباضی

سیاست پولی انقباضی است مستقیم تر به جلو در تئوری نسبت به عمل زیرا متغیرهای برونزای زیادی وجود دارد که می تواند بر نتیجه آن تأثیر بگذارد. به همین دلیل است که بانکهای مرکزی تلاش میکنند زیرک باشند و گزینههایی را برای هدایت نتایج ناخواسته برای خود فراهم میکنند و تمایل دارند هنگام پاسخ به موقعیتهای مختلف، رویکردی «وابسته به داده» اتخاذ کنند.

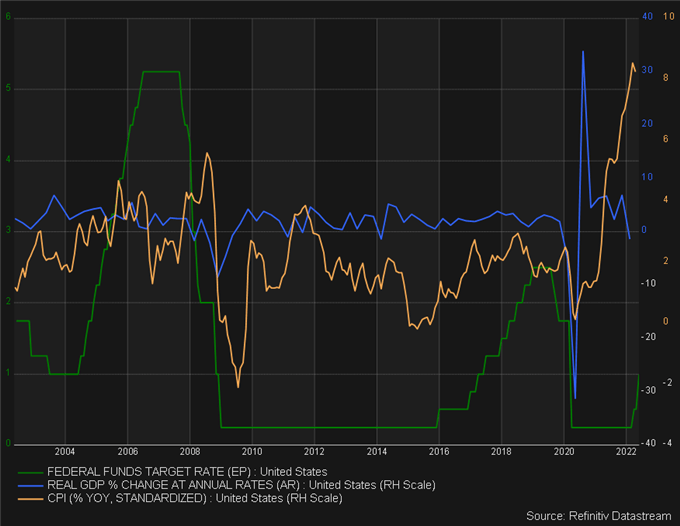

مثال زیر شامل نرخ بهره ایالات متحده (نرخ وجوه فدرال)، تولید ناخالص داخلی واقعی و تورم (CPI) در طول 20 سال است که در آن دو بار سیاست انقباضی اعمال شده است. نکته مهمی که باید به آن توجه کرد این است که تورم روند افزایش نرخ را به تاخیر می اندازد و این به این دلیل است که افزایش نرخ ها زمان می برد تا در اقتصاد فیلتر شود تا اثر مطلوب داشته باشد. به این ترتیب، تورم از مه 2004 تا ژوئن 2006 در واقع روند صعودی خود را با افزایش نرخ ها ادامه داد، قبل از اینکه در نهایت کاهش یابد. همین امر در دوره دسامبر 2015 تا دسامبر 2018 مشاهده می شود.

چارت سازمانی: نمونه ای از سیاست پولی انقباضی مورد بررسی قرار گرفت

منبع: Refinitiv Datastream

در هر دوی این نمونه ها، سیاست پولی انقباضی قادر به ادامه مسیر کامل خود نبود زیرا دو بحران مختلف کل چشم انداز مالی را بی ثبات کردند. در سال 2008/2009 ما با بحران مالی جهانی (GFC) مواجه بودیم و در سال 2020 شیوع ویروس کرونا بازارها را تکان داد و منجر به قرنطینه شد که تقریباً یک شبه تجارت جهانی را متوقف کرد.

این مثال ها بر وظیفه دشوار بکارگیری و اجرای سیاست پولی انقباضی تاکید می کند. مسلماً، همهگیری یک بحران جهانی بهداشتی بود و GFC از طمع، سوء رفتارهای مالی و شکست نظارتی ناشی شد. مهم ترین نکته ای که در هر دو مورد باید به آن توجه کرد این است که سیاست پولی حباب ندارد و در معرض هر گونه شوک داخلی یا خارجی به سیستم مالی است. میتوان آن را به پرواز خلبانی در شرایط کنترلشده در شبیهساز پرواز در مقایسه با پرواز واقعی تشبیه کرد که در آن خلبان میتواند هواپیما را در طول بادهای شدید ۹۰ درجه فرود آورد.